Ömsesidig försäkring har en lång tradition och spelar fortfarande en viktig roll. Redan på medeltiden byggde försäkringsinitiativen på att människor samarbetade och utvecklade gemensamma principer för att minimera olika risker. När aktiebolagsformen började användas antogs denna leda till bättre effektivitet, men det fanns även de som menade att försäkring inte borde drivas av ett vinstintresse utan att eventuella överskott borde återföras till försäkringstagarna. Enligt dessa kunde försäkring liknas vid socialpolitik som inte borde sammanblandas med ett vinstintresse. Genom att försäkringstagarna i ett ömsesidigt bolag även var bolagets ägare garanterades – åtminstone principiellt – kontrollen av bolaget.

Inledning

Den svenska försäkringsmarknaden har förändrats kraftigt de senaste två decennierna. Omvandlingen har berört såväl relationerna mellan bolagen, bolagens associationsformer och verksamhetens institutionella ramverk som relationen till staten. Ett generellt kännetecken för försäkringsmarknader är att de tilldragit sig statsmakternas intresse. Detta var särskilt tydligt i Sverige efter andra världskriget, då den statliga regleringen av försäkringsbranschen anpassades till den ekonomiska politiken. Under den svenska modellens storhetsperiod på 1950- och 60-talen eftersträvades en hög kontroll av de finansiella transaktionerna i landet. Syftet var att styra utvecklingen mot en rad samhällsekonomiska mål. Politiken innebar bland annat att konkurrensen på den svenska finansmarknaden begränsades kraftigt. I början på 1980-talet inleddes emellertid en omfattande avreglering som syftade till att effektivisera marknaden och anpassa svensk försäkring till den europeiska. Denna omvandlingsprocess befästes i och med att Sverige 1995 blev medlem av EU (Larsson et al., 2005).

Inledningsvis analyseras i denna artikel hur ömsesidiga försäkringsbolag initierades utvecklats i konkurrens med aktiebolagen. I avsnittet om ömsesidigheten och lagstiftningen diskuteras relationen mellan marknadens aktörer och hur staten har styrt marknaden. Särskilt analyseras de ömsesidiga bolagens roll i den svenska försäkringsmodellen sedan andra världskriget. Speciell uppmärksamhet riktas mot frågan hur försäkringstagarnas inflytande i bolagen skulle säkerställas.

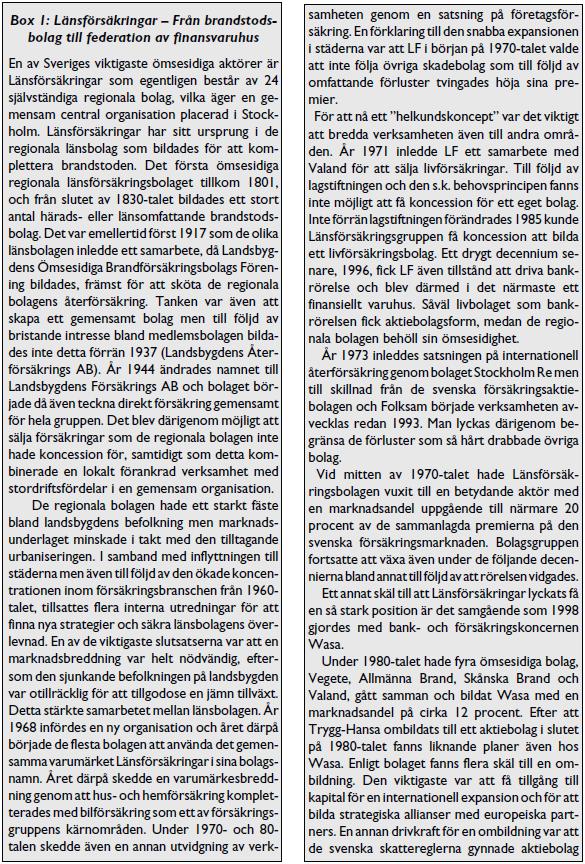

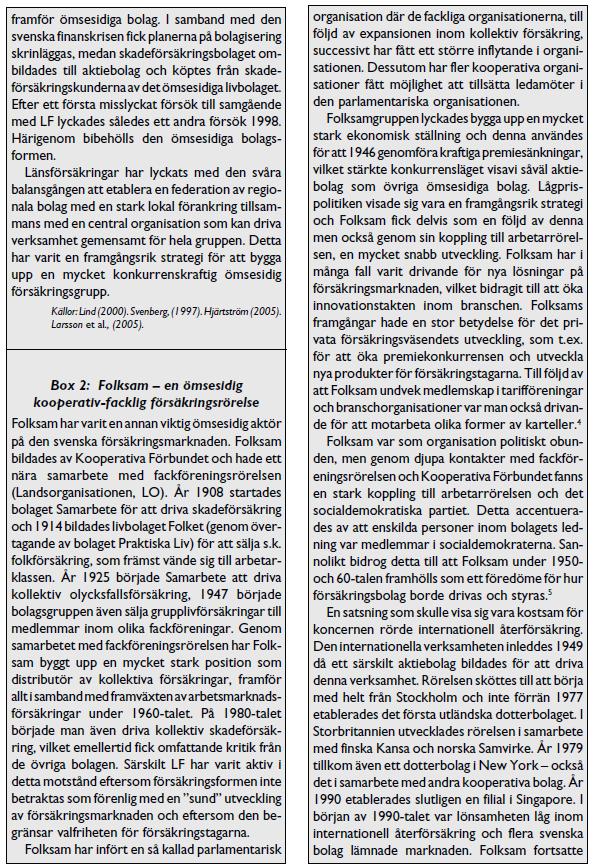

Därefter analyseras marknadens utveckling utifrån branschens effektivisering och koncentration samt vilka konsekvenser detta haft för ömsesidiga försäkringsbolag. I tre fallstudier beskrivs också de viktigaste ömsesidiga aktörerna; Länsförsäkringar, Folksam och Trygg-Hansa (fram till 1989). Avslutningsvis följer en sammanfattande diskussion som även innehåller en analys av den ömsesidiga försäkringstraditionens betydelse och funktion i den svenska försäkringsmodellen.

Framväxt av den moderna försäkringsmarknaden

Den tidigaste svenska försäkringsformen var brandförsäkring organiserad som en ömsesidig och halv-officiell institution, den s.k. brandstoden. Denna fanns i de flesta medeltida landskapslagarna och i kung Magnus Erikssons landslag från mitten av 1300-talet och avvecklades inte förrän vid mitten på 1800-talet. Brandstoden innebar i princip att alla innevånare inom en härad var tvungna att ömsesidigt bistå varandra vid en brandskada (Ohlmark, 1976. Söderberg, 1935).

Brandstoden var framgångsrik på att fördela risker i ett förindustriellt bondesamhälle men systemet kunde inte förändras i takt med samhällets omvandling. Ett stort problem var att större försäkringsobjekt som t.ex. herrgårdar, kyrkor, bruk och fabriker inte kunde få ett ordentligt skydd. Lokala sockenföreningar bildades för att försäkra dessa objekt, men det var inte tillräckligt för större byggnader. Ett nationellt bolag, Allmänna Brandförsäkringsverket bildades därför på initiativ av regeringen 1782 för att försäkra byggnader både på landsbygden och i städer. (Lille, 1882. Åmark, 1932. Bucht, 1936).

Brandstoden ersattes under första hälften av 1840-talet successivt av socken- och länsbolag som försäkrade både fast och lös egendom. Medlemskap i dessa bolag var frivilligt och verksamheten finansierades genom avgifter som uttaxerades årsvis i efterskott, beroende på skadornas omfattning.

Dessa bolag kunde emellertid inte tillgodose alla försäkringsbehov, bl a var det problem för vissa typer av lösegendom, personförsäkring och industriella anläggningar. Detta problem började få sin lösning i och med att det första försäkringsaktiebolaget, Skandia, bildades i Sverige 1855. Skandia var ett s.k. blandat bolag som tog emot både liv- och sakförsäkring. Sammanlagt bildades tre blandade bolag, förutom Skandia i Stockholm även Svea i Göteborg 1866 och Skåne i Malmö 1884 (Englund, 1982).

Från 1870-talet tillkom flera renodlade livförsäkringsaktiebolag och ett särskilt viktigt bolag var Thule som visserligen var ett aktiebolag men som införde flera nya principer för att tillgodose kundernas intressen, t.ex. avseende begränsad aktieutdelning och möjlighet att utse en revisor. Detta lockade nya kunder men kom också att få stor betydelse för hur nya livförsäkringsbolag utformades (Grenholm, 1955).

Under 1800-talet rådde i princip etableringsfrihet på försäkringsmarknaden, vilket medförde att antalet bolag ökade snabbt. De livbolag som bildades mot slutet av 1800-talet var antingen ömsesidiga eller aktiebolag med begränsat aktiekapital, och med vinsträtt och medbestämmande för sina kunder (Larsson, 1991). De mindre ömsesidiga bolagen bidrog till att förnya livförsäkringsmarknaden genom att införa den s.k. folkförsäkringen, med låga premier och veckovisa premieinbetalningar, som nådde även arbetarklassen (Larsson et al., 2005).

I början av 1900-talet fanns som en följd av detta två olika grupper av ömsesidiga bolag. Den första generationen bestod av läns-, härads

och sockenbolag som främst tecknade skadeförsäkring, och som växt fram under första hälften av 1800-talet som en reaktion på bristerna i brandstoden. Den andra generationens ömsesidiga bolag, som började bildas 1887, drev livförsäkring och var en reaktion på att aktiebolag tjänade pengar på människors sparande för ålder- och sjukdom. Det ansågs i dessa ömsesidiga bolag naturligt att rörelsen skulle drivas utan vinstintresse och att överskottet skulle återbördas till försäkringstagarna.

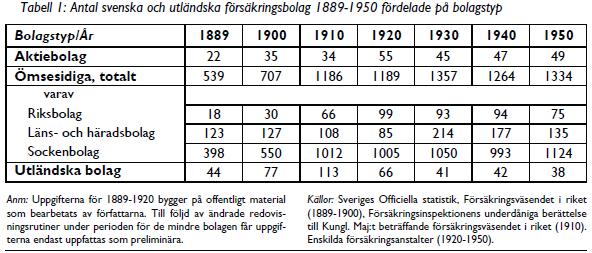

Nybildningen av ömsesidiga bolag mot slutet av 1800-talet bidrog till att ge det svenska försäkringsväsendet en fragmenterad struktur. Marknaden dominerades till antalet helt av regionala och lokala ömsesidiga bolag, men även antalet rikstäckande bolag var relativt stort. Någon genomgripande strukturell förändring skedde heller inte på den svenska försäkringsmarknaden under första hälften av 1900-talet (se tabell 1).

Ömsesidigheten och lagstiftningen

Den svenska försäkringslagstiftningen har inte bara varit viktig för marknadens utveckling, utan även för de ömsesidiga bolagens konkurrenssituation visavi aktiebolagen. Den svenska försäkringsmarknadens funktionssätt har på ett tydligt sätt styrts av samhällets institutioner och organisationer. I brist på lagstiftning har branschen skapat egna spelregler genom avtal eller stödjande organisationer. Inledningsvis var dessa substitut för en frånvarande lagstiftning, men de blev sedermera instrument för att praktiskt tolka den befintliga lagstiftningen. Marknadens traditioner har ofta understött det formella regelverket (Larsson et al., 2005).

Genom 1903 års försäkringsrörelselag homogeniserades lagstiftningen för ömsesidiga och aktiebolagsgrundade försäkringsbolag. Skillnaderna mellan de olika bolagsformerna framstod inte längre som särskilt avgörande och den typ av motsättningar som man sett mellan aktiebolag och ömsesidiga bolag under slutet av 1800-talet tonades ned. Det kan också uttryckas som att aktiebolag och ömsesidiga bolag från ett legalt perspektiv betraktades som likvärdiga organisationsformer efter införandet av lagstiftningen 1903 (Enskilt Försäkringsväsen, 1954).

Den nya försäkringsrörelselag som antogs 1948 har framför allt blivit känd för introduktionen av ett antal nya principer som kom att bli styrande för den svenska försäkringsmarknaden under 40 år.1 Bakom de regelförändringar som genomfördes låg dels ett behov av att anpassa lagarna till samhällets omvandling och annan reviderad näringslivslagstiftning, dels en önskan att stärka den statliga kontrollen av försäkringsmarknaden. Det senare var nära kopplat till statsmakternas ökade intresse för att styra samhällsutvecklingen. Försäkringsbranschen var av stor betydelse eftersom bolagen stod för en viktig del av kreditgivningen på den svenska finansmarknaden, men också för att privat personförsäkring kunde fylla en viktig funktion som komplement till det obligatoriska socialförsäkringssystemet.

Behovs- och skälighetsprinciperna

Ett flertal av de nya principer som introducerades i 1948 års försäkringsrörelselag hade som mål att rationalisera det privata försäkringsväsendet och förbättra positionen för försäkringskunderna både kostnadsmässigt och vad gällde inflytande över bolagens verksamhet. Målet att effektivisera branschen hade en nära koppling till den kritik som redan under 1930-talet riktades mot det privata försäkringsväsendet för att vara allt för decentraliserat och ineffektivt. Denna kritik kom framför allt från politiskt vänsterhåll och resulterade bland annat i flera motioner om nationalisering av det privata försäkringsväsendet (Grip, 1987. Larsson et al., 2005).

Genom införandet av en särskild ”behovsprincip” i 1948 års lag reglerades etableringen på försäkringsmarknaden hårdare. För att ett nytt bolag skulle tillåtas starta försäkringsrörelse krävdes att det fanns behov av bolaget på marknaden (SOU 1946:34). De bolag som redan registrerats för en viss typ av verksamhettilläts med automatik fortsätta sin rörelse. Även större bolag som ville vidga sin verksamhet till nya försäkringsområden kunde få tillstånd till detta, men för mindre bolag var det svårt att komma in på nya marknader. Detta innebar att de mindre ömsesidiga bolagen på lokala och regionala marknader fick problem att försvara sin position på marknaden och att de på sikt antingen tvingades avveckla verksamheten eller fusionera med andra bolag (Larsson et al, 2005).

I samma riktning verkade en annan av de nya principer – skälighetsprincipen – som också introducerades i den nya lagen. Denna nya princip innebar att ingen försäkringstagare skulle tvingas betala en högre premie än vad som kunde anses skäligt i relation till den försäkringstjänst som bolagen levererade. Bakom införandet av denna princip låg en önskan att effektivisera det privata försäkringsväsendet och sänka premiekostnaderna (SOU 1946:34). De offentliga utredarna och statsmakterna såg nämligen en fara i att branschen var alltför fragmenterad. De mindre bolagen ansågs ekonomiskt instabila – eftersom tillräckliga reserver inte ackumulerades – samtidigt som de på grund av dåligt utnyttjade stordriftsfördelar hade svårt att hänga med de stora bolagen i effektivisering. Det senare blev mot slutet av 1950-talet och under 1960-talet alltmer tydligt då försäkringsverksamheten började datoriseras (Gunnarson et al., 1996).

Skälighetsprincipens införande innebar för sakbolagen även ett incitament att utveckla mer objektsrelaterade försäkringar och under 1950-talet skedde ett genombrott för olika typer av kombinationsförsäkringar, där objektet försäkrades mot flera risker i samma försäkring. I kombination med behovsprincipen bidrog således skälighetsprincipen till att bromsa de små och medelstora bolagens möjligheter att expandera.

För många av de mindre ömsesidiga bolagen var emellertid en expansion av verksamheten inte särskilt önskvärd. Bolagen hade bildats av privatpersoner med en gemensam risksyn och ett gemensamt behov av att skydda sig mot vissa risker. Bolagen kunde ägna sig åt lokal sjöförsäkring likaväl som brandskydd eller skydd mot hagelskador och hade inte något intresse av att ge sig in på nya försäkringsområden eller vidga rörelsen geografiskt. Dessa verksamheter hade sällan några omfattande omkostnader utan sköttes på mer eller mindre ideell basis.

För dessa bolag var det sannolikt ett större problem att kontrollen via försäkringsinspektionen skärptes. Innan 1948 års lag trädde i kraft hade de mindre bolagen varit undantagna från tillsynsmyndighetens kontroll. Läns- och häradsbolagen fördes emellertid genom den nya regleringen in under försäkringsinspektionen vilket inte bara innebar att verksamheten skulle kontrolleras på i stort sätt samma sätt som de stora bolagen, utan också medförde att dessa bolag anmodades att söka koncession om de avsåg att driva verksamheten vidare.2 Redan efter några år reviderades denna lagstiftning till att även omfatta de minsta försäkringsföreningarna – sockenbolagen – som bedrev brand- och sjöförsäkring (SOU 1946:34). Detta innebar att 184 sockenbolag också kom att omfattas av inspektionens kontroll medan 775 sockenbolag inriktade på kreatursförsäkring fortfarande stod utanför offentlig kontroll. Sammanlagt var 424 försäkringsbolag föremål för försäkringsinspektionens kontroll 1955 och av dessa utgjordes övervägande delen av mindre bolag (Hägg, 1998. Larsson, 1991).

Vinstutdelningsförbud

För livförsäkringsbolagen fick skälighetsprincipen en särskild tolkning genom det så kallade vinstutdelningsförbudet. Redan under slutet av 1800-talet hade livbolagens utdelningspolitik varit föremål för en livlig diskussion då vissa bolag började ge sina kunder del av rörelsens vinst. Detta var ett led i konkurrensen mellan aktiebolagsgrundade och ömsesidiga bolag. Successivt blev det allt vanligare att vinstutdelningen togs bort även i de aktiebolagsgrundade försäkringsbolagen. Under 1950- och 60-talen förekom utdelning endast i ett fåtal bolag och då framför allt som kapitalöverföringar mellan dotter- och moderbolag (Brundin, 1950. Lars-son et al., 2005).

Trots att de ömsesidiga bolagens tradition med vinstutdelningsstopp från 1969 tillämpades av samtliga livbolag infördes 1982 en lagreglering som helt förbjöd vinstutdelning till livbolagens ägare, vilket skapade en bolagskonstruktion mer eller mindre unik för Sverige.Åtgärden var ett exempel på den reglering och statliga styrning som präglade statsmakternas relation till försäkringsmarknaden från andra världskriget till mitten av 1980-talet. Samtidigt är det förvånande att denna åtgärd infördes under en period då finansmarknaden i allmänhet började avregleras och friheten för finansiella företag ökade. Vinstutdelningsförbudet bekräftar emellertid den starka normbildningen på livförsäkringsmarknaden och den relation som fanns mellan bolag och försäkringstagare på detta område. Någon liknande tradition av utdelningsbegränsningar fanns inte på skadeområdet, även om det särskilt i de ömsesidiga sakbolagen fanns återbäringsrutiner som kom försäkringstagarna tillgodo (Bohlin & Sjöblom, 2005).

1948 års försäkringsrörelselag innebar en stärkt position för försäkringsinspektionen. Det var tillsynsmyndigheten som skulle uttolka de nya regelverken och kontrollera hur de nya principerna efterlevdes. Detta visade sig inte vara helt enkelt. Skälighetsprincipen fick således framför allt karaktären av indirekt påtryckningsmedel på bolagen eftersom det var svårt att specificera vilka omkostnader som kunde vara skäliga för olika typer av försäkringsverksamhet. Tillsynsmyndigheten fick också en avsevärt större betydelse för försäkringsmarknaden i och med att fler bolag var föremål för deras verksamhet.

Regelverkens utformning, kontrollmyndighetens insatser och samarbetet mellan olika bolag bidrog till att försäkringsmarknaden kom att präglas av en outvecklad konkurrens. Statsmakterna hade ett tydligt ansvar för denna utveckling. Som en effekt av statens misstro mot marknadens självregleringsförmåga och en övertro på statliga styråtgärder kom premier och försäkringsvillkor att likriktas mellan bolagen under 1950-, 60- och 70-talen. Detta stärkte i sin tur de stora bolagens position på bekostnad av de små och medelstora aktörernas, vilket i och för sig låg i linje med statmakternas önskan (Larsson et al., 2005).

Försäkringskundernas inflytande i bolagen

Försäkringsrörelselagen från 1948 hade som grundläggande syfte att värna om försäkringstagarnas (delägarnas) intressen. Detta genomsyrande såväl lagstiftningens grundidé – att effektivisera branschen – som ett flertal enskilda lagregler och principer. Skyddet för försäkringstagarna avspeglades även i försöken att stärka inflytandet för försäkringskunderna.

Skillnader mellan aktiebolagsgrundade och ömsesidiga bolag

Redan i utredningsarbetet inför 1948 års lag diskuterades hur försäkringstagarnas ställning gentemot försäkringsbolagen skulle kunna stärkas. Delägarinflytandet var en av grundstenarna i uppbyggnaden av de ömsesidiga bolagen, eftersom dessa skulle drivas av delägarna och för deras räkning. Men hur detta fungerade varierade mycket mellan bolagen. Så länge företaget agerade under okomplicerade och enhetliga förhållanden, med ett litet antal delägare och ett begränsat verksamhetsområde – både geografiskt och rörelsemässigt – borde försäkringstagarnas inflytande vara garanterat. Men ju större bolagen var desto svårare var det att förverkliga ömsesidighetens grundtanke. Det fanns mellan de olika bolagen en stor variation i hur beslutsordningen var utformad. I de fall då även de strategiska besluten fördes över till styrelse eller bolagens ledningar var delägarinflytandet ytterst begränsat. I dessa stora ömsesidiga bolagsbildningar fanns inte heller förutsättningar för ett direkt inflytande från försäkringstagarna (SOU 1946:34).

I vissa av de större bolagen fungerade delägarnas inflytande både formellt och reellt, medan försäkringstagarnas inflytande i andra bolag bara var en chimär. I dessa större bolag, menade utredningen, var det nödvändigt att skapa ett organ – en delegerandeförsamling – vilken skulle tillsättas på ett sätt som var acceptabelt ur delägarnas synpunkt och som kunde besluta i delägarnas intresse. Denna delegerandeförsamling kunde tillsättas genom direktval bland försäkringstagarna men också genom att särskilda organisationer, till exempel landsting, handelskammare eller Kooperativa Förbundets kongress utsåg delegerade. Även andra styrprinciper var tänkbara, det viktigaste var att valsystemet anpassades till bolagets verksamhet och organisation, menade utredningen. I de lokala läns- och häradsbolagen kunde delägarnas inflytande garanteras genom röstning på bolagsstämman (SOU 1946:34).

Eftersom frågan om delägarnas representation var en del av de ömsesidiga bolagens koncessionsansökningar var det möjligt för utredningen att lägga synpunkter på hur denna skulle organiseras. Situationen var annorlunda för försäkringsaktiebolagen eftersom företagstypen redan var en etablerad organisationsform. Detta hindrade emellertid inte att utredningen ansåg det önskvärt att delägarnas inflytande stärktes även i dessa bolag (SOU 1946:34). I utredningens betänkande fanns endast förslaget om inrättandet av delegerandeförsamling, vilket emellertid inte antogs i den nya lagstiftningen (Lag om försäkringsrörelse 1948).

Parallellt med revideringen av försäkringslagstiftningen arbetade från 1945 en särskild utredning med att bland annat ta ställning i frågan om en nationalisering av försäkringsbranschen. I betänkandet avfärdades emellertid nationaliseringen bland annat med motive-ring att den statliga kontrollen stärkts genom den nya rörelselagstiftningen. Den socialdemokratiska utredningsmajoriteten förordade inte bara en demokratisering av såväl ömsesidiga som aktiebolagsgrundade bolag, utan var också allmänt positiv till ömsesidiga bolag som organisationsform (SOU 1949:25).

Detta avspeglar i hög grad den tidsanda som fanns under slutet av 1940-talet och 1950-talet, då den svenska modellen fick sin slutliga utformning. Samarbete mellan olika parter – som i detta fall bolagsrepresentanter och försäkringstagare – ansågs grundläggande för att åstadkomma ett så effektivt system som möjligt. Ömsesidigheten som organisationsform passade väl in i den allmänna politiska prioriteringen.

1945 års försäkringsutredning utgick delvis från andra aspekter av försäkringstagarnas inflytande än de traditionella. Framför allt lyfte man fram försäkringsverksamhetens komplexitet och de svårigheter som mötte en försäkringstagare som ville sätta sig in i hur olika försäkringar fungerade. Insynen i och förståelsen för olika försäkringar var närbesläktat med representationsproblemet, menade utredningen. För att komma tillrätta med problemen föreslog utredningen ett reformprogram som bland annat innebar en prioritering av ömsesidiga bolag, särskilt på livförsäkringsområdet, samt en bättre insyn och kontroll av försäkringsbolagens reserver. Det senare skulle kunna uppfyllas bland annat genom att försäkringstagarna tillsatte en eller flera styrelseledamöter. Denna möjlighet hade funnits redan i 1917 års försäkringsrörelselag, men hade inte utnyttjats.

Delägarnas representation i riksbolagens styrelser borde framför allt säkras genom val av delegerande till bolagsstämmorna. Valen kunde ske både direkt av försäkringstagarna eller indirekt via organisationer. Om inte försäkringstagarnas intressen kunde säkras på annat sätt skulle regeringen emellertid ha möjlighet att utse delägarrepresentanter i bolagens styrelser (SOU 1949:25). Genom att försäkringstagarna tillförsäkrades representation i livbolagens styrelser kom branschen att bli något av testområde inför medbestämmandelagens införande 1974.

Dessa nya regler innebar även fortsättningsvis att den exakta utformningen av medbestämmandet främst genomfördes av bolagen själva. Styrelserepresentation för kunderna säkrade kundernas insyn i verksamheten, men särskilt på det lokala planet var det viktigt att kontakterna mellan bolag och försäkringstagare var mer direkta. Läns-, härads- och sockenbolagen kunde i detta fall fungera som ett föredöme för riksbolagen.

Bolagens ansvar

När representationsfrågan åter var föremål för utvärdering av 1958 års försäkringssakkunniga konstaterades att det i de stora försäkringsbolagen varit svårt att konstruera fungerande valsystem där försäkringstagarna själva valde delegerade till bolagsstämmorna. Det ringa engagemanget hos försäkringstagarna skylldes på kundernas bristande samhörighet med de stora bolagen, men också på att den svenska försäkringsbranschen var ekonomiskt stabil och att man från bolagens sida inte lade ned tillräckligt med arbete på att motivera kunderna att engagera sig (Folksams försäkringsutrednings betänkande, 1962). Denna argumentation illustrerar tydligt problemet med att förena stordrift med lokalt engagemang hos försäkringstagarna.

Systemet med att låta organisationer eller intressegrupper utse delegerade till bolagsstämmor och som styrelserepresentanter i de nationella bolagen hade fungerat bättre åtminstone på det formella planet. Utredningen betonade dock att det var viktigt att dessa organisationer verkligen representerade försäkringskunderna. De flesta större bolag hade en sådan bredd i sin kundkrets att ett flertal olika organisationer borde finnas representerade vid bolagsstämmorna. De försäkringssakkunniga betonade samtidigt behovet av en stark lokal förankring även i riksbolagen, eftersom detta – åtminstone om man jämförde med om regeringen skulle utse delegerade till bolagsstämmorna – garanterade kundernas insyn (Folksams försäkringsutrednings betänkande, 1962).

Några förslag till ändringar av lagstiftningen rörande försäkringstagarnas representation hade inte de försäkringssakkunniga. Tvärtom betonades att bolagen själva måste ta ansvar för hur kundrepresentationen utformades. Det viktigaste var inte hur detta organiserades utan att det blev ett ändamålsenligt resultat där försäkringstagarna både lokalt och nationellt kunde påverka bolagens verksamhet. Under de följande decennierna utvecklades också olika system för att tillförsäkra kunderna inflytande. Detta skedde på det nationella planet genom bland annat råd och nämnder som var nära kopplade till olika organisationer men också genom regionala och lokala lösningar där den mer direkta demokratin i läns- och häradsbolagens fungerade som förebilder.

Den senaste debatten om ”corporate governance”

Efter den kraftiga börsnedgången 2001 och de efterföljande problemen för livförsäkringsbolagen att garantera utlovade förmåner till kunderna, tillsattes en statlig utredning för att analysera livbolagens ”corporate governance” och kundernas inflytande i verksamheten. Samtidigt genomfördes flera transaktioner där medel från icke-vinstutdelande livbolag överfördes till aktieutdelande moderbolag. I utredningen undersöktes bland annat gränsdragningen mellan försäkringstagarnas och aktieägarnas intressen, samt hur en effektiv ägarstyrning kunde utformas för att minska risken för intressekonflikter. Bland annat konstaterades att delägarna själva skulle utse sina representanter till stämman och att det inte skulle vara möjligt att i bolagsordningen överlåta åt exempelvis intresseorganisationer att utan fullmakt välja representanter till stämman. För att undvika konflikter i de icke-vinstutdelande livförsäkringsbolagen föreslogs att detta skulle lösas antingen genom ombildning till vinstutdelande bolag eller till ömsesidigt försäkringsbolag (SOU 2006:55).

Det är i skrivande stund inte klart hur lagstiftningen kommer att ändras för att öka försäkringstagarnas inflytande i de olika associationsformerna. Det som emellertid eftersträvas är att finna former för att tillgodose försäkringstagarnas intressen i de mycket komplicerade bolagskonstruktioner som finns idag, vi återkommer till denna diskussion i den sammanfattande diskussionen.

Det svenska försäkringssystemets omvandling efter 1980

I början av 1980-talet inleddes en period av förändring för den svenska försäkringsbranschen. Omvandlingen under det följande decenniet var genomgripande och innebar att svensk privat försäkring genomgick en tydlig marknadsanpassning, från att tidigare i hög grad ha varit styrd av statliga prioriteringar. Dessa förändringar av regelverken berörde till att börja med de styråtgärder som införts av riksbanken i början av 1950-talet, men kom senare även att omfatta flera av de principer som införts i 1948 års försäkringsrörelselag (Larsson et al., 2005).

Avregleringen

Bakom denna omvandling låg avregleringen av den internationella finansiella marknaden, som från 1980 även började slå igenom i den svenska politiken. Avregleringen av finansmarknaden fick framför allt konsekvenser för bankernas utlåning men berörde även försäkringsbolagen bland annat genom att ränteregleringen för oprioriterade obligationer avskaffades (1980) liksom emissionskontrollen (1983) och försäkringsbolagens placeringsplikt (1986) (Grip, 1991).3

En viktig del av försäkringsmarknadens förändring hade också sin grund i den gradvisa anpassningen till den Europeiska Gemenskapen (benämningen före Maastrichtfördraget). Anpassningen till EUs grundläggande regleringar inleddes vid mitten av 1980-talet då behovsprincipen avskaffades, det vill säga flera år innan den formella ansökan om medlemskap lämnades 1991. Behovsprincipen var knappast förenlig med den etableringsfrihet som på längre sikt skulle återfinnas inom EU – då en koncession skulle vara tillräcklig för att driva verksamhet i samtliga gemenskapens medlemsländer. Skälighetsprincipen och vinstutdelningsförbudet behölls ytterligare några år och avskaffades inte förrän 2000. Även andra ändringar i den svenska försäkringsregleringen genomfördes mot bakgrund av den tilltagande Europa-anpassningen. Den strategiskt viktigaste förändringen var att försäkringsbolagen 1991 gavs möjlighet att bedriva annan verksamhet än försäkringsrörelse. Men marknadsorienteringen blev tydligare även genom att bolagens placeringsmöjligheter blev friare och gradvis anpassades till andra EU-medlemmar (1991, 1995, 2000). Dessutom tilläts försäkringsmäklare 1990, och påföljande år introducerades fondförsäkringen (unit linked) (Osterman, 1989, SOU 1991:89. Symreng, 2000. Rees & Kessner, 1999).

Marknaden förändras

Avregleringen medförde också att det blev möjligt att ombilda icke-vinstutdelande aktiebolag till vinstutdelande bolag, vilket bland annat utnyttjades av Nordea och Svenska Handelsbankens livförsäkringsbolag.

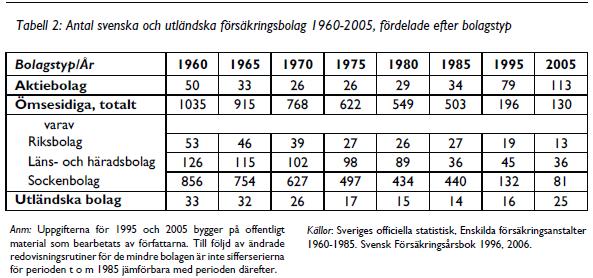

Den svenska försäkringsmarknaden har i dag en hög koncentrationsgrad, där ett fåtal koncerner dominerar marknaden. Denna koncentration inleddes på allvar i början på 1960-talet, då huvuddelen av aktiebolagen fusionerade och bildade koncernen Skandia (Englund, 1982). Samtidigt pågick en strukturomvandling bland de rikstäckande ömsesidiga bolagen som utmynnade i bildandet av Trygg-Hansa koncernen 1971. Även bland läns- och sockenbolagen fanns en tydlig tendens till sammangåenden (se tabell 2).

Efter avregleringen av den svenska försäkringsmarknaden har det skett en avgörande förändring i försäkringsmarknadens struktur både vad avser antalet bolag och organisationsform. Den viktigaste förändringen var att antalet aktiebolaget steg dramatiskt, vilket har flera olika förklaringar. För det första medförde införandet av fondförsäkring 1991 att flera nya aktiebolag bildades för att enbart driva denna verksamhet. För det andra bildades efter 1985 ett stort antal captivebolag, drygt 30 företag, som också uteslutande drevs som aktiebolag. En annan förklaring är att flera bolag har ombildats till aktiebolag, samtidigt som nya aktiebolag bildats efter behovsprincipens avskaffande 1985. Antalet ömsesidiga bolag minskade däremot dramatiskt, både avseende rikstäckande och mindre lokala bolag (tidigare definierade som sockenbolag). En stor del av denna omstrukturering kan förklaras av en samordning av lokala verksamheter till större regionala eller nationella bolag.

En annan viktig strukturell förändring på den svenska försäkringsmarknaden under den sista 15-årsperioden – som inte avspeglas i tabell 2

– är möjligheten att från 1990 förmedla försäkringar på den svenska marknaden som oberoende mäklare (vilka definitionsmässigt numera benämns försäkringsförmedlare). Detta var en verksamhet som snabbt växte i betydelse och 2005 fanns 333 försäkringsförmedlare registrerade. Genom dessa mäklare och genom informationsteknologins expansion har det blivit möjligt att ta sig in på nya nationella marknader utan att i egentlig mening vara etablerad i landet. Detta kan förklara varför antalet utländska försäkringsbolag ännu 2005 var relativt begränsat (se tabell 2).

Ömsesidigheten och marknaden – några exempel

De stora förändringarna av försäkringsreglering och på försäkringsmarknaden har medfört att den ”svenska försäkringsmodell” som tillkom efter andra världskriget avvecklats. I stället liknar svensk privatförsäkring allt mer västeuropeisk försäkring. De ömsesidiga bolagen har emellertid lyckats behålla en stark marknadsposition och vi ska i fallstudier närmare analysera de tre viktigaste ömsesidiga aktörerna.

fusioner där framför allt Trygg-Hansa var aktivt. Inom Länsförsäkringsgruppen genomfördes ett mindre antal fusioner medan Folksam inte deltog i denna omvandlingsprocess, men ändå utvecklades snabbt, bland annat som en följd av de nära kontakterna med arbetarrörelsen. Storlekstillväxten hos de tre bolagen var viktig för att säkerställa den inre rationalisering som alla bolag genomgick.

Såväl internationalisering som utveckling av nya försäkringsverksamheter var förknippad med försäkringsmarknadens avreglering. Internationella etableringar var möjliga redan före avregleringen men blev i och med valutakontrollens avskaffande 1989 helt fria.7 Även framväxten av nya försäkringsformer var nära kopplad till marknadens avreglering. Samtliga tre bolag utvecklade strategier för att hantera denna utveckling. Den mer försiktiga politik med konsolidering av hemmamarknadspositionen som LF valde, visade sig vara den som i ett längre perspektiv var den mest framgångsrika. Både Folksam och Trygg-Hansa fick däremot vidkännas omfattande förluster framför allt till följd av de problem som uppkom i den internationella rörelsen.

Ömsesidigheten som företagsform var nära förknippad med den svenska försäkringsmodellen efter andra världskriget. Detta bidrog sannolikt till att ömsesidig verksamhet framstod som misskrediterad då den svenska försäkringsmodellen började avvecklas under 1980-talet. Detta kan tillsammans med en övertro på marknadslösningar och förväntningar om snabb tillväxt och höga vinster, ha bidragit till att man i vissa bolag valde att gå över till aktiebolagsformen. I det längre perspektivet kom emellertid detta att äventyra bolagens överlevnadsförmåga som självständiga företag. Aktiebolagen hade nämligen inte det naturliga skydd mot uppköp som den ömsesidiga ägandeprincipen gav och när de aktiebolagsgrundade bolagen fick ekonomiska problem och börskurserna föll kom de att bli attraktiva uppköpsobjekt.

Sammanfattande diskussion

Ömsesidig försäkring har således en lång historia i Sverige. De ömsesidiga bolagen har ofta varit knutna till olika folkrörelser, t.ex. arbetarrörelsen och bonderörelsen, och därigenom i praktiken fått ensamrätt att teckna vissa typer av försäkringar. Detta var viktigt för att nå stordriftsfördelar och bygga upp effektiva organisationer, vilka har bidragit till att man kunnat konkurrera med aktiebolagen. De ömsesidiga försäkringsbolagen har också med försäkringstagarnas intressen i fokus genom kreativ anpassning lyckats förbli viktiga aktörer på försäkringsmarknaden.

Vi menar emellertid att det inte är möjligt att dra några slutsatser om vilken företagsform – aktiebolag eller ömsesidiga bolag – som är bäst anpassad för försäkringsverksamhet. I stället har det varit genom konkurrenssituationen som både ömsesidiga och aktiebolag genomfört rationaliseringar och effektiviseringar. Konkurrensen mellan de olika associationsformerna har varit en viktig drivkraft för att effektivisera den svenska försäkringsmarknaden och förse kunderna med de produkter som efterfrågats.Även konkurrensen mellan ömsesidiga bolag, främst mellan LF och Folksam, har varit hälsosam för att främja nya försäkringslösningar och öka innovationstakten på försäkringsmarknaden.

Utvecklingen på den svenska marknaden under de senaste decennierna, med ett större utländskt ägande har sannolikt ökat möjligheterna för de ömsesidiga bolagen att stärka sin marknadsposition. Särskilt Länsförsäkringar har vidgat verksamheten och kan idag erbjuda ett mycket brett utbud av finansiella tjänster anpassade efter kundernas behov.

Det har sett över en längre tid skett stora förändringar i synen på och inställningen till ömsesidig försäkringsverksamhet. Efter 1948 års lagstiftning var den politiska uppfattningen att ömsesidiga bolag skulle uppmuntras eftersom de ansågs mer anpassade till den svenska modell som växte fram på finansmarknaden och i samhället som helhet.

Det är emellertid mer tveksamt om försäkringstagarna uppfattade skillnaderna mellan aktiebolag och ömsesidiga bolag. I utredningar poängterades det bristande intresset från försäkringstagarna för att delta i bolagens beslutsfattande, så inflytandet kan knappast ha varit avgörande för valet av försäkringsförbindelse för flertalet kunder. Under 1950-, 60- och 70-talen bidrog även karteller inom branschen till att sudda ut skillnaderna mellan de olika bolagsformerna.

Vi vill också peka på den viktiga förändring som under de senaste decennierna skett i relationen mellan marknad och stat. Den svenska försäkringsmodell som dominerade marknaden fram till mitten av 1980-talet, innebar både en omfattande statlig styrning och att tillsynsmyndigheten i detalj övervakade bolagens agerande. Därigenom tvingades de enskilda bolagen genom sin kapitalförvaltning att ta ett ansvar för genomförandet av regeringens ekonomiska politik. En fördel för vissa av de ömsesidiga bolagen, t.ex. Länsförsäkringar, var emellertid att de inte behövde följa vissa av reglerna, exempelvis placeringsplikten. Avregleringen och anslutningen till EU innebar att modellen nedmonterades och ersattes med ett mer liberalt synsätt på relationen mellan marknad och stat. De ömsesidiga bolagen har också lyckats anpassa verksamheten till dessa förändringar.

Efter avregleringen på 1980-talet fick aktiebolagsformen ett uppsving, särskilt för att dessa bolag ansågs ha lättare att mobilisera kapital och genomföra rationaliseringar. På den internationella marknaden genomfördes ett stort antal ombildningar av ömsesidiga bolag till aktiebolag. Denna ”demutualisation” genomfördes endast för en svensk försäkringskoncern, nämligen Trygg-Hansa (och delvis Wasa). Detta visade sig på längre sikt inte heller vara någon framgångsrik strategi. I dag, efter utförsäljningen av aktiebolagen till utländska aktörer, har de ömsesidiga försäkringsbolagen en mycket stark position på marknaden. Detta har bidragit till att markera de ömsesidiga bolagens särart. Trots detta kan man knappast hävda att frågan om ömsesidighet eller aktiebolagsform är någon stor fråga på den svenska försäkringsmarknaden, särskilt som de ömsesidiga bolagsgrupperna även innehåller rörelsedrivande verksamheter i aktiebolagsform.

Det är inte självklart enkelt att sätta fingret på vad som kännetecknat ömsesidig försäkringsverksamhet i Sverige. Förändringarna från mellankrigstiden och framåt ger emellertid en antydan om några av de viktigaste utvecklingslinjerna. Koncentration och effektivisering har varit en övergripande omvandling som särskilt berört de ömsesidiga bolagen. Redan från slutet av 1940-talet bidrog detta till att storbolagen prövade nya lösningar för att säkra försäkringskundernas inflytande.

Det är i skrivande stund inte klart hur lagstiftningen kommer att ändras för att öka försäkringstagarnas inflytande i de olika associationsformerna. För närvarande riktas särskilt uppmärksamhet åt hur man ska kunna ge kunderna ett större reellt inflytande. Bland annat eftersträvas skärpta krav för att utse oberoende ledamöter i livbolag och som representerar för kunderna i olika hybridbolag. Graden av inflytande och främst maktfördelningen mellan ägare, ledning och kunder har således varit en omdiskuterad fråga under närmare 150 år.

Ett annat kännetecken för svensk ömsesidig försäkring är att bolagen utvecklats till riksbolag som är öppna för samtliga medborgare i samhället. Detta trots att de haft en koppling till vissa särintressen. Visserligen har det funnits/ och finns korporativa bolag som inriktat sig på försäkring för vissa yrkesgrupper, men dessa har aldrig spelat någon större roll för marknaden i stort. Tvärtemot vad man kanske skulle tro var sådana bolag knappast förenliga med den svenska försäkringsmodellen. Inom ramen för denna prioriterades i stället centrala och för medborgarna homogena lösningar. Denna inriktning på det svenska försäkringssystemet understöddes av centrala avtal mellan arbetsmarknadens parter som berörde såväl löner och arbetstid som försäkringsskydd. Den tidiga utvecklingen av olika statliga försäkringslösningar, som t.ex. sjukförsäkring, motverkade också uppkomsten av korporativ försäkring.

Det svenska exemplet visar även att de ömsesidiga försäkringsbolagen sedan andra världskriget varit konkurrenskraftiga jämfört med aktiebolagen, trots att marknad och institutionella förhållanden förändrats. Den institutionella omvandlingen under 1980- och 90-talen syftade exempelvis till att underlätta för aktiebolagen på marknaden att utvecklas, men efter de senaste årens utförsäljning av svenska försäkringsaktiebolag har istället de ömsesidiga bolagen stärkt sin marknadsposition. Inget pekar heller på att de ömsesidiga bolagens position på den svenska marknaden kommer att förändras på något avgörande sätt under de närmaste decennierna.

Noter

1 Sedan tidigare vilade svensk livförsäkring på den

s.k. soliditetsprincipen som skulle garantera rörelsens ekonomiska bas. Förutom behovs- och skälighetsprincipen infördes i den nya lagstiftningen även en separationsprincip som innebar att liv- och sakförsäkring inte kunde bedrivas i samma bolag. Detta var föga mer än en kodifiering av redan existerande praxis eftersom de tre blandade bolagen Svea, Skandia och Skåne i stort sett redan genomfört dessa förändringar. Principen om försäkringstagarnas inflytande behandlas i nästa avsnitt.

2 Detta innebar att ett stort antal mindre bolag kontinuerligt tvingades att rapportera försäkringstekniska grunder och ekonomiska nyckeltal till inspektionen, samtidigt som inspektionen hade ett kontrollansvar för ekonomi och verksamhet. Tillsynsmyndigheten utsåg också en revisor i varje bolag vilken årligen rapporterade till försäkringsinspektionen. Se lag om försäkringsrörelse 1948.

3

Emissionskontrollen innebar att riksbanken från 1952 kontrollerade och godkände samtliga nyemissioner på obligationsmarknaden. I realiteten innebar detta ett stopp för emitteringen av industriobligationer. En tidig kontroll av försäkringsbolagens placeringar hade tillkommit efter förhandlingar mellan försäkringsbranschen och riksbanken redan 1948. Denna kontroll stärktes sedan gradvis under 1950-talet (Jonung, 1999. Larsson et al., 2005).

4

Det har emellertid framkommit att Folksam trots den officiellt kritiska inställningen till kartellbildning, indirekt stödde en stor del av dessa samarbeten och överenskommelser (Boksjö & Lönnborg-Andersson (1994).

Ömsesidig försäkringsverksamhet i den svenska försäkringsmodellen

5 Det kan också påpekas att Folksam spelade en viktig roll för att undergräva de politiska propåerna om partiell eller fullständig socialisering av det enskilda försäkringsväsendet efter andra världskriget. Den sista motionen i ärendet presenterades 1971 i riksdagen (Larsson et al., 2005).

6 Wu (2002). Cummins et al (1997). Smith & Stutzer (1990 & 1995).

7

Redan i samband med Skandias bildande 1855 etablerades verksamhet på främmande marknader. Flera av de större aktiebolagens portföljer bestod runt sekelskiftet 1900 till hälften av utländska försäkringar. Internationaliseringen av svenska försäkringsbolag var således genomförd redan på 1800-talet men det var främst efter andra världskriget som de ömsesidiga bolagen började intressera sig för internationell återförsäkring (Lönn

borg, 1999 & 2002. Larsson et al., 2005).

Källor

Sveriges officiella statistisk (SOS), Försäkringsväsendet i riket, (1889, 1900).

SOS; Försäkringsinspektionens underdåniga berättelse till Kungl. Maj:t beträffande försäkringsväsendet i riket (1910).

SOS, Enskilda försäkringsanstalter 1920-1985.

SOS, Försäkringsbolagen 1995, 2005.

Svensk Försäkringsårsbok 1996, 2006.

Litteratur

Blomberg, N. W. (1964), Framsteg. Folksams uppkomst och utveckling, Stockholm.

Bohlin, P. & Sjöblom, N. (2005), Värdeöverföringarfrån livförsäkringsaktiebolag som inte får dela utvinst, Lund.

Boksjö, A. & Lönnborg-Andersson, M. (1994), ”Competitive and collusive institutions in the Swedishinsurance market”, NFT, Nr 2, s. 139-159.

Brundin, G. (1950), “Skälighetsprincipen i skadeförsäkring”, NFT, s. 20-38.

Bucht, O. (1936), Försäkringsväsendets företagsformer från antiken till våra dagar, Stockholm.

Cummins, J. D., Weiss, M. A. & Zi, H. (1997),“Organizational form and efficiency: An analysisof stock and mutual property-liability insurers”,Working Paper: 97-02-B, The Wharton School, Pennsylvania.

Englund. K. (1982) Försäkring och fusioner. Skandia, Skåne, Svea, Thule, Öresund 1855-1980, Stockholm.

Folksams försäkringsutrednings betänkande, (1962),Stockholm.

Fredrikson, V., Hildebrand, K., Lundberg, F., &Odhnoff, W. (1972), Framtiden Livförsäkringsak

tiebolag: De Förenade, Framtiden, Victoria. Minnesskrift, Stockholm. Grenholm, Å. (1955), Försäkringsaktiebolaget Skandia 1855-1955, Stockholm. Grip, G. (1987) Vill du frihet eller tvång?Svensk försäkringspolitik 1935-1945, Uppsala.

Grip, G. (1991), Fondförsäkringsfrågan. Om livförsäkringar med anknytning till värdepappersfonder, Stockholm.

Gunnarson, K., Kleverman, A. & Norrby, J. (1996),“Svensk försäkring. Trender under efterkrigstiden”, I: Vänbok till Erland Strömbäck, Stockholm,

s. 157-178. Hjärtström, P. (2005) (red.), Idéerna bakom länsförsäkringsgruppen: Från brandstodsbolag till finansiella varuhus, Stockholm. Hägg, P. G. T. (1998), An Institutional Analysis ofInsurance Regulation. The Case of Sweden, Lund. Jonung, Lars (1999), Med backspegeln som kompass– om stabiliseringspolitik som läroprocess, Ds(1999:9), Stockholm. Jüring, R. (1978), Folksam: En berättelse om ett folkrörelseföretags roll i utvecklingen från ofärdtill välfärd, Stockholm. Jüring, R. (1983), Det kooperativa alternativet iförsäkring. Folksam 75 år 1908-1983, Stockholm. Karlström, S. (1978), Ett fagert hus i en godan stad.En krönika om Kungsholmen. En rapport om hurTrygg-Hansa fick sitt nya huvudkontor, Stockholm. Kennedy, J. (1999), Not by Chance. A History of theInternational Cooperative and Mutual Insurance

Federation, Manchester (U.K.).

Lag om försäkringsrörelse (1948).

Larsson, M. (1991), ”Den reglerade marknaden -

Svenskt försäkringsväsende 1850-1980”, SNS Occasional Paper, Nr 23, Stockholm. Larsson, M., Lönnborg, M. & Svärd, S-E. (2005),

Den svenska försäkringsmodellens uppgång ochfall, Stockholm.

Larsson, M. & Sjögren, H. (1995), Vägen till och frånbankkrisen, Stockholm.

Lille, A. (1882), Försäkringsväsendet. Dess historiska utveckling och nationalekonomiska betydelse, Helsingfors.

Lind, Per (2000), ”Privat sakförsäkring – igår, idagoch i morgon”, I: Svensk Försäkrings Framtid.Svenska Försäkringsföreningen 125 år, Stockholm, s. 67-84.

Lönnborg, M. (1999), Internationalisering av svenska försäkringsbolag. Drivkrafter, organisering ochutveckling 1855-1913, Uppsala.

Lönnborg, M. (2002), ”Skandiakoncernens internationella verksamhet 1887-1995”, NFT, No. 3, s. 237-256.

Ohlmark, Å. (1976) De svenska landskapslagarna. Ikomplett översättning, med anmärkningar och förklaringar, Stockholm.

Osterman, K. (1989), Skadeförsäkring i EG – ettsvenskt perspektiv, Uppsala.

Petersson, T. (2004), Ägarstyrning under institutionell och organisatorisk förändring. Bank- ochfinanskoncernen Gota 1985-1992, Forskningsrapport från EHF, nr 17, Handelshögskolan i Stockholm.

Rees, R. and Kessner, E. (1999), “Regulation andefficiency in European insurance markets”, Economic Policy, Vol. 14, Issue 29, s. 365-398.

Smith, B. D. & Stutzer, M. J. (1990), “AdverseSelection, Aggregate Uncertainty, and the Role forMutual Insurance Contracts”, Journal of Business, 63, s. 493-511.

Smith, B. D. & Stutzer, M. (1995), “A theory ofmutual formation and moral hazard with evidence from the history of the insurance industry”, The Review of Financial Studies, 8(2), s. 545-577.

SOU (1946:34), Försäkringsutredningen. Förslag tilllag om försäkringsrörelsen mm, Del II, Motiv,Stockholm.

SOU (1949:25), 1945 års försäkringsutredning, I,Principbetänkande rörande försäkringsväsendet,Stockholm.

SOU (1991:89), Försäkringsrörelse i förändring, delbetänkande av försäkringsutredningen, Stockholm

SOU (2006:55), Ny associationsrätt för försäkringsföretag, Slutbetänkande av försäkringsföretagsutredningen, Stockholm.

Svenberg, S. (1997) (red.), Den lokala historien. 80 år av framgångsrikt samarbete. Jubileumsskriftför länsförsäkringsbolagens förening 1917-1997, Stockholm.

Symreng, J. (2000), ”Försäkringslagstiftningens ochden statliga tillsynens utveckling”, I: Svensk försäkrings framtid. Svenska Försäkringsföreningen125 år, Stockholm, s. 141-156.

Söderberg, T. (1935) Försäkringsväsendets historiai Sverige intill Karl Johanstiden, Stockholm.

Wu, H. (2002), Essays on Insurance Economics, Göteborg.

Åmark, K. (1932), Allmänna Brandförsäkringsverket 1782-1932 -Minnesskrift, Stockholm.

Åsberg, R. (1990), ”Trygg-Hansas byte av företagsform”, NFT, Nr 1, s. 1-8.