Ämnet visade sig vara mycket elastiskt och tillåta åsikter och slutsatser av vitt skilda slag. Vad man mest fokuserade på var att ändrad lag eller praxis kan utvidga försäkringsbolagens åtaganden, i vissa fall utöver vad man föreställt sig när avtalet ingicks. Det uppkommer därmed vad man skulle kunna kalla en inflation i ej förutsedda utbetalningar från försäkringarna. En fråga blir då vilka åtgärder som detta kan tänkas föranleda från bolagens sida och hur återförsäkringen reagerar.

Inte heller bör i detta sammanhang förbises att ny lag eller praxis kan inskränka försäkringsbolagens åtaganden, exempelvis genom lag eller praxis som skärper

tolkningen av en säkerhetsföreskrift till nackdel för försäkringstagaren. Det finns fall av detta slag i utvecklingen i vårt land, men man tänker också på förhållandena i USA där lagstiftaren ibland fått ingripa i utvecklingen av en alltför vidlyftig praxis när det gäller framför allt skadeståndens storlek.

Oförutsedd ökning eller minskning av ett åtagande från försäkringsbolagens sida blev alltså det genomgående temat i diskussionen. Inte bara lagstiftning och domstolspraxis visade sig ha betydelse utan också vilken praxis som försäkringsnämnderna etablerar. Särskilt på personskadeområdet har nämndpraxis central betydelse för försäkringsbolagens åtaganden.

Eva Tidefelt

De nya reglerna om ersättning för ideell skada och ersättning till anhöriga

Skadeståndslagens nya bestämmelser om ersättning för ideell skada har fört med sig stora förändringar för försäkringsbolag och skadelidande. Nyheterna gäller skador inträffade fr

o m 2002 och innebär att den tidigare ersättningsposten ”olägenheter i övrigt” sammanförts med ersättningsposten ”lyte och men”, samtidigt som en ny post ”särskilda olägenheter” införts för mera speciella skadefall.

Den tidigare ersättningsposten ”olägenheter i övrigt” avsåg att fånga upp mera diffusa och svårbedömda skadeföljder såsom anspänning i arbete och privatliv, smärre kostnader och inkomstförluster och en del annat. Den tillkom 1975, men hade därefter kritiserats för att vara diffust preciserad i förarbetena och i praxis svårtillämpad. Den var inte heller en renodlat ideell ersättningspost eftersom den skulle gälla också vissa risker för framtida kostnader och förluster, alltså närmst ekonomisk skada.

Vid den tid då Kommittén om ideell skada presenterade sitt slutbetänkande ”Ersättning för ideell skada vid personskada” (SOU 1995: 33) hade emellertid en praxis etablerats kring ersättningsposten och hur den skulle tillämpas, den s.k. ABC-metoden. Denna praxis hade anammats av försäkringsbranschen. Dessutom hade HD i rättsfallet NJA 1992 s. 642, det s.k. sportdykarmålet, gjort uttalanden om tolkningen av olägenhetsbegreppet, innebärande bl.a. att förlorade möjligheter att idka en viss fritidssysselsättning skulle ersättas under posten ”olägenheter i övrigt”. Mot en reform talade också att skaderegleringen fått ett nytt tabellsystem för beräkning av medicinsk invaliditet att tillämpa, vidare att ersättningsnivåerna höjts i nämndpraxis.

Inte desto mindre skrevs en proposition på grundval av betänkandet, prop. 2000/01:68, i vilken den nämnda omgestaltningen av ersättningsposterna genomfördes. I likhet med kommittén fann regeringen att gränsen mellan ideell och ekonomisk skada var för diffus. Posten olägenheter i övrigt var för svårbestämd, och den praxis som utvecklats var för schabloniserad.

Den ideella delen av posten bakades i propositionen sålunda ihop med ersättningen för lyte och men, såvitt gällde nivåerna upp till 15 procents medicinsk invaliditet. De risker för framtida kostnader eller inkomstförluster som posten omfattat borde enligt regeringen ersättas under respektive poster avseende ekonomisk skada. Däremot förespråkades inte någon höjning av ersättningsnivån vid ideell skada, med hänsyn till de höjningar som redan genomförts i praxis. Att en skadelidande inte med de nya reglerna skulle hamna i ett sämre läge än enligt tidigare regler betraktades som ett axiom.

Den nya posten ”särskilda olägenheter” förbehölls fall där den nya förstärkta menersättningen inte kunde anses kompensera en skadelidande tillräckligt. Sportdykarmålet kunde inte skrivas bort i propositionen, men det inskärptes att man skulle anlägga ett något strängare synsätt än HD gjort på frågan om särskild ersättning för en skadas ingrepp i möjligheterna att utöva fritidssysselsättning. Det är dock inte lätt att helt eliminera den förmånliga behandling som medborgarna tillerkänts av HD i denna del.

Något större genomslag har den nya posten inte fått i praxis. Nämnderna iakttar stor restriktivitet i tillämpningen. Inte ens skadelidande som återgår i arbete kan räkna med olägenhetsersättning vid sidan av menersättningen. Man kan iaktta att de skadelidandes ombud inte heller i någon större utsträckning yrkar särskild ersättning. Sportdykarmålet tycks inte ha påverkat praxis i skaderegleringen.

Reformen ser inte ut att ha påverkat försäkringens ekonomi i någon högre grad. I och för sig behöver ökade kostnader inte vara något negativt, i den mån det är fråga om en reform som anses angelägen. Att nivån på ersättningen för ideell skada höjdes låg i tiden. Kommittén om ideell skada var endast en av flera påtryckare när det gällde denna höjning. Den genomfördes utan att lagstiftning behövdes. I övrigt ledde reformen, trots målsättningen om ökad individualisering, tvärtom till ökad schablonisering av ersättningarna genom att olägenheterna i huvudsak sammanfördes med menersättningen. Att det skapats en ny post särskilda olägenheter leder till samma gränsdragningsproblem som när posten olägenheter i övrigt infördes 1975. Och ingenting fångar med de nya reglerna upp de kostnads- och inkomstförlustrisker som låg i den ursprungliga olägenhetsersättningen, vilket är en försämring för de skadelidande. Olägenheter i övrigt hade en säker tillämpning, och var i den praktiska tillämpningen förutsebar.

De nya bestämmelserna om ersättning till närstående vid dödsfall är en viktig nyhet. Tidigare ansågs sorg och saknad och andra känslor vid dödsfall som tredjemansskada, och ersättningen inskränktes till att gälla begravningskostnader och mistat underhåll. Så småningom har i praxis utvecklats en viss begränsad rätt för närstående till ersättning för psykiskt lidande och annan personskada vid dödsfall som orsakats uppsåtligen eller genom handlande som ligger nära uppsåt. Bevislättnad skulle enligt HD gälla i fråga om smärre kostnader och förluster samt psykiska besvär.

I prop. 2000/01:68 lagfästes rätten för närstående till ersättning för egen personskada vid dödsfall, oberoende av hur dödsfallet framkallats. Det bestämdes också att bevis om psykiska besvär i normala fall inte skulle behöva förebringas. Bevislättnaden har tunna juridiska skäl och kan ifrågasättas. Skadelidande har i alla övriga fall ingen bevislättnad för sina egna skador, inkluderande psykiska besvär. Allt skall intygas.

I fråga om vem som betraktas som ersättningsberättigad närstående går försäkringsbolagen längre i sin tolkning än lagstiftaren och HD.

Sammanfattningsvis kan konstateras att några inflationstendenser inte kunnat iakttas på den nu beskrivna delen av personskadeområdet. Reformen av ersättningen för ideell skada har, liksom den utvidgade närståendeersättningen, inte gett för aktuarierna avläsbara utslag. Möjligen skulle sportdykarmålet ha kunnat bli en inflationsunge, om fallet följts av skadenämnder och försäkringsbransch. Så har det dock inte blivit.

Rolf Sjöberg

Bestämmelserna om preskription i FAL och TSL

Preskriptionsreglerna i FAL från 1927 och senare i TSL från 1976 hade under många decennier en undanskymd roll men möjligheterna att från försäkringsbolagens sida utnyttja dessa aktualiserades under lågkonjunkturen i slutet av 1980- och början av 1990talen. Reglerna har varit mycket omdebatterade. De stora problemen finns på personskadeområdet där man ofta har att göra med subjektiva besvär hos den skadelidande. En stor besvikelse har varit att problemen inte lösts i den nya FAL.

Reglerna kräver definition av ett kännedomskriterium, lösning av frågan när man kan göra gällande en fordran samt krav på den skadelidande att väcka talan. ”Kännedom om att man kan göra gällande ett krav” tolkades under de första decennierna av bolagen så att detta kriterium var uppfyllt när skadan inträffade. Den skadelidande hade sedan tre år på sig att väcka talan. Vid till en början mera diffusa besvär var under alla omständigheter tio år den yttersta gränsen, också räknat från som man trodde skadedagen. Någon klar domstolspraxis som talade i annan riktning fanns inte. Man såg fram emot besked av HD hur reglerna skulle tolkas.

I NJA 1997 s. 97 var det fråga om en man som ramlat från en stege och slagit huvudet i en dörrkarm. Han trodde att han skulle kunna bli frisk. Diagnosen efter neurologisk undersökning blev emellertid postcomotionellt syndrom. Krav på ersättning ur en olycksfallsförsäkring ansågs av HD preskriberat. Allra senast när resultatet av undersökningen förelåg måste den skadade mannen ha haft sådan kännedom om sin möjlighet att begära ersättning ur försäkringen att den treåriga preskriptionstiden börjat löpa. Han hade emellertid inte inom treårstiden anhängiggjort talan.

I NJA 2000 s. 285 var det fråga om en vid trafikolycka whiplashskadad kvinna som cirka sju år efter olyckan anmälde skadan. Först vid läkarbesök något år innan anmälan blev kvinnan medveten om att det fanns ett samband mellan hennes nackbesvär och olyckan. Kännedomskravet innebar enligt HD att den skadelidande i vart fall skall ha haft kännedom om alla de faktiska förhållanden som grundar rätten till ersättning. Preskription borde dock enligt HD inträda endast med avseende på sådana besvär som den skadelidande haft förutsättningar att lägga till grund för en talan sedan minst tre år. I det aktuella fallet ansåg HD att den skadelidande innan en läkares besked cirka 20 månader före den tidpunkt då hon väckt talan mot bolaget fått kännedom om att fordringen kunde göras gällande.

I NJA 2001 s. 93 förelåg en annan situation. En flicka fick vid mopedolycka en knäskada. Den anmäldes mer än fyra år efter skadetillfället till försäkringsbolaget. HD fann här att treårstiden börjar löpa så snart den ersättningsberättigade har kännedom om de faktiska förhållanden som grundar rätten till ersättning. Några månader efter olyckan genomgick den skadelidande en artroskopisk undersökning som inte visade några sjukliga förändringar i knäet. Efter ny artroskopi med ingrepp i en ruptur i knäet konstaterades att hon mådde förträffligt och kunde springa. Så småningom uppstod fortsatta besvär i knäet, och cirka sex år efter olyckan befanns vid läkarundersökning att hennes besvär relaterade till olyckan var bestående. Hon hade väckt talan mot bolaget något halvår innan denna undersökning. HD fann det inte framgå av utredningen att den skadelidande fått kännedom om att hon kunde göra gällande sin fordran tidigare än tre år innan hon väckte sin tala mot bolaget.

Beträffande treårstiden var nu alltså klarlagt att utgångspunkten för beräkningen var den tidpunkt då den skadelidande fick kännedom om att han kunde göra gällande fordran på grund av skadehändelsen.

Sedan gällde frågan om hur tioårsgränsen skulle tolkas. Där hade man, menade bolagen, ändå en yttersta gräns om man, som var brukligt i bolagens praxis, räknade tiden från olycksdagen. Bl.a. har bolagen i sina premieberäkningar och reservsättningar utgått från denna tolkning, liksom återförsäkringen också gjort. Ny praxis, bl.a. NJA 2001 s. 695 II, visade emellertid att tioårstiden skall räknas från den tidpunkt då skadan ger sig till känna, vilket kan innebära att mer än tio år kan gå mellan olycksdagen och den tidpunkt då preskriptionen skall börja räknas.

Resultatet av den nya praxis som redovisats är att försäkringsbolagen får ett stort antal gamla ärenden att hantera. Kostnader och handläggningstider ökar. Det enda man kan göra är att pröva sambandsfrågan, men preskription kan inte åberopas på det sätt man tidigare trott. Finner bolgen att samband inte föreligger uppkommer besvikelse hos den skadelidande. På återförsäkringssidan kan konstateras att bolagen kan anklagas för att ha vilselett återförsäkrarna beträffande de ärenden som nu skall betraktas som icke preskriberade.

Läget när det gäller den nya praxis som vi har att följa är en klart inflationsdrivande faktor. Personskadeärendena lever för evigt. Personskadeakterna måste sparas i en mansålder, vi vet inte om ärendet kommer tillbaka. Även omprövningsfrågorna tvingas vi se liberalt på, trots restriktiviteten i 5 kap. 5 § skadeståndslagen. Man har inte räknat med en så vidsträckt tillämpning av preskriptionsreglerna, men nu finns den fastslagen av HD.

Det vore bättre med en klar tidsangivelse i förhållande till olycksdagen, såsom ser ut att vara på gång i nya EU-direktiv. Vad som ligger efter exempelvis en tioårsperiod av uppdykande defekter eller sjukdomsbilder hos en skadelidande är nog nästan undantagslöst att hänföra till andra orsaker än olyckan, såsom degenerativa förändringar, nya sjukdomar etc.

Jan Nordlund

Ändringar i reglerna om socialförsäkring

Förändringar i socialförsäkringen har stort intresse eftersom socialförsäkring och skadeståndsrätt vid personskada förhåller sig tillvarandra som kommunicerande kärl. Ökar socialförsäkringen sina förmåner minskar utrymmet för skadestånd, och vice versa. Skadeståndsrätt och socialförsäkring har dock skilda grunder. Skadeståndsrätten skall ersätta skadan krona för krona, men socialförsäkringen har inte denna reparativa funktion. Snarare är den en grundtrygghetsförsäkring.

I skadeståndsrätten är det svårt att ta tillbaka förmåner som en gång beviljats, men detta är inget ovanligt i socialförsäkringen. Denna är utsatt för förändringar. Det finns politisk vilja att utforma socialförsäkringen på olika sätt. Ibland är det fråga om ren klåfingrighet. I vissa delar av socialförsäkringen kan kollisionen med skadeståndsrätten bli ganska påtaglig. Genom socialförsäkringssystemet rinner årligen cirka 430 miljarder kr. Under senare år har denna omslutning ökat kraftigt. Sjukförsäkringen omfattar nu årligen cirka 44 miljarder kr. Arbetsskadeförsäkringen omsluter cirka 6 miljarder kr därav. Den stora posten är pensionerna som omsluter cirka 210 miljarder kr. Sjukersättning och aktivitetsersättning, dvs den tidigare förtidspensionen, kostar 64 á 65 miljarder kr varje år. Sjukförsäkringen som det varit så mycket diskussionkring är faktiskt en liten kassako. Överskottet av den försäkringen som gått in i statskassan var senast ungefär 13 miljarder kr.

Sjukpenningförsäkringen är en viktig länk mellan socialförsäkring och skadeståndsrätt. Till en början sades det att sjukpenning får man vid sjukdom som medför nedsättning av arbetsförmågan. Till en början var kravet på nedsättning att den uppgick till hälften av full arbetsförmåga. Nu är systemet mera fingraderat. Sjukdomsbegreppet har utvecklats, och kan nu omfatta även psykiska reaktioner som sorg. Man rättade sig mycket efter om den försäkrade kände sig sjuk.

I ett kärvare ekonomiskt klimat började man dock ifrågasätta om inte överutnyttjande av försäkringen förelåg i vissa fall. Antalet sjukskrivna blev mycket stort. Var nionde försäkrad var inte i arbete. Särskilt hög var sjukskrivningen bland kvinnor. Utvecklingen måste på något sätt hejdas. Ett steg var att man endast beaktade medicinska skäl, inte arbetsmarknadsmässiga eller andra sociala skäl. Kunde den försäkrade återgå till arbete som fanns tillgängligt på arbetsmarknaden skulle den försäkrade kunna gå till sådant arbete, eventuellt efter rehabilitering. Rehabilitering innebär åtgärder för att den försäkrade skall kunna återgå i någon form av arbete som är tillgängligt eller förekommer på arbetsmarknaden, vilket inte nödvändigtvis behövde vara det tidigare arbetet. Avgörande är nu förmågan att försörja sig själv. Föreligger särskilda skäl kan hänsyn tas till ålder, bostadsförhållanden m.m. Det finns knappast någon praxis kring vad dessa särskilda skäl kan vara.

Här uppkom en skillnad mellan socialförsäkringen och skadeståndsrätten. I det sistnämnda systemet lever man kvar vid att den skadelidande skall kunna återgå till tidigare arbete eller annat lämpligt arbete som finns tillgängligt. De nya skärpta kraven i socialförsäkringen slog alltså inte igenom på skadeståndssidan. Även om det inte föreligger särskilda skäl kan hänsyn tas till personliga förhållanden när man bedömer den skadeståndsrättsliga arbetsoförmågan. I skadeståndsrätten kan arbetsoförmåga anses föreligga, med rätt till skadestånd, fastän försäkringskassan bedömer den skadelidande arbetsför och vägrar honom ersättning. Eftersom de båda ersättningssystemen har olika motiv och syften är skillnaderna i bedömningsprinciperna möjliga att motivera. Socialförsäkringen skall ge grundtrygghet, skadeståndsrätten reparera den skada som uppkommit.

Försäkringskassan svarar inte för någon rehabilitering, men har visst samordningsansvar. Om försäkringsbolagen fick ta hand om all ersättning för inkomstförlust, som det finns förslag om, skulle rehabiliteringen kunna ordnas mycket effektivare. Att rehabilitera en skadelidande till en bättre arbetssituation, i stället för att ersätta inkomstförlust, skulle kunna innebära stora besparingar.

Hela socialförsäkringssystemet är mycket vildvuxet när det gäller tillämpningen av reglerna, det finns alltså olika praxis i olika delar av landet. Av politiska och ekonomiska skäl sker också höjningar och sänkningar av förmånerna, medan skadeståndsrätten har sin grundregel att ersätta krona för krona. Variationerna i socialförsäkringen får alltså fångas upp av skadeståndsrätten. Om exempelvis beräkningen av sjukpenninggrundande inkomst förändras med sådan procentuell minskning som förekommit, är det den som betalar skadeståndsersättning som får öka sin kompensation till den skadelidande.

Arbetsskadeförsäkringen är något bättre i följsamheten till inkomstförlusten. Den har ju tillkommit just för att slippa vållandebedömning när det är fråga om inkomstförlust, som ersätts fullt ut i inkomstlägen upp till 7,5 basbelopp. Ovanför den nivån kan skadeståndsrätten behöva ersätta. Arbetsoförmågebegreppet är också snarlikt skadeståndsrättens.

Det är värt att uppmärksamma att värdesäkringen av arbetsskadeersättningen har förbättrats genom att man tar hänsyn också till ett index för inkomstutvecklingen, något som minskar belastningen för den som utger skadestånd. Värdesäkring och följsamhet till inkomstutvecklingen är nu bättre i arbetsskadeförsäkringen än i trafikförsäkringen och övriga skadeståndssystem. Man har alltså att räkna med flera omprövningsfall inom skadeståndsrätten genom att värdesäkringen inte hänger med i den reala löneutvecklingen i samhället.

Ålderspension enligt det nya system som nu genomförts ställer mycket större krav än ATPsystemet på antal arbetade år m.m. för att nå en rimlig pension. Men skadeståndsrätten behöver inte kompensera för försämringen, eftersom också den kan rätta sig efter det nya systemet. För individen gäller det emellertid att se till att man har andra pensionsförmåner än den allmänna pensionen tillhandahåller, eftersom den räknar med en kompensationsnivå på 48-50 procent mot cirka 65 procent i ATP-systemet.

Skadeståndsvägen måste en hel del pensionsförluster kompenseras, t.ex. när den skadelidande endast uppbär sjukpenning med80 procent av sin inkomst. Även i fall då arbetsskadeersättning betalas retroaktivt kan pensionsförlust behöva ersättas med hjälp av skadestånd.

Jan Kleineman

Ersättning för ren förmögenhetsskada i utomobligatoriska förhållanden och gränsen mellan sakskada och ren förmögenhetsskada

Det finns en oro, särskilt hos försäkringsbolagen, om ansvaret för ren förmögenhetsskada som utgår från att jag sysslat med inflationsdrivande verksamhet. Kanske kan man ha stöd för detta om man ser den senaste HDdomen i NJA 2005 s. 608 där HD säger att det finns förespråkare för ett utvidgat ansvar för

ren förmögenhetsskada i utomobligatoriska förhållanden, och särskilt hänvisar till min avhandling om ren förmögenhetsskada.

Men då bör man tänka om. Begreppet inflation är inte lämpligt i detta sammanhang, eftersom man då tänker på att ansvaret ökat i förhållande till ett läge där ansvaret var mind-re. Om lagstiftaren, som i fråga om ersättning för ideell skada, gör legala förändringar, då kan man tala om ett utvidgat ansvar. Men om det däremot enbart är föreställningar hos försäkringsbolag eller jurister om rättsläget, tills detta har blivit klarlagt, då är det inte fråga om ett vidgat ansvar i juridisk bemärkelse. Då är det i stället fråga om att klargöra att de föreställningar som fanns inte var de korrekta. När JK yttrade sig över det vidgade ansvar för det allmänna som föreslogs 1995 var han bekymrad över att HD hade vidgat ansvaret för det allmänna under många år. Men det var dock snarast så att det var en vidgning i förhållande till den föreställning JK själv hade om det rådande rättslaget.

Man kan hålla med om att, utifrån en mycket begränsad föreställning om ansvaret för ren förmögenhetsskada i utomobligatoriska förhållanden, det har skett och kommer att ske mer. Den svenska rättens inställning har ju varit egendomlig, åtminstone om man utgår från skadeståndslagens bestämmelser. Regeln talar ju om att det skall finnas ett samband mellan skadan och brottslig gärning.

Men då skall man hålla i minnet att den mycket välskrivna propositionen till skadeståndslagen klargör att sambandet mellan brottslig gärning och ansvaret för ren förmögenhetsskada inte alls är självklart. Lagstiftaren har ju gjort klart att lagen är en ramlag som åtminstone på detta område inte får läggas till grund för motsatsslut. Varje uppfattning om att detta skulle vara en given regel är fel. Mot bakgrund av NJA 2005 s. 608 borde man ta bort den nuvarande regeln i 2 kap. 2 § skadeståndslagen eftersom den inte ger någon anvisning. Skadestånd kan utgå även om det inte är fråga om brottslig gärning. Det räcker för skadeståndsskyldighet i utomobligatoriska förhållanden att skadan vållats vårdslöst.

Det finns å andra sidan fall där brottslig gärning leder till ren förmögenhetsskada utan skyldighet att ersätta skadan. Lagen har alltså inte något klart tillämpningsområde. Man kan få skadestånd vid brottsligt orsakad ren förmögenhetsskada, nämligen vid förmögenhetsbrott, medan andra brottsliga gärningar exempelvis smugglingsbrott inte leder till sådan skyldighet. En tobakshandlare som konkurreras ut av en annan tobakshandlare som säljer smuggeltobak billigt får inget skadestånd. Varusmugglingsbrottets skyddsändamål är nämligen inte konkurrensintresset. Lagens regel har alltså inget klart tillämpningsområde, annat än vid förmögenhetsbrott.

Det finns många frågor som inte är prövade i svensk skadeståndsrätt, i vart fall av HD. Det finns därför anledning för försäkringsbolagen att öka sina reservationer. Vi har haft en utveckling i Sverige, men den har kommit ganska sent. Det mest spektakulära exemplet är den princip som HD kom fram till i NJA 2005 s. 608 om skadeståndsskyldighet för tredje man som på ett kvalificerat otillbörligt sätt ingriper i andras avtalsförhållanden. Denna princip fastslogs i Common Law-systemet redan för 150 år sedan.

Ett område där jag, med viss kritik från försäkringsbolagen, medverkat till en lösning gäller ansvaret för oaktsamt vilseledande av tredje man, framför allt i professionella förhållanden (värderingsmän, besiktningsmän, eventuellt också advokater och revisorer). Det är inte bara fråga om renodlat professionsansvar utan det kan gälla också exempelvis styrelseledamöter m.fl. Vad som är förvånande är att vi hittills har haft så få renodlat stora fall gällande ren förmögenhetsskada. Några tänkbara fall kan gälla trolöshet mot huvudman. Här kan man räkna med kopplingar mellan brottsliga gärningar och ren förmögenhetsskada.

Juridisk inflation kan bara accepteras som en föreställning om man utgick ifrån att man som värderingsman kan oaktsamt vilseleda den som man insåg eller borde inse skulle använda ett värderingsinstrument vid finansiering. Den som utfärdar ett sådant instrument måste utgå från att det skall användas vid finansiering. Det är här inte fråga om juridisk inflation, utan bara om skygglappar. Med andra ord behöver detta område inte beskrivas som ett vidgat ansvar.

Internationellt är det inte så, utan enbart ur den mycket torftiga rättspraxissynpunkt som vi har haft på detta område.

Om man skall se på området för ren förmögenhetsskada och varna försäkringsgivarna bör man studera den amerikanska rättsutvecklingen, som är mera dramatisk och illavarslande. Man har där haft vissa former av kollapser i försäkringssystemet, därför att man inte har klarat framför allt professionsansvaret. Det berömda dammlucksargumentet kan åberopas. Kretsen av möjliga skadelidande är mycket stor. I vårt land har vi alltför liten erfarenhet av mass tort litigation. Enda fallet är från slutet av 1980-talet då en verkställande direktör gjorde sig skyldig till grovt vilseledande av marknaden. Aktieägarna stämde styrelsen och verkställande direktören. Här gällde det den utomordentligt svårtillgängliga frågan: Hur skall man utforma ansvaret för en professionsutövare (en advokat, revisor eller styrelseledamot) när hela samhället fattar ekonomiska beslut på grundval av information som emanerar från dessa personer. Detta är det verkliga inflationsspörsmålet i fråga om ren förmögenhetsskada.

De andra fallen – när en värderingsman ger ett felaktigt intyg till en bank, när en besiktningsman lämnar ett felaktigt besiktningsinstrument – är mycket konkreta. Man säger då att det är i kontraktsförhållande, men detta är en alltför smal avgränsning när man skall bedöma när ansvar skall inträda. De stora fallen handlar om vissa typer av konsulter. En internationellt sett för ren förmögenhetsskada mycket exponerad kategori är revisorer. Vi har haft ett par fall i Sverige i miljardklassen.

Inflationsfrågan är inte aktuariernas föreställning om vad HD skulle kunna tänkas hitta på när det gäller att vidga ansvaret för ren förmögenhetsskada. Det handlar i stället i hög grad om ersättningsbeloppens storlek. Den kumulerade skadan kan vid medialt spridd information bli ett mycket stort problem för skadevållaren och därmed för försäkringsgivaren. Många lider begränsad skada. Sedan förekommer det enskilda fall med mycket stor skada. Dessa är svårhanterade.

När det nya aktiebolagslagen skrevs ivrade jag i aktiebolagskommittén för att man skulle hålla igen i fråga om styrelseledamöters och revisorers ansvar. Det borde finnas begränsningar i detta ansvar. Det skulle för ansvar föreligga konkret och närliggande relation, i enlighet med ett berömt engelskt rättsfall som inte accepterar att styrelseledamöter och revisorer kan ha ett obegränsat ansvar i förhållande till den investerande marknaden. De kan ju inte teckna försäkringar – bolagen kan inte ge försäkringsskydd på de belopp som kommer i fråga. De skulle bli extremt kostsamma om man skulle täcka dessa belopp. Kommittén ville i stället att man skulle ha ”gängse principer”. Några sådana finns dock inte. Man kan inte säga att personskadebegreppets adekvansprövning är ett gängse begrepp för rena förmögenhetsskador.

Det var därför med viss spänning som jag accepterade när prospektansvarskommittén bad om ett sammanträffande för att diskutera ”dammlucksargumentet”. Det fanns nämligen önskemål om att genomföra prospektansvar. Detta ansvar har alla inflationens kännetecken. Ansvaret skulle kunna spridas på olika sätt, såsom via media, till en obegränsad krets nämligen alla presumtiva köpare av aktier i ett bolag. Märkligt nog drivs här uppfattning precis som i aktiebolagen att ansvaret måste bli strängare. Detta utan att man reflekterar över hur ansvaret rättstekniskt skall hanteras och hur ett vårdslöshetsansvar skall hanteras om man inte kan teckna någon försäkring som skydd. Det kan alltså betyda ekonomisk ruin för den som skriver under ett prospekt eller råkar vara ansvarig för ett styrelsebeslut, även om man kanske inte haft några faktiska möjligheter att ingripa i det hela.

Prospektansvarskommittén tog ut svängarna och föreslog ett i princip fullständigt skadeståndsansvar, inte bara mot köparna av aktieemissionen utan också mot andrahandsmarknaden. Alla skulle kunna åberopa innehållet iprospektet. Även alla konsulter såsom revisorer, advokater, värderingsmän m.fl. skulle få bära ett ansvar. Frågan är om man vid propositionsskrivningen kommer att beakta mitt påstående att man bör ha begränsningsregler. Kommer man att ta hänsyn till att det internationellt funnits en tvekan inför att vidga ansvaret? Engelsmännen har sagt nej. Man vill där inte ha ett system som riskerar att slå ut försäkringsbolagen. Rättspolitiskt har man kunnat klara av detta.

Det är inte säkert att det går på samma sätt i vårt land, eftersom de rättspolitiska kraven när det gäller medialt spridd information är väldigt stora. Man ser på den lille spararen som inte har direktkontakt med investment-bank eller liknande. Sprider det sig till prospektet kommer detta att sprida sig vidare till styrelsen. Revisorerna och övriga konsulter dras med. Försäkringsbolagen bör i ett sådant läge dels sätta ned ersättningsbeloppen, dels begränsa det totala ansvaret. Det handlar ju om att det kan bli ett oerhört stort ansvar i en mycket vid krets.

En sammanfattande uppmaning: Rör inte den rättvisemarkerade utvecklingen på skadeståndsrättens område. Vi ligger i vårt land efter i rättsutvecklingen. Många frågor på detta område väntar på sin prövning. Så länge det rör små kostnader så är transfereringskostnader och risker så stora att man inte är beredd att driva ärenden. Problemet ligger inte i det generellt vidgade ansvaret för ren förmögenhetsskada. Riskerna och svårigheterna att hantera ansvaret för ren förmögenhetsskada uppkommer i stället när man exponerar sig för ”mass tort litigation”. Fermenta-målet visade att vi måste ha tillgång till lämpliga process-former. Vi är det enda land i Europa som har infört grupptalan. För försäkringsbolagen är inte strävan att vinna en sådan process utan att få fram billiga förlikningar.

Se upp i framtiden med grupptalan och vad den kommer att användas till. Det instrument som lagstiftaren slutligt tillhandahållit blev så trubbigt att man inte kan tro på det. Jag kan inte godta tanken att ett vidgat ansvar för ren förmögenhetsskada i förhållande till de föreställningar som måhända har funnits är att betrakta som en inflation. Det är i stället fråga om ett klarläggande av grundläggande rättviseföreställningar.

Rose-Marie Lundström

Inverkan på återförsäkring

I försäkringsbranschen talas ofta om svansar; korta svansar och långa svansar. Förenklat uttryckt är skillnaden mellan en kort och en lång svans den förväntade tidsutdräkten mellan att en skada inträffar och att den slutligt regleras. När det gäller kortsvansade försäkringsklasser kan en någorlunda korrekt bedömning av värdet/storleken av en skada göras ganska snart efter skadehändelsen. Och då blir inflation, allmän eller legal, knappast ett problem.

Annorlunda förhåller det sig med långsvansade försäkringar. Generellt är ansvarsförsäkring, som täcker allmänt ansvar och produktansvar, liksom trafikförsäkring långsvansade till sin karaktär. De problem som detta medför för försäkringsbolagen och följaktligen också för bolagens återförsäkrare har sin grund i att försäkringen vanligen täcker ett ansvar som uppstått till följd av en händelse som inträffat under försäkringsperioden (occurrence/inträffande) medan det kan dröja avsevärd tid innan en skadelidande – ofta tredje part – över huvud taget framställer krav på skadestånd. Utvecklas det hela till tvist i domstol kan ärendet dra ut ytterligare avsevärd tid. När så, kanske efter många års tvistande, en skada slutligen regleras och ersätts av försäkringsbolaget faller skadan tillbaka på den försäkring eller återförsäkring som var i kraft den dagen skadehändelsen inträffade. Men ersättningsbeloppet bestäms normalt till den nivå och ofta enligt den praxis som gäller vid tidpunkten när skadan slutligt regleras.

När det, som i fråga om långsvansade försäkringstyper, går lång tid mellan skadehändelsen och slutreglering av skadan är det uppenbart så att yttre faktorer som inflation, ändring i domstolspraxis, lagstiftning mm leder till att den potentiella skadekostnaden ökar. Om sådana förändringar inte har förutsetts eller ens varit möjliga att förutse, har givetvis försäkringsbolaget och återförsäkraren inte gjort en korrekt prognos beträffande skadekostnaden och har med all sannolikhet inte heller avtalat om en tillräcklig, mot risken svarande, premie. Erfarenheten i många länder är sedan lång tid den att sådana faktorer medfört substantiella och kontinuerliga ökningar av skadeståndskrav generellt och av krav på ersättning för personskador i synnerhet.

Det största problemet har i vart fall tidigare varit inflationen generellt, som i sig ledde till en betydande ökning av skadorna i monetära termer. Med en avvecklingstid som är så lång som 40 år, vilket kan vara fallet med allvarligare trafikskador, blir effekten av inflationen dramatisk.

Även ändringar i lagstiftning eller genom domstolspraxis tenderar generellt att öka skadekostnaderna. Det kan, som berörts, vara fråga om ny och för den skadelidande mycket liberal tolkning av preskriptions- och omprövningsregler, åtstramningar i socialförsäkringen eller begränsning av utrymmet för jämkning på grund av medvållande. Ingen har väl sett en lagändring eller en dom som innebär en principiellt försämrad ersättning till en skadelidande.

Inflationen – den allmänna och den legala – påverkar givetvis både direktförsäkringsgivare och återförsäkrare. Effekterna för återförsäkrarna skiljer sig åt beroende på vilken typ av återförsäkring det är fråga om – proportionell eller icke-proportionell.

Vid proportionell återförsäkringar delas konsekvenserna proportionellt mellan direktförsäkrare och återförsäkrare. Och det är kanske inte så mycket mera att säga om.

Men när det gäller icke-proportionell återförsäkring delas, som namnet antyder, konsekvenserna inte proportionellt.

Den vanligaste formen av icke-proportionell återförsäkring är excess of loss, eller XL. Kort sagt innebär det att återförsäkrarens ansvar inte inträder förrän en inträffad skada har överstigit ett visst belopp. En återförsäkrare som har en stor portfölj av ansvarsaffär är mycket sårbar just på grund av det oftast går lång tid mellan det att skadan kommer upp till ytan och till dess att den regleras. Många gånger blir ersättningsbeloppet större än den ursprungliga uppskattningen av skadan.

En XL-återförsäkrare berörs bara av de större kraven. Följande faktorer brukar sägas ha särskild effekt på stora skador. Större skador är – med undantag av naturkatastrofer – oftast resultatet av personskador. Personskador har en inflationsgrad som är högre än den allmänna inflationen. Större skador förblir oreglerade under längre tid och utsätts för de olika ökningstrenderna. Större skador inbegriper oftare legala kostnader. Publicitet tenderar att öka skadekostnaden (katastrof-skadereglering).

En XL återförsäkrare kan påverkas på två sätt av inflationen, den generella eller den legala:

1) Skadefrekvensen ökar; skador som tidigare reglerades till ett belopp som stannade inom självbehållet – prioriteten – överstiger p g a inflationen självbehållet och träffar återförsäkringen.

2) Skadeersättningen ökar; skador som redan tidigare träffade återförsäkringen ersätts nu med högre belopp.

I båda fallen blir det en ökad börda på återförsäkraren, som får betala mera än som var tänkt när återförsäkringsskyddet arrangerades. För att lösa problemet för återförsäkraren har det införts klausuler, Stability, Index eller Indexation Clauses, med syfte att fördela effekten av inflationen mellan direktförsäkringsbolaget och återförsäkraren.

En metod kan vara att i relation till utvecklingen av t.ex. lönekostnadsindex justera såväl prioriteten (direktförsäkringsbolagets självbehåll) som återförsäkrarens ansvarssumma enligt följande exempel:

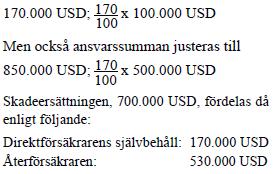

XL återförsäkring köps för att täcka skador upp till 500.000 USD excess (över) 100.000 USD. När återförsäkringen började gälla var lönekostnadsindex 100. En skada inträffade samma år som återförsäkringen köptes men reglerades flera år senare med ett belopp av 700.000 USD. Index var då 170; d v s en ökning med 70 %. Prioriteten (självbehållet) justeras då till

När det gäller ändringar i lagstiftning, som inträffar efter det att återförsäkringsavtalet ingåtts, är det vanligt att återförsäkraren söker skydda sig mot ett i efterhand utökat ansvar genom s k Change of Law eller Acts

in Force Clauses. Ett exempel: ”In the event of any change in the law by which the Reinsurer’s liability hereunder is materially increased or extended the parties hereto agree to take up for immediate discussion a suitable revision in the terms of the Agreement. In the event of failure to agree on a suitable revision, this Agreement shall operate from the effective date of the change of law as if the change had not occurred or upon its termination the Reinsurer’s liability will not be increased or extended by any change of law affecting this Agreement which has not been agreed by the Reinsurer. Effekten av dylika klausuler kan givetvis bli att direktförsäkringsbolaget ensamt får bära eventuella ökade skadekostnader.

Ett självklart råd för att undvika sena komplikationer med återförsäkrarna är att dels vid avtalets ingående presentera den återförsäkrade risken så korrekt som möjligt och att hålla återförsäkrarna uppdaterade om inträffade förändringar och reservförstärkningar så länge det finns risk att återförsäkringsskyddet kan behöva utnyttjas. Hellre för mycket än för litet information. Och att se till att dokumentera på ett betryggande sätt vilken information som lämnats.

Från paneldebatten

Bertil Bengtsson: Visst kan det hända att en lagstiftning eller något enstaka avgörande av HD kan få betydelse för försäkringspremien. På återförsäkringen kan ny lag eller praxis någon gång återverka. Om farhågor av detta slag är realistiskt grundade är svårt att ha en uppfattning om. Det finns dock så mycket annat att oroa sig för i försäkringsverksamheten. Att oroa sig särskilt för det som vi jurister hittar på kommer säkert bort i alla de andra orosmoment som finns. Juristerna måste lyssna mera på aktuarierna, men tyvärr har de inte svar på alla de frågor som vi kan ställa.'

Eva Tidefelt: När det gäller de nya reglerna om ersättning för ideell skada och ersättning till närstående vid personskada föreligger inte några inflationsproblem för försäkringsbolagen. Om vi har 400 fall där närståendeersättning utgår så kan det röra sig om 50 milj. kr för samtliga bolag, och det är inte någon post att oroa sig för. Inflationsproblem finns dock när det gäller tolkningen av preskriptionsreglerna. HDs ståndpunkter innebär att bolagen i praktiken inte längre åberopar preskription. Detta gäller åtminstone treårspreskriptionen. Vi måste ständigt räkna med att ett ärende måste tas upp på nytt. Arkiveringenav ärenden blir dyrbar. Återförsäkrarna har blivit tuffare och kommer inte att vara med och betala alla våra gamla skador. Att preskriptionsfrågorna inte löstes i nya FAL blev en stor besvikelse för bolagen.

Christer Stolt: Vi aktuarier kan inte mäta varje enskild effekt av ändringar i lag eller praxis.

Tillsammans kan ändringarna dock få en mätbar effekt. På Länsförsäkringar har vi funnit att en procents inflationsökning på grund av ett antal åtgärder av detta slag kan kosta oss cirka 700 milj. kr, vilket är 20 procent av trafikförsäkringspremien. 50 milj. kr i exemplet med anhörigersättning är inte så mycket, men flera sådana poster kan betyda en hel del. Belastar vi återförsäkringen med ökade poster och dessutom har att räkna med att ärenden inte preskriberas och kan omprövas i ökande omfattning, riskerar vi att återförsäkringen så småningom inte finns kvar. Då får vi själva betala.

Anders Beskow: En betydande inflation som i hög grad kommer att påverka försäkringsavtalen kan föranledas av förslaget att låta trafikförsäkringen helt ta över ersättningsansvaret för personskada vid trafikolyckor. Att det blir en högst märkbar påverkan på trafikförsäkringspremierna är klart.

Avslutande reflexioner

Med uttrycket ”inflation” anger man i den

ursprungliga, från latinet hämtade betydelsen att något blåses upp. I det aktuella sammanhanget skulle betydelsen vara att försäkringsgivarens åtaganden enligt försäkringsavtalet blåses upp på grund av förändringar i den bakomliggande juridiken, närmast den lagstiftning och praxis som styr innehållet i avtalet.

Frågan om sådan uppblåsning påverkar försäkringsgivarens åtaganden var diskussionens huvudtema. Den frågan föreföll lätt att besvara. Givetvis måste exempelvis ansvarsförsäkringen och trafikförsäkringen följa med i den utveckling av lag och praxis som tid efter annan äger rum. Ibland är det fråga om verkliga utvidgningar, såsom när lagen ändras och därefter omfattar större förpliktelser för en ersättningsskyldig som skyddas av försäkringen. Ibland är det fråga om att praxis klarlägger ett redan existerande ansvar som dittills varit ovisst.

Den påverkan på avtalsinnehållet som båda varianterna för med sig synes i mera normala situationer inte bekymra bolagen nämnvärt. Särskilda problem av inflationistisk karaktär kan dock uppkomma om ett stort antal individer väcker anspråk som bolagen har att infria, även om varje anspråk är litet. Beredskapen inför andra slag av variationer i försäkringsåtagandena förefaller annars stor.

För övrigt är svängningar i juridiken bara en faktor bland många andra, möjligen mera bekymmersamma, som man har att beakta i försäkringsverksamheten. Bolagen kan dessutom i det långa loppet balansera förändringarna genom att låta dem inverka på premien. Höjningar av premien får man alltså räkna med vid mera påtagliga utvidgningar i laginnehåll eller praxis. En tråkig konsekvens av en kraftig utvidgning kan dock bli att återförsäkringen drar sig undan.

En deflation, innebärande minskande belastning på försäkringsåtagandet, kom på grund av sin sällsynthet helt i skymundan.