Långt ifrån alla går och funderar och gör upp planer för sin kommande tid som pensionär, men det brukar vara vanligare ju närmare pensionsåldern man kommer. Vissa vaknar tyvärr upp lite för sent för att hinna spara ihop ett rimligt extrakapital och ångrar att man inte tog tag i frågan tidigare. Ju tidigare man börjar spara desto större fördel eftersom ränta på ränta effekten har stor betydelse. Men slopandet av avdraget kan tyvärr ge en felaktig signal att pensionssparande inte är lika nödvändigt längre. Det är fortfarande viktigt, men det gäller att välja andra sparformer.

Lite historik

Eget pensionssparande började så smått på 1920-talet. Spararna såg fördelen med att få månatliga utbetalningar under flera år som kunde garantera en liten inkomst till familjen längre fram. Och premien blev avdragsgill oavsett storlek, genom en ny lag 1932.

I början på 1970- talet uppmärksammades att avdraget ibland användes som skatteplanering och begränsades till normalt ett basbelopp. Och 1995 minskades avdraget ytterligare till normalt ett halvt basbelopp. År 2008 var det dags igen för en ny förändring och pensionssparare kunde få max 12 000 kronor i avdragsrätt.

I regeringens senaste budgetproposition föreslår de nu en sänkning av avdragsrätten till 1 800 kronor för 2015. De aviserar också att de återkommer under nästa år för att föreslå att helt slopat avdrag för 2016. Eftersom Riksdagen verkar enad kring denna fråga, kommer sannolikt slopad avdragsrätt att gå igenom.

Varför ska avdragsrätten bort?

Regeringen framhåller främst två skäl till slopande av avdragsrätten. För det första ser de en risk med att skatteintäkter går förlorade eftersom avdragsrätten är en uppskjuten skatt som ska betalas i framtiden. Det finns då risk att en pensionssparare flyttar utomlands där det råder andra skatteregler och att staten går miste om kommande skatteinbetalningar.

Regeringen tycker också att höginkomsttagare gynnas eftersom de har högre marginalskatt och får en större del av premien tillbaka än de med lägre inkomst. Dessutom finns ytterligare ett skäl som funnits med i debatten och det är att fler behöver arbeta längre för att välfärden ska kunna upprätthållas i Sverige. Då finns det anledning att tycka att staten inte ska främja ett avdragsgillt sparande som möjliggör att fler ska kunna sluta arbeta tidigare.

Så som avdragsrätten är utformat idag blir det orättvist. Men samtidigt införs ändringen snabbt vilket kan innebära att alla pensionssparare inte hänger med. Att fortsätta sitt pensionssparande blir direkt olönsamt och pengarna dubbelbeskattas eftersom det är beskattade pengar som sätts in och utbetalat belopp ska sedan inkomstbeskattas igen. Det gäller att nå ut till alla så de hinner styra om sina sparpengar till andra sparformer.

Samtidigt kan avdragsrätten fungerat som en mental spärr för hur mycket som man ska eller bör spara till pensionen. Börjar man exempelvis spara lite senare i livet behöver månadssparandet ofta vara högre än 1000 kronor per månad. Efter borttagandet kan det bli lättare att se till behovet av sparande och bestämma summan efter det, istället för att se avdragsmöjligheten. Vilket är positivt.

Långsiktigt sparande framöver

Inlåsningseffekten för det avdragsgilla pensionssparandet har diskuterats många gånger. En del lyfter fram det som en negativ effekt men nu när nysparandet försvinner tror jag att många ändå ser fördelarna med att pengarna var låsta fram till 55 år. Nu gäller det att själv öronmärka pengarna till pensionen och inte ta ut dem till annat, vilket säkert går bra för vissa men svårare för andra.

Ett bra pensionssparande för framtiden tycker jag är en mix av amortering och sparande. Att spara på börsen i någon form är att rekommendera då det ger större möjlighet till högre avkastning över tid.

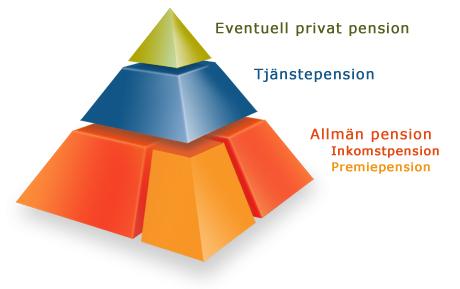

Det är också viktigt att se över sina placeringar i tjänstepensionen och premiepensionen regelbundet eftersom en procent högre avkastning i genomsnitt under många år, ger många tusenlappar mer i slutänden. Man bör även avväga vilket familjeskydd som är nödvändigt och eventuellt minska det för att egen pension ska bli högre.

Investeringssparkontot, ISK, är en relativt ny sparform som är mycket lämpligt för ett långsiktigt sparande men som bara 2 av 10 personer känner till, enligt en undersökning från Länsförsäkringar. Investeringssparkonto är tänkt för gemene man, men det är beklagligt att så få känner till det och innebär att många missar en bra möjlighet. Regeringen införde investeringssparkontot för ett par år sedan som en förmånlig sparform som skulle förenkla sparandet i fonder och aktier. Man slipper krångliga deklarationer som det blir vid försäljning av värdepapper och kan enkelt byta placering inom ISK utan skattekonsekvenser. Beskattningen av ISK sker genom en schablonskatt som plockas ut årligen. Schablonskatten baseras på statslåneräntan den 30 november året innan och inte på den verkliga värdeutvecklingen, vilket troligen kommer ge lägre skatt över tid. Satslåneräntan förra året var 2,09 %. Pengarna inom ISK är inte låsta utan kan när som helst plockas ut.

Löneväxling, kan också vara ett alternativ för de som har en högre lön och som vill stärka sin ekonomi som pensionär. Det är inte alla arbetsgivare som erbjuder denna möjlighet men de som gör de betalar in till din tjänstepension istället för att betala ut ett bestämt belopp som lön. Men det är viktigt att inkomsten överstiger 38 265 kronor per månad för att det ska bli förmånligt. Det kan annars innebära att inbetalningen till den allmänna pensionen sjunker eller att du får lägre sjukpenning och föräldrapenning. Tänk också på att fråga arbetsgivaren så att du får mellanskillnaden mellan arbetsgivareavgifterna och löneskatten inbetalt till din tjänstepension.