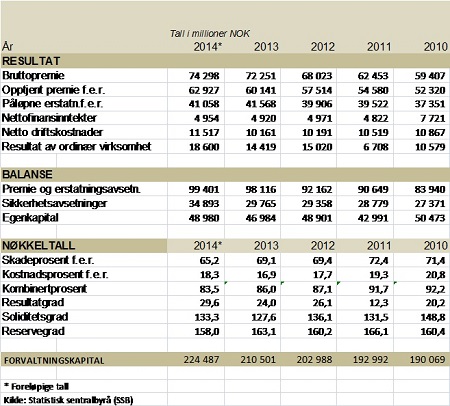

Foreløpig resultat i norske skadeforsikringsselskaper viser et samlet overskudd på 18,6 milliarder kroner før skattekostnad for 2014. Dette er en resultatforbedring på 4,2 milliarder kr i forhold til 2013. Hovedårsaken er noe færre storskader innenfor brann, vann og natur og et godt resultat i motorvognforsikring, ifølge statistikk fra Finans Norge. Det forsikringstekniske resultatet anses som godt. Dette skyldes at forsikringsselskapene fortsatt har fokus på effektiv drift og dynamisk prising.

Resultatgraden (resultatet av ordinær drift i forhold til premieinntekten) økte i 2014 hovedsakelig som følge av lavere erstatninger. Netto finansinntektene er på linje med 2013.

Soliditetsgraden (egenkapital, sikkerhetsavsetninger og skattefrie avsetninger i forhold til premieinntekten) økte fra året før. Egenkapitalen i 2014 økte fra 47 milliarder i 2013 til 49 milliarder kr.

Premieinntektene økte med nesten 5 prosent fra året før, mens netto erstatningskostnadene (etter eventuell reassuranse) ble redusert med 1 prosent. Dette gir noe lavere skadeprosent, fra 69,1 i 2013 til 65,2 i 2014.

Erstatningene i 2014 fordelt på hovedbransjer

Figuren nedenfor viser bransjefordelt erstatning i 2014 innenfor landbasert skadeforsikring. Totale erstatninger (eksklusive naturskader) var på 35,8 milliarder kr, hvor hovedtyngden av erstatningene er på motorvogn med 12,6 milliarder kr.

Personrelaterte skadeforsikringsprodukter sto for nesten 6,7 milliarder kr av erstatningsvolumet i 2014. Disse produktene fordeler seg på den lovpålagte yrkesskadeforsikringen, utover lov om yrkesskade (trygghetsforsikring), ulykkesforsikringer, barneforsikring, kritisk sykdom og behandlingsforsikring.

Premieinntektene fordelt på hovedbransjer

Skadeforsikringsselskapene har hovedtyngden av premieinntektene fra motorvognforsikringer med 37 prosent. Motorvognforsikringer omfatter alle typer kjøretøy slik som personbiler, lastebiler, busser og motorsykler. Personrelaterte skadeforsikringsprodukter står for 16 prosent av premieinntektene, og disse fordeler seg på den lovpålagte yrkesskadeforsikringen, ulykkesforsikringer, barneforsikring, kritisk sykdom og behandlingsforsikring mv.

Utviklingen i helseforsikring

I de seneste årene har barneforsikringer, forsikringer av kritisk sykdom og behandlingsforsikringer vært et økende markedsområde. I 2014 hadde 452 000 personer behandlingsforsikring, mens det i 2003 bare var 34 000 personer som hadde denne forsikringsdekningen. Det er bedriftene som hovedsakelig tegner en slik behandlingsforsikring for sine ansatte. Tidligere var det ofte bare spesielle nøkkelpersoner i bedriftene som ble forsikret, mens det nå er vanlig at alle ansatte er dekket.

Hva dekker behandlingsforsikring av skader?

Det kan være noe varierende skadetyper som dekkes fra ett forsikringsselskap til et annet, men hovedsakelig er det operasjoner, samt diagnostikk og fysioterapi/kiropraktor som står for den største andelen av erstatningskostnadene. Samlet erstatningsbeløp i 2014 var på nesten 700 mill kr. Når det gjelder antall skadetilfeller, er de fleste av typen fysioterapi, mens diagnoseutredning og operasjoner er det færre tilfeller av. Se figurene nedenfor.

Denne formen for forsikring kan sies å fylle ut det offentlige helsevesenet for lidelser som blant annet er å betrakte som slitasjeskader. Mange kan oppleve lengre perioder med sykefravær som følge av problemer med rygg, nakke, skuldre og lignende. Behandlingsforsikringen garanterer for rask behandling.

Rekordmange skader etter lynnedslag i 2014

Figuren nedenfor viser antall skader og erstatning (nominelle kr) etter lynnedslag fra 1985 og fram til 2014. I 2014 ble det erstattet 316 mill kr etter lynnedslag i norske hus, hytter og næringsbygg.

Riktignok er mange av disse skadene ”kalde” siden det ofte bare blir skade på elektrisk anlegg og lignende, det vil si uten at ild kommer løs. Dermed blir erstatningene etter lynnedslag ofte små i gjennomsnitt. I figuren nedenfor vises fordeling av lynnedslagsskadene i 2014. Rundt 80 prosent av antall skader var kalde, mens erstatningene etter kalde branner bare utgjorde 35 prosent.

Fordeling av lynnedslagsskader i 2014 på ”kald” og ”varm”:

Hva med værskadene for øvrig i 2014?

Norsk Naturskadepool er en skadeutligningspool som er obligatorisk for alle forsikringsselskap som tegner brannforsikring av bygninger og innbo på privat og næring i Norge. Skadetypene som inngår i denne ordningen er storm, stormflo, flom, skred og jordskjelv og vulkanutbrudd.

I 2013 var det mye nedbør som ga flom på Østlandet, mens det i 2014 var færre slike skader, til tross for en noe uvanlig oktoberflom på Vestlandet hvor skadeerstatningen ble på nesten 350 mill kr. I figuren nedenfor vises utviklingen i antall naturskader og erstatning i nominelle kr.

Ordningen har stort sett vært uforandret siden 1980. Variasjonen i skadeomfanget fra år til år er stor. Eksempler på år med store naturskadehendelser i Norge er 1992 (nyttårsstorm), 1995 (flom), 2011 med storm (”Dagmar” og ”Berit”) og i 2013 med flere mindre hendelser med både storm og flom. Selv om det både i 2012 og 2014 var færre skader enn for enkelte tidligere år, ser det ut til at det er en økende trend med at naturskader opptrer på flere av årets dager. Erstatningsbeløpet i nominelle kroner vil naturlig nok øke etter som flere og flere bygninger og innbo er forsikret og at det er det er prisstigning på reparasjoner og annet. Samtidig er den alminnelige velstandsøkningen også gjort seg gjeldende med flere innredede kjellere og høyere standard på innredning.

Stabile skader på private boliger

For hver premiekrone i 2014 ble rundt 65 øre betalt til forsikringstakerne som hadde skade, hvilket er på samme nivå som i 2013. Denne bransjegruppen består av innbo, villa og hytteforsikringer og spesielle verdigjenstander.

Hvordan fordeles erstatningene på private boliger og hytter?

I gruppen øvrige skadetyper er det rettshjelp, ansvar, kaskoskader, matvarer i fryser og sanitærporselen, hvorav kaskoskadene utgjør 9 prosent og rettshjelp utgjør 5 prosent.

De mange lynnedslagene i 2014 gjorde seg svært gjeldende på private boliger og hytter. I tillegg var det to store lyngbranner i Trøndelag (Flatanger) og på Vestlandet (Lærdal) i begynnelsen av året som forårsaket skader på mange boliger og hytter i området.

Skadeprosent på næringsbygg normalisert

I 2013 og 2014 utgjorde erstatningene på brann/kombinert næring, rundt 65 prosent av premieinntekten (skadeprosent brutto før eventuell reassuranse). På næring kan innslaget av storskader variere en del fra år til år, men i begge årene var det heldigvis få storskader. Totale erstatninger i 2014 på næringsbygg og løsøre beløp seg til rundt 5 milliarder kr. I figuren nedenfor vises det at brannskadene utgjør hovedtyngden med rundt 2,2 milliarder kr, mens vannskadeerstatningene utgjør 1,4 milliarder kr.

Utviklingen i tyveri, innbrudd, ran

Økt antall tyveri og innbrudd i og fra private boliger – uendret i næring

I figuren nedenfor vises utviklingen fra 1992 fram til 2014 i antall og erstatning etter tyveri, innbrudd og ran. Som en ser av figuren var det en klar nedgang fra 1992 til 2007, mens det i det har vært en viss økning i perioden 2007-2014. I 2013 og 2014 var det stor økning av sykkeltyverier og det er stadig dyrere sykler som blir stjålet. Totalt ble det stjålet 12200 sykler som ble erstattet med 70,4 mill kr i 2014. Sykkeltyveriene inngår i tallene under privat.

God sommer ga mange båttyverier?

De siste 5 årene har det vært betydelig færre tyverier av og fra fritidsbåter. Tallene for 2014 viser imidlertid en økning, noe som kanskje kan skyldes en god sommer med ekstra mye båtbruk.

Stabilt resultat på motorvogn

I 2014 ble det erstattet skader på 783 000 kjøretøy med til sammen 12,6 milliarder kr. Økningen var bare 0,3 prosent fra året før både i antall og beløp. Erstatningene utgjorde rundt 62 prosent av premien (skadeprosent). Den største prosentvise erstatningsøkningen var det på redningsskadene og kaskoskadene, noe som kan ha sammenheng med at det er flere kaskoforsikrede biler. Skadefrekvensen (antall motorvognskader i forhold til antall forsikrede kjøretøy) var på nesten 21 prosent i 2014 for alle typer av kjøretøy, noe som er en svak forbedring fra året før.

Utflating av glasskader

I løpet av de siste 10 årene har antall glasskader nesten fordoblet seg. Indeksregulert erstatning for glasskader har mer enn fordoblet seg – se figuren nedenfor. Årsaken kan være å finne i økt trafikktetthet og flere biler med ”grove” dekk som gir steinsprutskader, samt værforholdene med strødde veier. I tillegg at det er flere biler med kostbare og store frontruter. Men i 2014 ble både antallsvekst og erstningsveksten uendret fra 2013. Erstatningen i 2014 var på 1,4 milliarder kroner og i gjennomsnitt ble en glassrute erstattet med nesten 6100 kroner.

Stor reduksjon av biltyverier

Tyveri av og fra bil utgjør en stadig mindre andel av de totale erstatningene. Dette følger naturlig av bedre sikrede biler, blant annet at alle nye personbiler nå har startsperre og kodet nøkkel. For ti år siden utgjorde erstatning etter biltyverier 8 prosent av totale motorvognerstatninger, mens de i 2014 utgjorde bare 1,5 prosent av de samlede erstatningene på 12,6 milliarder kr. For ti år siden ble det stjålet mellom 13 og 14 000 biler i året, mens det i 2014 bare ble stjålet rett i underkant av 5000 biler. Tilsvarende reduksjon har det også vært i utviklingen av antall tyverier fra bilene. For ti år siden ble det meldt inn rundt regnet 20 000 slike skader, mens det i 2014 bare ble meldt rundt 6000 slike skader. Se figuren nedenfor som viser utviklingen siden 1992 og fram til 2014.

Personskadene reduseres i motorvognforsikring

Antall personskader de siste ti årene er redusert med nesten 30 prosent, mens inflasjonsjusterte erstatninger har vist en nær nullvekst. Det har også vært en gunstig utvikling i antall døde i trafikken og alvorlig kvestede.

Forsikringsnæringens årsaksstatistikk viser at det er flest personskader forårsaket av motorkjøretøy på fredag ettermiddag, mens det skjer færrest personskader på søndag. Dette har naturlig sammenheng med trafikktettheten. Men de mest alvorlige personskadene skjer natt til søndag.

Erstatningsutmålingen på personskader innenfor motorvognforsikring er individuelt utmålt og ikke standardiserte. For den delen av erstatningen som skal dekke framtidstapet var det fastsatt en kapitaliseringsrente av Høyesterett i 1993 på 5 prosent. I 2014 ble denne renten redusert til 4 prosent. Dette innebærer at alle krav som ennå ikke er fullt ut betalte, vil få en økning i framtidstapsdelen. Til tross for dette ser det ikke ut til at de totale erstatningene til personskadene økte i 2014. Dette skyldes færre skader og at alvorlighetsgraden ser ut til å være lav.

Gunstig utvikling i yrkesskader

Vi har hatt lovpålagt yrkesskadeforsikring i Norge siden 1990. De siste årene ser det endelig ut til at utviklingen i yrkesskader er redusert. Yrkesskader har som kjent en lang avviklingstid. Det kan ta lang tid fra skade inntreffer til den meldes forsikringsselskapet, og det kan ta lang tid å avklare årsakssammenheng og endelig utmåling av erstatning ut fra hvor varig skaden viser seg å bli. Det er særlig yrkessykdom hvor avviklingstiden er ekstremt lang. Fortsatt ved utløpet av 2014 er det enkelte skader hvor det gjenstår utbetaling på skadeårene 1990 og 1991. Dette kan dreie seg om gjenopptak av eldre saker.

Det at de samlede yrkesskadeerstatningene ser ut til å reduseres, kan ha sammenheng med en del faktorer som har virket over tid. Slik som at det er færre sysselsatte i risikoutsatte næringer, færre som røyker og dermed færre tilfelle av KOLS, samt bedre HMS-tiltak i bedriftene og ikke minst oppfølging av arbeidsmiljøet. Det er også innført flere tiltak fra det offentlige, slik som innføringen av tidsbegrenset uførestønad i 2004 og arbeidsavklaringspenger fra 2009. Et lite tilleggsmoment kan være at spesielt risikoutsatte yrker slik som innenfor bygg og anlegg, kan være mangelfullt forsikret og kjent med forsikringen, eller at de er selvstendig næringsdrivende.

Premienivået innen yrkesskadeforsikring har de siste fem årene blitt redusert (justert for økt grunnbeløp G). Bakgrunn for denne utviklingen er lavere erstatningsnivå og økt konkurranse. I figur nedenfor vises premieutviklingen per forsikret årsverk, indeksert med G-utviklingen. *) Merk at erstatningene er et estimat som er modellert og ikke innsamlet direkte fra selskapene.

Økt reiseaktivitet gir flere skader på reiseforsikringene

Skadeprosenten på reiseforsikringer ligger rundt 70. Driftskostnadene knyttet til reiseforsikring er gjerne noe høyere enn for andre type private forsikringsprodukter siden mange av reiseskadene kan innebære mye bistand for å hjelpe den skadelidte hjem.

I figuren over vises utviklingen av erstatninger etter reiseskader fra 2002 fram til 2014. Erstatningene er justert til dagens verdi ut fra KPI (konsumprisindeksen). Erstatninger etter reisesykdom har vist en eksplosjonsartet økning fra 2002 til 2014. Dette skyldes at flere eldre reiser oftere, samtidig som mange oppsøker fjerne reisemål der risikoen for skader er høyere.

Erstatning etter tyveri og tap av reisegods har stabilisert seg fra 2009 og fram til i dag.

Markedsutviklingen i Norge

Konkurransen innen skadeforsikring i Norge er fortsatt stor, og antall aktører i markedet er økende. De fire største selskapene har redusert sin markedsandel fra 92 prosent i 2005 til 72 prosent i 2014. I 2014 er det til sammen 28 selskaper som rapporterer til markedsstatistikken til Finans Norge, mens det i 2005 var 13 selskaper.

Figuren nedenfor viser at i 2014 er det DNB som har den største markedsandelen av de mindre selskapene, men fortsatt under 5 prosent, tett fulgt av Eika.

Utvikling i gjennomsnittlig premie per forsikring på de vanligste privatproduktene

Av figuren nedenfor vises det at en typisk motorvogn- og villaforsikring koster mer nå enn for 20 år siden. Dette kan forklares med en standardøkning på de forsikrede objektene og økte erstatningskostnader som følge av dette. Samtidig ser en at for en del av de vanlige forbrukerforsikringene som reise og innbo er det i praksis ingen premieøkning.

Kilde til tallgrunnlaget er medlemsselskapenes innrapportering til Finans Norge https://www.fno.no/statistikk/skadeforsikring/ der hvor ikke annet er nevn