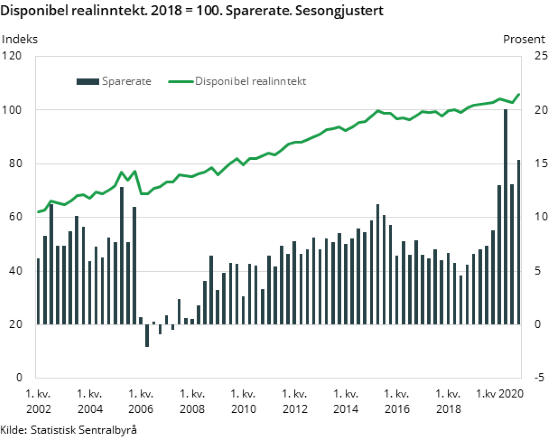

Med pandemien følger historiens høyeste sparerate over store deler av verden. Dette skyldes i hovedsak nedstengning, lavere forbruk og rekordlave renter. Men kan en global krise som covid-19 ha vært det beste som har skjedd privat sparing og pensjon?

I Norge nådde spareraten for 2020 på 15,4% (kilde: SSB, normalt ca 7%) og i Sverige på 20,6% (kilde: SCB). I USA ble spareraten på 13,7% (til sammenlikning 11% i 1960; kilde: Statista). I tillegg vet vi at aldri før har vi sett så mange investere i aksjer og fond. Bare i Norge er økningen på mer enn 20 %.

Nordmenn eier aksjefond for cirka kr 190 mrd, aksjer på Oslo Børs for ca kr 140 mrd og i IPS for ca kr 9,4 mrd. I tillegg er det mer enn kr 75 mrd kroner i pensjon som skal flyttes inn på Egen Pensjonskonto i løpet av 2021.

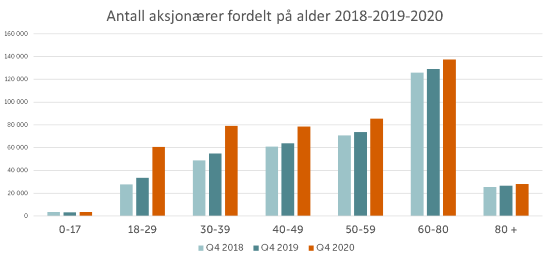

De unge leder an

I Norge utgjør kvinner fortsatt 30 % av investorene i aksjer og aksjefond. Og deres verdier har normalt tilsvart 20 % av verdiene hos privatpersoner. Normalt har de fleste investorene vært over 50 år. Men nå ser vi et stort skifte: Av de som investerer på Oslo Børs har antallet økt med 23,4% det siste året. 67 % av disse nye aksjonærene er under 40 år. Kvinner økte 19 % i antall og menn med 26 %. Menns sparevolum er fortsatt høyere enn kvinners. Sparing i aksjer og fond må ansees som sparing uten bindingstid, at investeringene er likvide og lett tilgjengelige, som er drivende faktorer for de mer kortsiktig investorene.

Grafikk: AksjeNorge Data: Euronext VPS

Kvinner er bedre med pensjon

Når vi ser på langsiktig pensjonssparing som IPS (Individuell Pensjonssparing, ny i 2017) utgjør kvinner 46 % i antall. Kvinner sparer i snitt omtrent like mye som menn (kilde: VFF og Finans Norge), og kvinners IPS-sparing utgjør 42,3% av IPS-verdiene. Les mer om IPS her: https://www.finansnorge.no/statistikk/ips-2020/

Egen Pensjonskonto innført i 2021

Fra 1. februar fikk 1,5 millioner nordmenn i privat næringsliv «Egen Pensjonskonto» (EPK), der innskuddspensjonen fra nåværende arbeidsgiver innbetales. Etter 1. mai overføres automatisk pensjon opptjent fra tidligere arbeidsgivere (Pensjonskapitalbevis) til din nye EPK. Din EPK følger deg gjennom karrieren til ny arbeidsgiver senere. Gjennom alle år har denne pensjonen vært slik at arbeidstaker selv kunne gjøre egne investeringsvalg og tilpasse aksjeandelen egen alder, risikoprofil og fremtidige pensjonsbehov. Slik blir det fortsatt.

Tanken er at det skal bli enklere å få oversikt og at ved å samle blir det lavere årlige kostnader som spiser av avkastningen. Videre skal du som arbeidstaker også kunne velge selv hvilken Pensjons-selskap hvor din Egen Pensjonskonto skal være. Du behøver ikke bruke den arbeidsgiver valgte.

Men trenger folk denne friheten til å selv å velge investeringer eller selv velge hvem som skal forvalte pensjonen fra arbeidsgiver?

Lav kunnskap om egen pensjon

Folk flest vet lite om selve pensjonsordningen de har gjennom arbeidsgiver (Fafo, 2019). Og de har brukt lite energi på å finne ut mer, kun 5 – 10 % har sjekket Innskuddspensjonen (tjenestepensjon gjennom arbeidsgiver). Det er lov å si at interessen for pensjon er lav.

Høsten 2020 gjennomførte vi i AksjeNorge en kort undersøkelse blant besøkende på våre nettsider. Av 2.500 unike svar, svarte kun 1 av 3 riktig på hva som skjer med innskuddspensjonen når de bytter arbeidsgiver. De tre svar-alternativene var:

• Du får Pensjonskapitalbevis, en pensjon med investeringsvalg (riktig)

• Du får Fripoliser, pensjon uten investeringsvalg

• Du får innskuddspensjonen utbetalt i kontanter når du slutter i jobben

Hele 900 (36 %) svarte siste alternativ og resterende svar var jevnt fordelt på de andre to.

Med innføringen av Egen Pensjonskonto synes pensjonen bedre og er mer tilgjengelig for alle. Det positive er at flere blir oppmerksomme på hva som spares hver måned for dem. Aksjeandelen kan oppfattes ulikt. Vi alle reagerer ulikt på risiko. Jeg tror faktisk at mange blir feilaktig tildelt et større ansvar for å følge opp egen tjenestepensjon enn hva som er formålet.

Noen av fare-momentene;

- Starte å trade i aksjefond og utsette pensjonen for større verdi-svingninger enn nødvendig

- Svakere diversifisering der det tas høyere risiko med f.eks. overvekt i bransjefond

- Reduserer aksjeandelen til betydelig lavere enn anbefalt ifht. alder og investeringshorisont

Allerede i dag er det mange som synes aksjer, aksjefond, indeksfond og aksjeandel er vanskelige begreper og sier de ikke vil ta risiko. Mange tror at å investere i aksjemarkedet medfører økt risiko for å kunne tape hele investerte beløp.

Spareåret 2020 ga folk nyttig erfaring

Mange småsparere startet egen sparing i 2020. Mange har hatt mer fritid og mer fleksibel hverdag, nok til å lære seg mer om sparing. Og svært mange tjente mye på sparingen gjennom både 2019 og 2020, betydelig mer enn man skal kunne forvente over flere år.

Og nettopp fordi så mange har begynt å spare på egenhånd, har disse fått opp interessen og fått nyttig erfaring. Jeg tror ganske sikkert at disse vil fortsette å spare, men kanskje ikke i like høy grad når samfunnet åpnes helt opp. Det at så mange unge under 40 år har startet med enten aksjer, fond eller IPS er utrolig viktig for fremtidens sparerate. Dette er en målgruppe som diskuterer økonomi på et helt annet nivå enn eldre generasjoner. De er åpne om sparingen, tør stille spørsmål og engasjerer seg. De har skjønt de må være investert.

Sosiale medier er viktig driver

Det finnes utallige Facebook-grupper der det diskuteres aksjer, fond, pensjon og personlig økonomi. AksjeNorge etablert desember 2018 gruppen «AksjeJentene» som kun er for kvinner. Vi har nå mer enn 20.000 medlemmer. I tillegg har «spare-influencere», media og andre engasjerte småsparere opprettet flere fora for diskusjoner. Nå finnes det til og med en gruppe for de mellom 16-25 år også. Dette beviser at de unge vil ha kunnskap og de vil fortsatt spare og investere.

Det er nå jobben starter

Gjennom 2020 har det vært enorm påvirkning fra banker, organisasjoner og media om sparing. Med volatile børser har det blitt vanlig å høre eller lese om børs, fond og pensjonssparing daglig. Men det er nå den virkelig store jobben starter for oss i finansnæringen:

- Flere personer må spare på egenhånd til egen pensjon. Egen Pensjonskonto vil bidra.

- Flere bør øke aksjeandelen i tjenestepensjonen (fordi den ikke er individuelt tilpasset)

- Mange bør nok redusere risikoen i den likvide spareporteføljen og øke risikoen i pensjonssparingen (som ofte er bredere investert)

- De som fikk 100-250% avkastning siste året må læres at dette er unormalt høy avkastning

- Nå kommer alle «followers» og de trenger god guiding for å sikre en vel-diversifisert portefølje

Men pandemien treffer folk ulikt og mange vil ha en dårligere økonomi enn de hadde i 2019. Det er viktig med balansert kommunikasjon for å bidra til at også denne gruppen får god guiding ifht hva som passer dem best.