I 2017 ble det totalt innbetalt rundt 93 milliarder kroner for livsforsikrings- og pensjonsprodukter, en økning på en prosent sammenlignet med året før. Av den totale premien, utgjorde innbetalingene til tjenestepensjonsavtaler for ansatte i privat og kommunal sektor i 2017 om lag 73 milliarder kroner. Dette tilsvarer i overkant av 78 prosent av den totale premien.

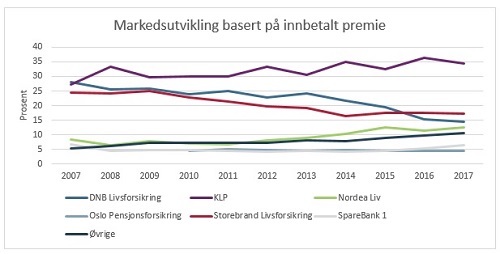

Figuren under viser utviklingen i markedsandeler basert på innbetalt premie for selskapene som selger livprodukter.

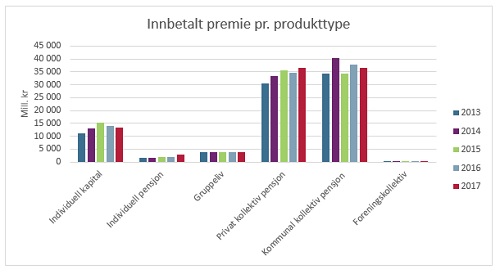

I figuren under vises premieutviklingen de siste årene for de ulike produkttypene innen livsforsikring og pensjon, beløp i millioner kroner.

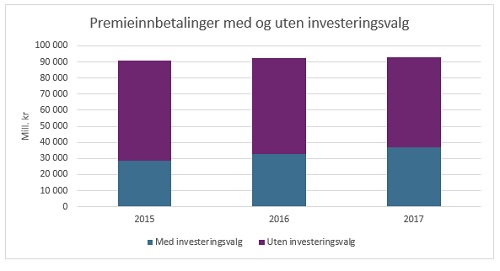

Innbetalt premie til livsforsikrings- og pensjonsprodukter er i økende grad knyttet til avtaler med investeringsvalg. I 2010 utgjorde innbetalt premie til produkter med investeringsvalg 21 prosent, mens innbetaling til slike produkter ved utgangen av 2017 sto for 40 prosent av den totale premien.

Figuren under viser utviklingen i totalt innbetalt premie for alle produkttyper de siste årene fordelt på produkter med og uten investeringsvalg, beløp i millioner kroner.

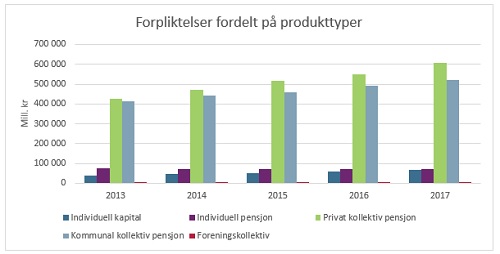

De samlede forsikringsforpliktelsene for Finans Norges medlemsselskaper utgjorde ved utgangen av 2017 om lag 1 265 milliarder kroner. Dette er en økning i forpliktelsene på 8 prosent sammenlignet med 2016. De totale forpliktelsene omfatter tall fra livselskapene og de skadeselskapene som selger livsforsikringsprodukter.

Forsikringsforpliktelsene for tjenestepensjon i privat og kommunal sektor utgjør 89 prosent av de totale forsikringsforpliktelsene. I figuren under vises utviklingen i forpliktelsene de siste årene fordelt på ulike produkttyper, beløp i millioner kroner.

Forsikringsforpliktelsene er i det vesentligste knyttet til produkter uten investeringsvalg. Slike produkter utgjorde ved siste årsskifte 77 prosent av de totale forpliktelsene, noe som tilsvarer om lag 976 milliarder kroner.

Ved utgangen av 2017 var selskapenes totale forvaltningskapital på 1 482 milliarder kroner, en økning på om lag 9 prosent fra 2016. Selskapsporteføljen utgjorde om lag 9 prosent av den totale kapitalen.

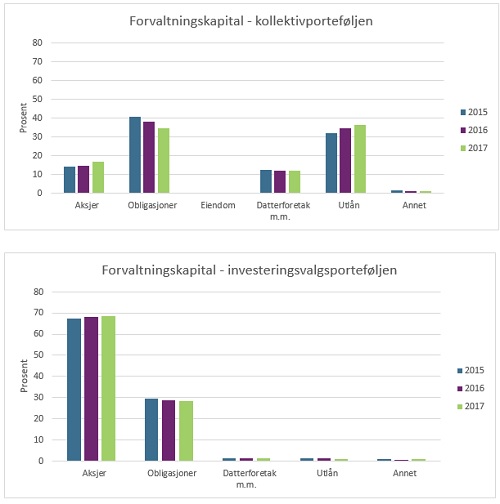

Til forvaltning i kollektivporteføljen hadde livsforsikringsselskapene 1 059 milliarder kroner, mens investeringsvalgsporteføljen var på 290 milliarder kroner. I figurene under vises utviklingen i livsforsikringsselskapenes plassering av midler i henholdsvis kollektiv- og investeringsvalgsporteføljen de siste tre årene. Eiendom ligger hovedsakelig i kategorien «Datterforetak med mer».

Privat tjenestepensjon

I privat sektor pålegger lov om obligatorisk tjenestepensjon alle arbeidsgivere å opprette pensjonsordninger for sine ansatte, med visse unntak blant annet knyttet til stillingsprosent. Private tjenestepensjonsordninger skal etableres som enten ytelsesbasert, innskuddsbasert eller en hybrid, og loven fastsetter minimumskrav til utformingen av tjenestepensjonsordningene. En hybridordning (alderspensjon etter tjenestepensjonsloven) har egenskaper både fra ytelsesordninger og innskuddsordninger, og ble innført i 2014.

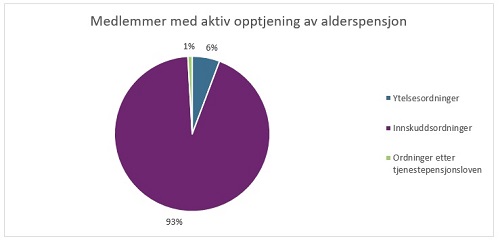

Det var totalt om lag 1,6 millioner medlemmer i private tjenestepensjonsordninger i Norge ved utgangen av 2017, hvorav 93 prosent har aktiv opptjening av alderspensjonsrettigheter. Pr. 31.12.2017 har rundt 83 000 medlemmer aktiv opptjening av alderspensjonsrettigheter i ytelsesbaserte ordninger mot nesten 1,4 millioner i innskuddsbaserte ordninger. I tillegg har om lag 13 000 ansatte opptjening av alderspensjonsrettigheter i hybridordninger (alderspensjon etter tjenestepensjonsloven), tilsvarende under en prosent av arbeidstakere med medlemskap i private tjenestepensjonsordninger. Figuren under viser den prosentvise fordelingen av antall personer med aktiv alderspensjonsopptjening innenfor de ulike ordningene.

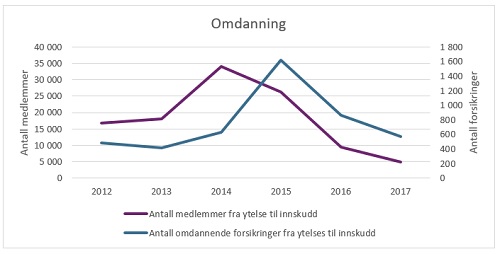

Mange arbeidsgivere har etter innføringen av obligatorisk tjenestepensjon valgt å konvertere sine ytelsesordninger til innskuddsordninger. Siden 2006 har om lag 197 000 medlemmer gått over fra ytelsesordninger til innskuddsordninger. Utviklingen i antall omdanninger er blant annet påvirket av høyere premiekostnader i ytelsesordninger som følge av økt levealder og lavt rentenivå.

I figuren under vises utvikling i omdanning fra private ytelsesordninger til innskuddsordninger de siste årene.

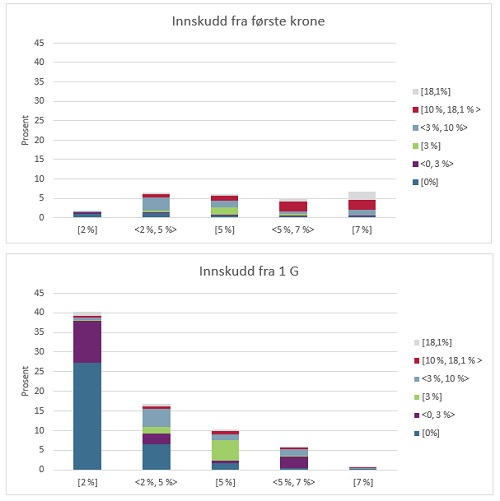

De maksimale innskuddsgrensene i innskuddspensjonsordninger ble endret i 2014, og åpner for at bedrifter kan fastsette en sats for lønn fra 1G til 12 G, med maksimal ramme på 7,0 prosent. Det er samtidig gitt anledning til å innbetale inntil 18,1 prosent for lønn mellom 7,1G og 12 G. I tillegg er det mulig å foreta innbetaling av pensjonsinnskudd fra første lønnskrone. Grunnbeløpet G utgjorde pr. 01.05.2017 kr. 93 634. Ved utgangen av 2017 var om lag 26 prosent av medlemmene med i innskuddsordninger med innskudd fra første krone.

Pr. 31.12.2017 var ca. 27 prosent av medlemmene i innskuddspensjonsordninger omfattet av minimumsordninger etter lov om obligatorisk tjenestepensjon. Dette utgjør ca. 367 000 medlemmer. Med minimumsordning menes ordninger der det betales inn innskudd på 2 % av lønn over 1G.

Om lag to prosent av medlemmene i innskuddsordninger var ved utgangen av 2017 med i ordninger med maksimale sparesatser, det vil si ordninger med 7 prosent innskudd fra første krone for lønn opp til 12 G og 18,1 prosent innskudd for lønn mellom 7,1 og 12 G.

Figurene under viser innskuddsnivåer for ansatte med innskuddsordninger ved utgangen av 2017 for henholdsvis innskudd fra første krone og fra 1 G.

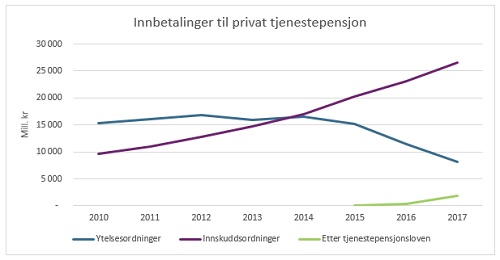

Den totale innbetalte premien i privat tjenestepensjon i 2017 var på om lag 37 milliarder kroner. Innbetaling til innskuddsbaserte pensjonsordninger fortsetter å øke, og utgjorde ved utgangen av 2017 ca. 73 prosent av innbetalingene til private tjenestepensjonsordninger. Totalt ble det innbetalt om lag 27 milliarder kroner til innskuddsordningene, mens de ytelsesbaserte utgjorde i overkant av 8 milliarder kroner. Innbetalingene til pensjonsordninger etter tjenestepensjonsloven var på i underkant av 1,9 milliarder kroner, hvorav innbetaling til alderspensjonsrettigheter utgjorde om lag 566 millioner kroner og 1,3 milliarder kroner ble innbetalt til uførepensjon.

Figuren under viser utviklingen i innbetalt premie for privat tjenestepensjon, beløp oppgitt i millioner kroner.

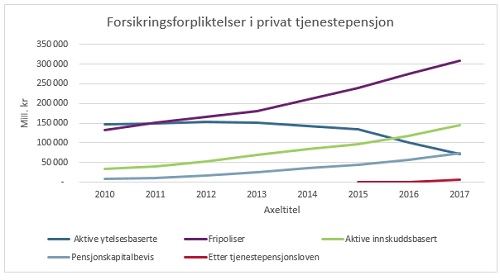

De samlede forsikringsforpliktelsene for tjenestepensjon i privat sektor var ved utløpet av 2017 på 605 milliarder kroner, en økning på 10 prosent mot utgangen av 2016. Forpliktelsene for aktive ytelsesbaserte ordninger utgjorde 72 milliarder kroner, mens kapitalen i de aktive innskuddsbaserte ordningene var på 144 milliarder kroner. Forpliktelsene knyttet til rettigheter etter tjenestepensjonsloven utgjorde på samme tidspunkt i overkant av 6 milliarder kroner, hvorav ca. 5 milliarder kroner er knyttet til uførepensjonsrettigheter. I tillegg utgjorde livselskapenes forpliktelser knyttet til fripoliser, pensjonskapitalbevis og pensjonsbevis om lag 383 milliarder kroner.

Figuren under viser utviklingen i forsikringsforpliktelser for de ulike private tjenestepensjonsordningene de siste årene, beløp oppgitt i millioner kroner.

Størstedelen av livselskapenes forsikringsforpliktelser innen privat kollektiv pensjon er knyttet til fripoliser. Fripoliser er oppsparte pensjonsrettigheter fra en ytelsesbasert tjenestepensjonsordning i et tidligere arbeidsforhold eller hvis arbeidsgiver har redusert eller omdannet tjenestepensjonsordningen. Omfanget av fripoliser har økt betydelig de siste årene, blant annet som følge av omdanning til innskuddsbaserte pensjonsordninger. Fra utgangen av 2010 til utgangen av 2017 har forpliktelsene knyttet til fripoliser økt fra 133 milliarder kroner til 308 milliarder kroner. Fripoliseforpliktelsene utgjorde ved siste årsskiftet om lag 51 prosent av forpliktelsene i privat tjenestepensjon.

Fra høsten 2014 ble det mulig å konvertere alderspensjonsdelen i fripoliser med garanti til fripoliser med investeringsvalg. Fripoliser med investeringsvalg utgjorde ved utgangen av 2017 om lag 7,2 milliarder kroner, tilsvarende ca. to prosent av de totale fripoliseforpliktelsene.

Antall pensjonskapitalbevis fortsetter også å øke, og det er nå utstedt over 1,5 millioner bevis. Forsikringsforpliktelsene knyttet til disse utgjør ca. 74 milliarder kroner. Pensjonskapitalbevis er oppsparte pensjonsrettigheter fra innskuddspensjonsordninger hos tidligere arbeidsgivere. I tillegg var det ved utgangen av 2017 i underkant av 23 millioner kroner i forsikringsforpliktelser tilknyttet pensjonsbevis. Pensjonsbevis er oppsparte pensjonsrettigheter fra hybridordninger fra tidligere arbeidsforhold.

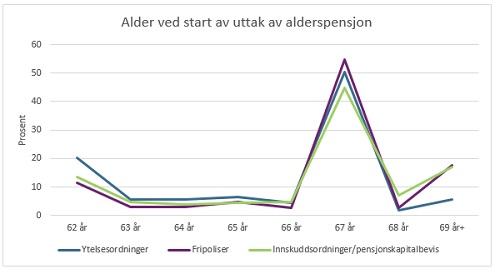

I privat sektor har det fra 2011 vært mulig å ta ut alderspensjon fra tjenestepensjonsordningen fra 62 år, uavhengig av om vedkommende fortsetter å stå i arbeid. Erfaringer viser likevel at det store flertallet fremdeles starter uttak av alderspensjon fra private tjenestepensjonsordninger fra 67 år.

Figuren under aldersfordelingen på start av uttak av alderspensjon fra de ulike avtalene.

Individuell pensjonssparing

Mange vil kunne ha behov for å spare ekstra til pensjon utover de oppsparinger som skjer gjennom folketrygden og hos arbeidsgiver. Dette kan blant annet gjelde personer som ikke omfattes av obligatorisk tjenestepensjon eller at de kun har tjenestepensjonsordninger tilsvarende minimumskravene til obligatorisk tjenestepensjon.

Salget av individuell pensjonssparing med skattefradrag (IPS) har vært beskjedent etter innføringen i 2008, blant annet som følge av at uttak av alderspensjon beskattes høyere enn skattefradraget som gis på innskuddet.

Det ble i november 2017 innført en ny IPS-ordning i Norge, som ble gjort gjeldende fra inntektsåret 2017. Ordningen erstatter IPS-ordningen fra 2008, og gjør det mer gunstig å spare til egen pensjon ved at det er innført skattesymmetri i skattesatsene for fradrag og beskatning ved uttak. Det årlige sparebeløpet i den nye IPS-ordningen er begrenset oppad til 40 000 kroner. Den nye IPS-ordningen kan tilbys av banker, livsforsikringsselskaper, pensjonsforetak og verdipapirforetak og forvaltningsselskap for verdipapirfond. De ulike tilbyderne må legge opp produktet slik at disse ligger innenfor tilbyders konsesjoner, det vil blant annet innebære at IPS som tilbys via livsforsikringsforetak må inneholde et forsikringselement.

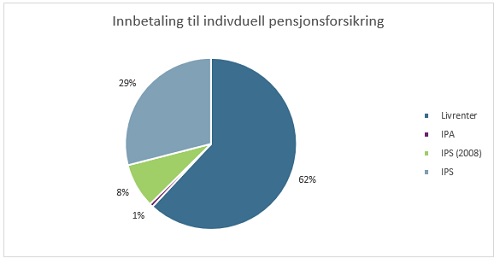

Det ble totalt innbetalt 2,8 milliarder kroner til individuelle pensjonsforsikringer i 2017, der innbetaling til livrenter står for 1,7 milliarder kroner. Samlet har premieinnbetalinger til individuelle pensjonsforsikringer økt med 51 prosent sammenlignet med 2016.

Figuren under viser hvordan innbetalingene til individuell pensjonsforsikring fordeles mellom de ulike individuelle pensjonsproduktene.

Private pensjonssparere innbetalte 803 millioner kroner til den nye IPS-ordningen via livselskapene i løpet av de to siste månedene i 2017. Sparing i ny IPS utgjorde dermed ca. 29 prosent av innbetalingene til individuell pensjonsforsikring i 2017.

Dersom man inkluderer salgsomfanget av ny IPS fra andre type leverandører[1] enn livselskapene, var det totale innskuddet på nye IPS-avtaler ved utgangen av 2017 i overkant av 1,5 milliarder kroner. Om lag 64 000 personer har så langt tegnet IPS-avtaler. Dette innebærer at gjennomsnittlig sparebeløp i 2017 var på 23 400 kroner.

Artikkelen er basert på tallgrunnlag fra Finans Norges medlemsselskaper, jf.

https://www.finansnorge.no/statistikk/livsforsikring/, der hvor annet ikke er nevnt.

[1] Tallene omfatter Finans Norges medlemmer samt medlemmene i Verdipapirfondenes forening