Innledning

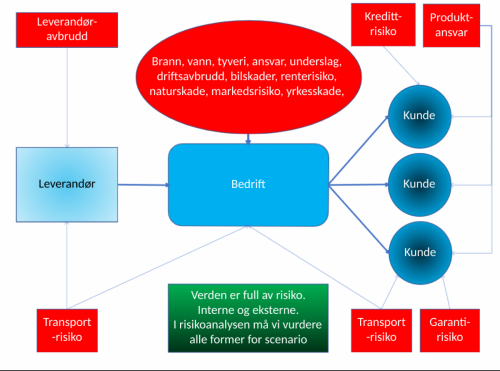

Forsikringer for næringslivet er et vidt område. Det omfatter alt fra enkeltmannsforetak og mindre virksomheter til store internasjonale konsern. Dermed er også kompetansen innenfor de ulike virksomheter svært ulik. Hos noen mindre virksomheter er kanskje forsikringsdekningene et produkt av hvor gode selgere og rådgivere virksomheten har lyttet til, fremfor en gjennomarbeidet risikovurdering. Større virksomheter har gjerne et godt og gjennomarbeidet risikohåndteringshåndteringsprogram med profesjonelle interne eller eksterne innkjøpere av forsikringer. Verden er full av risiko og hver enkelt virksomhet må forholde seg til sin verden.

Risikohåndtering

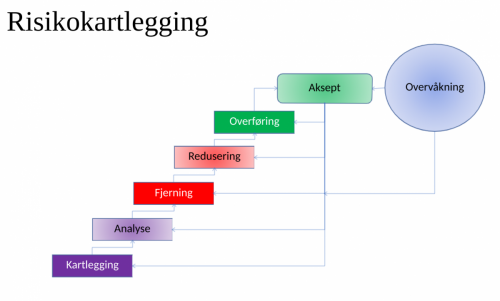

Etter mitt syn er derfor det mest hensiktsmessige for enhver virksomhet å ha et bevisst forhold til risiko og risikohåndtering. Dette gjøres best ved rutinemessig å bruke risikotrappen som illustrasjonen viser.

Lovbestemte forsikringer

Uansett hva bedriften ender opp med, må den forholde seg til hvilke forsikringer som er lovbestemte. Det er bilansvar, yrkesskade og pensjon samt ulike typer ansvarsforsikring som er lovbestemt avhengig av hvilken type virksomhet bedriften er.

«Må ha»-forsikringer

Eksempler på dette kan være; bedriftsforsikring, ulike ansvarsforsikringer, kasko, pensjonsforsikring ut over minstekravet, gruppelivsforsikring.

«Bør ha»-forsikringer

Utvidet ansvarsforsikring, styreansvar, leverandøravbrudd, maskinavbrudd, uføreforsikring, ulykkesforsikring, datakriminalitetsforsikring.

«Kan ha»-forsikringer

Kredittforsikring, behandlingsforsikring.

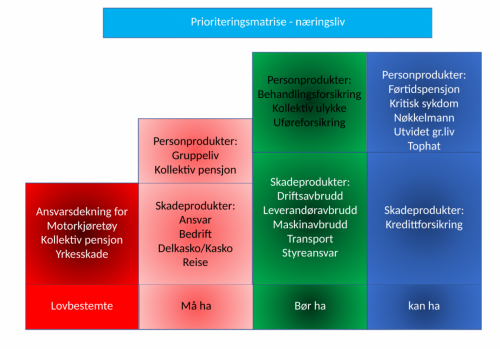

Hva som blir plassert i de ulike kategoriene ovenfor, er avhengig av bedriftens risikobærende evne og vilje. Illustrasjonen viser eksempel på dette.

Hva er bransjenorm for personforsikringer

Det er store ulikheter mellom de ulike næringene på hva som er vanlig av personforsikringer innenfor den enkelte sektor. Hotell- og handelsnæringen har gjennomgående lavere og dårligere personforsikringer enn for eksempel hva som er vanlig innen finansnæringen.

Ved utarbeidelse av et personforsikringsprogram er det derfor viktig å vite hva som er bransjepraksis.

Når en næringsdrivende skal vurdere de ulike forsikringsdekningene kan det også være hensiktsmessig å se på hva er hovedhensikten med forsikringen.

Interesseforsikringer

Interesseforsikringer dekker den økonomiske interessen forsikringstaker har i den forsikrede gjenstanden. Det være seg maskin, bygning osv. samt tap som følge av at gjenstanden blir skadet, ut over gjenstandens egenverdi.

Ansvarsforsikringer

Ansvarsforsikringer dekker og beskytter den forsikrede mot krav som følge av skade på tredje person eller dennes eiendom. Hva den enkelte virksomhet kjøper av ansvarsdekninger, bør være et produkt av risikohåndteringsprosessen. Her bør eksponering overfor krav fra tredjeperson eller det offentlige som følge av skade forårsaket være med i analysen. Eksempler her kan være dekning mot datakriminalitet eller miljøansvar.

Personforsikringer

Personforsikringer dekker i hovedsak skade og/eller sykdom på person og erstatningen tilfaller i hovedsak forsikrede eller dennes arvinger. I noen tilfeller, som ved nøkkelmannsforsikring, er det bedriften som mottar erstatningen. Ved kjøp av personforsikringer er det viktig å kjenne til hva som er vanlig i bransjen samt det å utarbeide en personforsikringspolicy.

Oppsummering og konklusjon

Kort sagt bør enhver virksomhet ha et bevisst forhold til sin egen risikoeksponering for på denne måte å kjøpe forsikringsdekninger som er relevante for virksomheten sett i forhold til risikobærende evne og vilje. De bør gradere forsikringsdekningene i forhold til hva som er lovbestemte forsikringer, hva bedriften «må ha», hva bedriften «bør ha» og hva bedriften «kan ha». Personforsikringer bør vurderes etter de samme kriterier, men også ta hensyn til hva som er vanlig i bransjen. Dette bør fremkomme i en personalforsikringspolicy som er kjent for de ansatte med hensyn til hvem som er forsikret, hva forsikringen dekker, hvor stor er erstatning og hvem skal motta erstatningen.

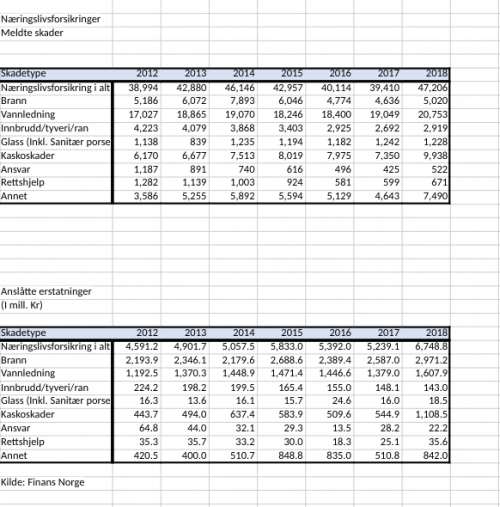

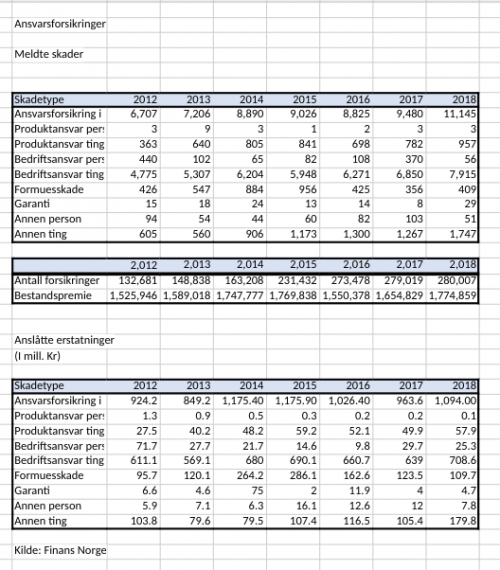

Tallfakta

Tabellene nedenfor viser tydelig at antall skader og utbetalte erstatninger gjør forsikring til en viktig del av risikohåndteringsprosessen i den enkelte virksomhet.