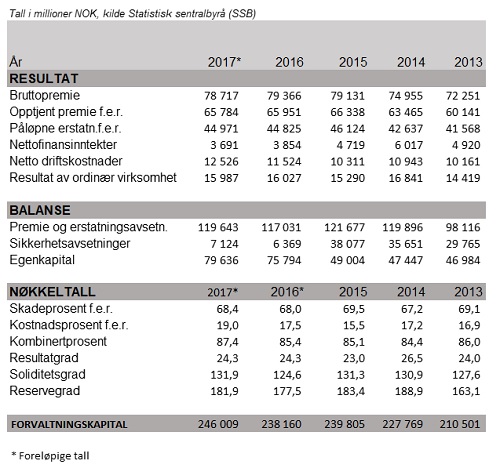

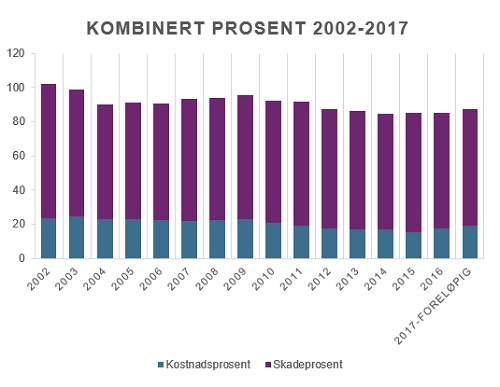

Foreløpig resultat i norske skadeforsikringsselskaper viser et samlet overskudd på litt under 16 milliarder kroner før skattekostnad for 2017. Dette er et resultat på samme nivå som året før. Det forsikringstekniske resultatet anses som godt med en kombinertprosent på 87 (sum av skadeprosent og kostnadsprosent). Dette skyldes at forsikringsselskapene fortsatt har fokus på effektiv drift og dynamisk prising. De siste tre årene har premievolumet vært relativt stabilt og fra 2016 til 2017 er bruttopremien blitt redusert med 1 prosent. Sterk konkurranse og stabil skadeutvikling er hovedårsaken til denne utviklingen.

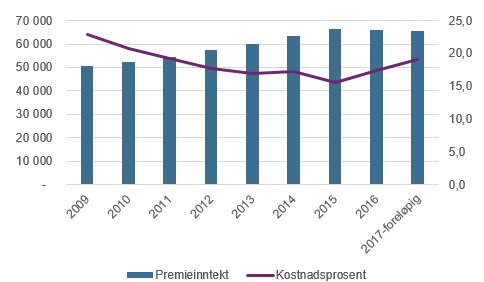

Kombinertprosenten (sum av skadeprosent og kostnadsprosent) i 2017 ble noe høyere enn i 2016, med en kostnadsprosent på 19 og skadeprosent som i 2016 på 68. Driftskostnadene økte noe mer enn premien. En mulig forklaring kan være økt grad av digitalisering med dyrere arbeidskraft og derigjennom økte kostnader. Det har videre vært nedgang i premienivået som kan begrunnes med god lønnsomhet og sterk konkurranse i markedet.

Konkurransen i markedet

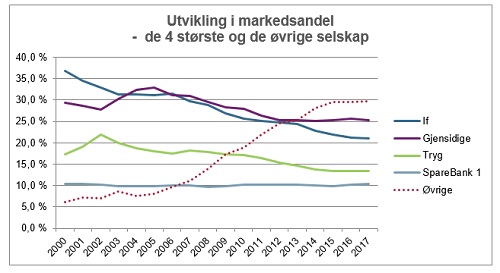

Konkurransen innen skadeforsikring er fortsatt sterk. De små selskapene har tatt markedsandeler fra de største de siste årene, men ser nå ut til å stabilisere seg. I 2017 har de små selskapenes markedsandel på til sammen 29,8 prosent. Til sammen er det 30 selskaper som rapporterer til Finans Norges markedsstatistikk nå.

Hvilke selskaper er så de «øvrige»? Figuren nedenfor viser at DNB har den største markedsandelen av de mindre selskapene i 2017, men fortsatt under 5 prosent, tett fulgt av Eika.

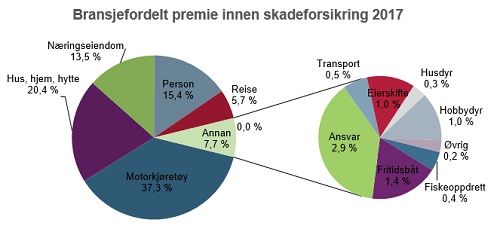

Premiene fordelt på hovedbransjer

For landbasert forsikring er premien ved utløpet av 2017 på 56,7 milliarder kr, og fordeler seg på hovedbransjene slik figuren over viser. Motorvognforsikring utgjør hele 37 prosent. Motorvogn omfatter alle typer kjøretøy slik som personbiler, lastebiler, busser, traktor, arbeidsmaskin og motorsykler. Personrelaterte skadeforsikringsprodukter står for 15 prosent av premieinntektene. Disse produktene gjelder lovpålagt yrkesskadeforsikring, utover lov om yrkesskade (trygghetsforsikring), ulykkesforsikringer, barneforsikring, kritisk sykdom og behandlingsforsikring.

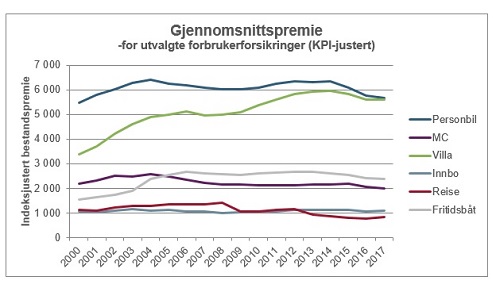

Lavere priser på de vanligste privatproduktene

Av figuren nedenfor ser en at prisen på de vanligste forbrukerforsikringene de siste årene har holdt seg ganske stabile når prisene KPI-justeres. Dette skyldes hovedsakelig sterk konkurranse og mer gunstig skadebilde. Prisen på en forsikring for den enkelte kunde vil selvsagt variere med mange faktorer som ikke framkommer av dette bildet.

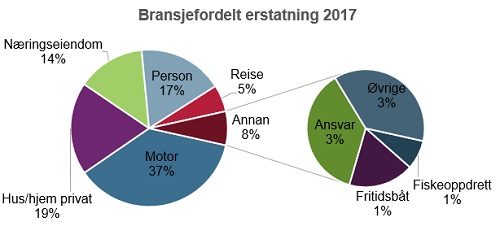

Erstatningene i 2017 fordelt på hovedbransjer

Figuren nedenfor viser bransjefordelt bruttoerstatning i 2017 innenfor landbasert skadeforsikring. Totale erstatninger (eksklusive naturskader) var på 37,6 milliarder kr, hvor hovedtyngden av erstatningene er på motorvogn med 13,9 milliarder kr.

Personrelaterte skadeforsikringsprodukter sto for 6,6 milliarder kr av erstatningsvolumet i 2017. Disse produktene fordeler seg på den lovpålagte yrkesskadeforsikringen, utover lov om yrkesskade (trygghetsforsikring), ulykkesforsikringer, barneforsikring, kritisk sykdom og behandlingsforsikring.

Hvordan påvirket været skadebildet i 2017?

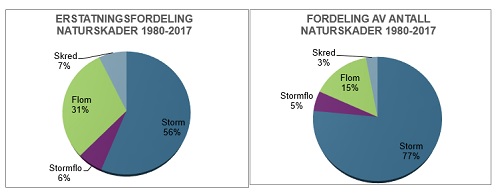

Norsk Naturskadepool er en skadeutligningspool som er obligatorisk for alle forsikringsselskap som tegner brannforsikring av bygninger og innbo i Norge. Skadetypene som dekkes under denne ordningen er storm, stormflo, flom, skred og jordskjelv og vulkanutbrudd. Ordningen har stort sett vært uforandret siden 1980 og figuren nedenfor viser at det totalt i perioden 1980 til 2017 har vært flest stormskader. Konsekvensen av en flomskade er derimot større enn en storm; 77 prosent av antall naturskader skyldes storm, mens de utgjør bare 56 prosent av erstatningsbeløpet.

I 2017 var det et gunstig år med få store hendelser. Samlet erstatning i 2017 ble på 875 millioner kr. Dette er bare halvparten av hva som inntraff for to år siden. Det var en del nedbør i oktober på sørlandsområdet som samlet medførte erstatninger for drøyt 400 millioner kr under naturskadepoolen. Av figuren nedenfor ser en helt klart at det er store variasjoner fra år til år. Noen år skiller seg ut med store erstatninger etter alvorlige hendelser; slik som i 1992 (nyttårsstorm), i 1995 (flom Glomma og Lågen), i 2011 med storm (Dagmar og Berit) og stormen Nina i 2015.

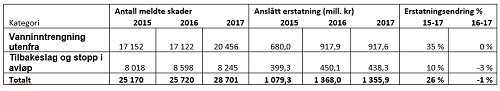

Med mye nedbør vil det ofte medføre overflatevann og tilbakeslagsskader som dekkes under de ordinære vannskadene. Dette illustreres i en egen tabell nedenfor.

Selv om erstatningsbeløpet KPI-justeres, vil erstatningen også øke som følge av at det er flere bygninger og innbo som forsikret som følge av volumvekst. Samtidig vil den alminnelige velstandsøkningen også gjøre seg gjeldende med flere innredede kjellere og høyere standard på innredning. Prisstigningen på reparasjoner har også vært noe høyere enn generell endring i konsumprisindeksen (KPI).

I 2017 var det særlig to dager i oktober hvor det regnet ekstra mye på Sørlandet, og da særlig rundt Kristiansand. Disse nedbørsskadene forårsaket noen flom- og skredskader som dekkes under naturskadepoolen (se graf over), mens overflatevann, tilbakeslag og stopp i avløp, dekkes under de ordinære vannskadene. I tabellen under vises disse vannskadene. En ser der at erstatningsbeløpene i 2017 som i 2016 ble på nesten 1,4 milliarder. I 2016 var det et voldsomt regnskyll 6.august på Østlandet, mens det i 2017 var flere hendelser på høsten og da spesielt på Sørlandet i oktober.

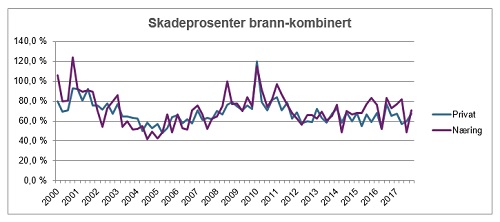

Skadeutvikling opp mot premien innen bygning og løsøre - skadeprosent

I figuren nedenfor er forholdet mellom erstatningsbeløp og premie vist på private boliger og innbo, og for næringsbygg, kvartalsfordelt fra 2000 og fram til 2017. Siden næringsforsikringer er mer storskadeutsatt enn privat, vil resultatet dermed varierer mer fra periode til periode. Samtidig vil sesongsvingningen være utslagsgivende. Om vinteren kan frostperioder innvirke på både brann og vann.

Skader på private boliger

Denne bransjegruppen består av innbo, villa og hytteforsikringer, samt spesielle verdigjenstander. Erstatningene i 2017 var på 7,2 milliarder kr, som er en nedgang på nesten 4 prosent fra 2016. Nedgangen skyldes i all hovedsak vannskader, hvor en hendelse i august 2016 alene ga rundt 3000 vannskader med ca. 350 mill. kr i erstatning.

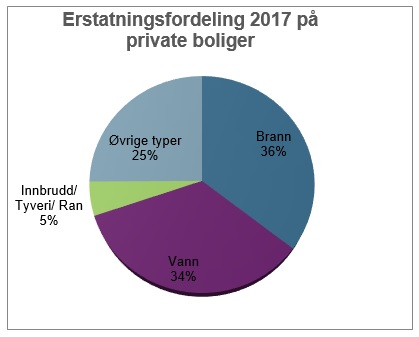

Hvordan fordeles erstatningene på private boliger?

Av figuren over ser en at brannskadeerstatningene utgjør hovedtyngden i 2017, mens vannskadene betydde noe mindre. I 2017 var erstatning etter brann på rundt 2,54 milliarder kr, mot vannskadene som ble erstattet med rundt 2,46 milliarder kr. I gruppen øvrige skadetyper er det rettshjelp, ansvar, kaskoskader, matvarer i fryser og sanitærporselen.

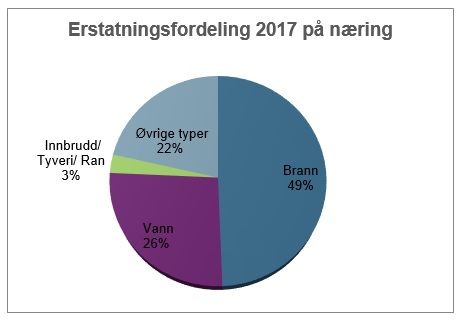

Storskader på næringsbygg

På næring kan innslaget av storskader variere en del fra år til år. I 2017 var erstatningene på 5,25 milliarder kr, nesten 3 prosent lavere enn erstatningene i 2016. Dette til tross for at brannerstatningene økte med 204 mill. kr fra året før, noe som blant annet skyldes et par større branner på et industrianlegg i april 2017. I figuren nedenfor vises det at brannskadene utgjør hovedtyngden med et erstatningsbeløp på 2,6 milliarder kr, mens vannskadeerstatningene utgjør 1,4 milliarder kr.

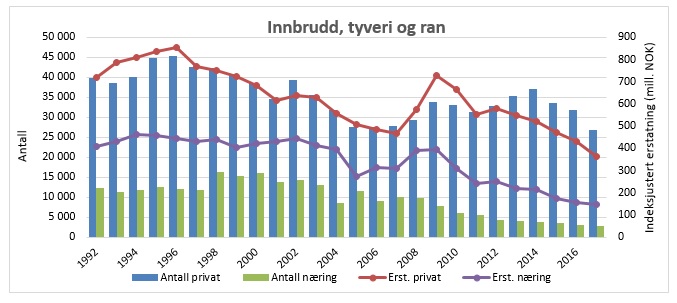

Positiv utviklingen i tyveri, innbrudd, ran

I figuren nedenfor vises utviklingen fra 1992 fram til 2017 i antall skader og erstatning etter tyveri, innbrudd og ran innen private boliger og næringsbygg. Som en ser av figuren har antallet vært nedadgående siden 2009. Det gjelder særlig innen næringsbygg, som også omfatter butikker. Noe av nedgangen på næringsbygg kan skyldes bedre sikringstiltak i form av alarmer og fysiske stengsler.

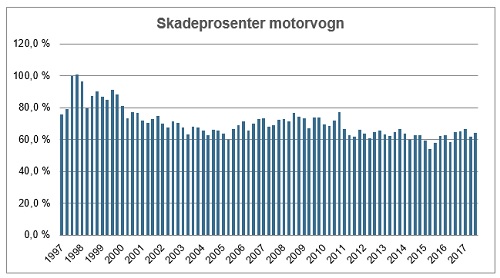

Dyrere motorvognskader

I 2017 ble det erstattet skader på rundt 848 000 kjøretøy med til sammen rundt 13,9 milliarder kr. Erstatningsøkningen fra 2016 var på nesten 9 prosent. Isolert i 4.kvartal 2017 ble det meldt 17 prosent flere skader enn tilsvarende kvartal året før, noe som kan skyldes litt mer vinterføre i 2017 enn i 2016 og dermed flere skader. Det er særlig økning for erstatninger etter kaskoskader og glasskader, mens konsekvensen av en personskade stadig reduseres.

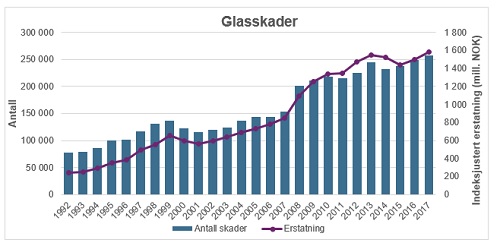

Økning i glasskader

Glasskadene utgjør et betydelig volum, og omfanget har økt de siste årene. Dette kan ha sammenheng med at nyere biler har ruter med mer avansert teknologi som gjør det dyrere å skifte ut.

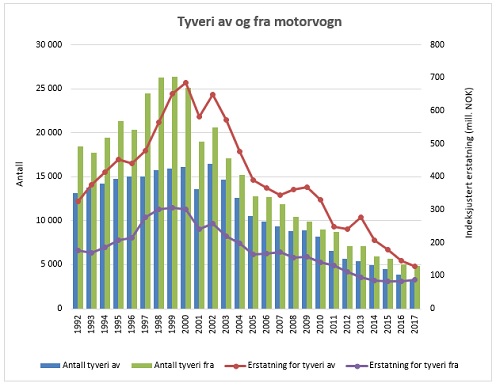

Stor reduksjon av biltyverier

Tyveri av og fra bil utgjør en stadig mindre andel av de totale erstatningene, noe som naturlig følger av sikrere biler, blant annet at nye personbiler har startsperre og kodet nøkkel. For ti år siden utgjorde erstatning etter biltyverier 4 prosent av totale motorvognerstatninger, mens de i 2017 bare utgjorde litt over 1 prosent av de samlede erstatningene på 13,9 milliarder kr. De siste ti årene har også hatt en betydelig nedgang i antall stjålne kjøretøy, fra 9 300 kjøretøy i året til 3 150 stjålet kjøretøy i 2017. Tilsvarende reduksjon har det vært i antall tyverier fra kjøretøy. For ti år siden ble det meldt inn rundt 12 000 slike skader, mens det i 2017 ble meldt 4 900 slike tyverier. Se figuren nedenfor som viser utviklingen siden 1992 og fram til 2017. Tyveri av og fra bil er det færre og færre av, mens erstatningsbeløpet etter tyveri fra bil økte fra 2016 til 2017. Dette kan skyldes mer selektive tyver. Denne erstatningsposten utgjør likevel bare 0,6 prosent av totalen på motorvogn.

Personskader i trafikken

Antall forsikringsmeldte personskader i 2017 reduserte fra 2016. Erstatningene etter personskader i trafikken ble anslått til 1,2 milliarder kr i 2016, mot 1,1 milliarder kr i 2016. Dette er en økning på 8 prosent. Dette kan forklares med at det ofte tar lang tid å vurdere skadeomfanget på personskader, slik at erstatningsbeløpet vil være mer usikkert enn for de materielle skadene.

Utviklingen i helseforsikring

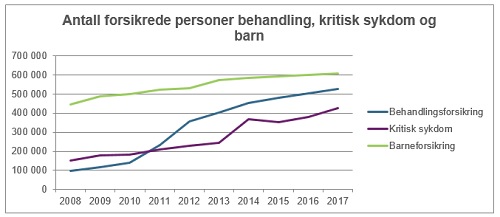

I de seneste årene har barneforsikringer, forsikringer av kritisk sykdom og behandlingsforsikringer vært markedsområder i vekst. Av figuren nedenfor ser en at antall forsikrede barn har stabilisert seg, mens antall forsikrede med behandlingsforsikringer fortsatt øker betydelig. Det er bedriftene som hovedsakelig tegner behandlingsforsikring for sine ansatte.

Hva dekker behandlingsforsikringen?

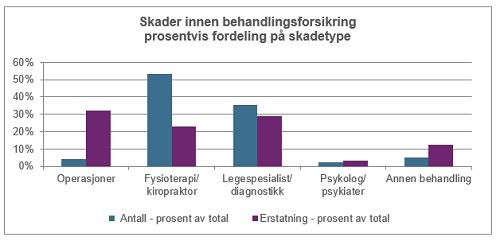

Det kan være noe varierende dekningsomfang fra ett forsikringsselskap til et annet, men hovedsakelig er det operasjoner, samt diagnostikk og fysioterapi/kiropraktikk som står for den største andelen av erstatningskostnadene for behandlingsforsikring. Samlet erstatningsbeløp i 2017 var på nesten 982 millioner kr. Når det gjelder antall skadetilfeller, er de fleste av typen fysioterapi, mens diagnoseutredning og operasjoner er det færre tilfeller av. Se figuren nedenfor.

Denne formen for forsikring kan sies å være et supplement til det offentlige helsevesenet, siden mye brukes til å gi forebyggende behandling som kan forhindre framtidig sykefravær.

Gunstig utvikling i yrkesskader

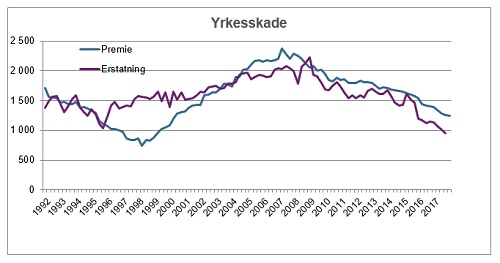

Yrkesskadeforsikring har vært lovpålagt siden 1990, og fra og med 1991 ble det innført refusjon til det offentlige på 1,2 av hver utbetalt krone fra yrkesskadeforsikringen. Alle tall i grafen nedenfor er inkludert denne refusjonen til NAV.

Yrkesskader har ofte svært lang avviklingstid. Det kan ta lang tid fra skade inntreffer til den meldes forsikringsselskapet, og det kan ta lang tid å avklare årsakssammenheng og endelig utmåling av erstatning ut fra hvor varig skaden viser seg å bli. Det er særlig yrkessykdom hvor avviklingstiden er ekstremt lang. For skadeårganger på tidlig 90-tallet, kan det dreie seg om gjenopptak av eldre saker der hvor skaden kan ha forverret seg vesentlig.

De samlede yrkesskadeerstatningene ser ut til å reduseres. Dette kan ha sammenheng med en del faktorer som har virket over tid. Blant annet at det er færre sysselsatte i risikoutsatte næringer; særlig i industrien. Det er videre færre som røyker og dermed færre tilfelle av KOLS. Bedre HMS-tiltak i bedriftene og ikke minst oppfølging av arbeidsmiljøet, har også bidratt positivt. Det er i tillegg innført flere tiltak fra det offentlige, slik som innføringen av tidsbegrenset uførestønad i 2004 og arbeidsavklaringspenger fra 2009. Et tilleggsmoment kan være at spesielt risikoutsatte yrker, særlig innen bygg og anlegg, kan være mangelfullt forsikret og kjent med ordningen, eller at de er selvstendig næringsdrivende som ikke omfattes av loven.

Premienivået innen yrkesskadeforsikring har de siste ti årene blitt redusert i gjennomsnitt, men det kan selvsagt være store forskjeller innenfor de forskjellige yrkesgruppene. I figuren nedenfor vises utvikling av premie og erstatning per forsikret årsverk. Både premiene og erstatningene er justert med G-utvikling (grunnbeløpet i Folketrygden).

Stabilisert skadeutvikling i reiseforsikring

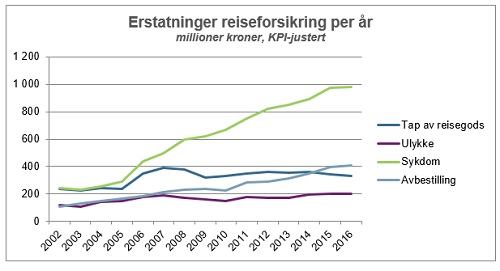

I figuren over vises utviklingen av erstatninger etter reiseskader fra 2002 fram til 2017. Erstatningene er justert til dagens verdi ut fra KPI (konsumprisindeksen). Erstatninger etter reisesykdom har vist en eksplosjonsartet økning fra 2004. Dette skyldes at flere oppsøker fjerne reisemål der risikoen for skader er høyere og som kan medføre lang og dyr hjemtransport. Samtidig er det stadig flere eldre som reiser utenlands. I 2017 ble reisesykdommer redusert med nesten 1 prosent i antall og nesten 2 prosent i erstatning i forhold til 2016. Et område som økte i perioden 2005 til 2007, var tyveri og tap av reisegods, men her ser en at erstatning har stabilisert seg fra 2009 og fram til i dag.

Skadeprosenten på reiseforsikringer ligger rundt 65. Driftskostnadene knyttet til reiseforsikring er gjerne noe høyere enn for andre typer av private forsikringsprodukter, siden mange av reiseskadene innebærer mye bistand for å hjelpe den skadelidte hjem. Dette gjelder særlig hvis det dreier seg om en personskade som sykdom eller ulykke.

Kilde til tallgrunnlaget er medlemsselskapenes innrapportering til Finans Norge https://www.finansnorge.no/statistikk/skadeforsikring/ der hvor ikke annet er nevnt.