Med pensjonsreformen ble det mulig å kombinere pensjon fritt med arbeid fra 62 år. Pensjonen blir justert etter uttaksalder, slik at samlet utbetalt pensjon over livsløpet skal bli det samme ved tidlig som ved et senere uttak. Skal jeg starte uttaket av pensjon nå eller vente, har dermed blitt et spørsmål som de fleste som fyller 62 år i Norge må stille seg. Med avtalen om ny offentlig tjenestepensjon blir fleksibelt pensjonsuttak innført også i denne ordningen. Sammen med komplekse overgangsregler vil dette medføre et stort behov for informasjon og veiledning. I denne artikkelen blir det sett på hva som bør avgjøre når uttaket skal starte.

I mars i fjor ble regjeringen enig med partene i offentlig sektor om å legge om offentlig tjenestepensjon i tråd med endringene i det nasjonale pensjonssystemet (folketrygden). Dermed kan siste brikke i den norske pensjonsreformen fra 2011 sies å være på plass. Riktignok gjenstår det å avtale regler for personer med særaldersgrense. Stortinget må også vedta lovforslag basert på avtalen før de nye ordningene endelig kan tre i kraft, noe som ventelig vil skje i vår.

I offentlig sektors tjenestepensjonsordning er det avtalefestet pensjon(AFP) og alderspensjonsytelsen som får en grunnleggende ny utforming med avtalen om ny tjenestepensjon. AFP-ytelsen går fra å være en tidligpensjonsordning i alderen 62 til 67 til å bli en livsvarig ytelse utformet etter mønster fra privat sektor. Dagens bruttoordning, som etter fylte 67 år noe forenklet utbetaler differansen mellom 66 prosent av pensjonsgrunnlaget og folketrygdpensjonen, vil gradvis bli erstattet av en såkalt påslagspensjon. Påslagspensjonen størrelse vil være uavhengig av pensjonen fra folketrygden. I tillegg vil pensjonen bestå av to nye "overgangstillegg" som også har egne beregningsregler.

Et sentralt virkemiddel i pensjonsreformen for å øke yrkesdeltakelsen, er muligheten til å kombinere arbeid og pensjon fritt. Dette blir med avtalen også innført i offentlig sektor. At det ikke skal være inntektsavkorting, må ses i sammenheng med innføringen av nøytralt uttak. Nøytralt uttak innebærer at de forventede samlede pensjonsutbetalingene over livsløpet skal være uavhengig av uttaksalderen. Dette prinsippet gir lavere pensjon ved tidlig uttak, ettersom det da blir flere år å fordele pensjonsrettighetene på. Når pensjonen blir fullt ut justert etter uttakstidspunktet, legges det til rette for at pensjon kan kombineres med arbeid uten avkortning fra 62 år.

Mens pensjonsgraden i dag normalt følger av stillingsprosenten, vil altså pensjonsuttaket være "frikoblet" fra yrkesdeltakelsen i det nye systemet. I et slikt system blir valget av uttakstidspunkt et finansielt valg som den enkelte i realiteten bør ta stilling til i det man kan ta ut ytelsen, og uavhengig av om man fortsetter i arbeid. I folketrygden har det, gitt en viss pensjonsopptjening, vært mulig å ta ut alderspensjon og kombinere den fritt med arbeid fra 62 år siden pensjonsreformen i 2011. Mulighet for uttak fra 62 år skal også gjelde den reformerte offentlige tjenestepensjonen fra 2025. Gjennom disse grepene blir offentlig tjenestepensjon harmonisert med folketrygden.

Valgfriheten som det åpnes opp for i ny offentlig tjenestepensjon skjer samtidig med at det innføres overgangsordninger. Eventuell opptjening i dagens kompliserte bruttordning vil videreføres som en oppsatt pensjon, slik at medlemmene kan få pensjon både fra denne og den nye ordningen. I tillegg blir det som nevnt innført en ny livsvarig AFP-ordning lik ordningen i privat sektor som nå er under utredning. I sum gir dette et svært komplisert landskap å orientere seg i. Det vil derfor bli et stort behov for gode veiledningstjenester og pensjonskalkulatorer som kan gi medlemmene en god oversikt over sine samlede pensjonsrettigheter.

Når det gjelder valget om å ta ut pensjon nå eller senere, vil de samme aktuariske faktorene gjøre seg gjeldende i folketrygden som i påslagspensjonen. Disse er gitt ved folketrygdens delingstall. Effekten av å utsette uttaket målt i absolutte tall vil riktignok avhenge av størrelsen på den opptjente pensjonsbeholdningen. Men for den enkelte kan valget betraktes på samme måte, uavhengig av om det er snakk om uttak av folketrygd eller tjenestepensjon. Dette tilsier ikke nødvendigvis at alle pensjonselementene bør tas ut samtidig. For eksempel så vil AFP-ordningen, dersom den blir slik den er i privat sektor i dag, ha visse kvalifikasjonskrav som gjør det risikabelt å vente med å ta ut ytelsen.

Det kan også være skattehensyn som tilsier at de ulike pensjonselementene bør tas ut på ulike tidspunkt. Her er det spesielt det særskilte skattefradraget for pensjonsinntekt som trekker i retning av tidlig uttak av folketrygdpensjonen, men ikke tjenestepensjonen. Dette skyldes at mens retten til dette fradraget kun er betinget av at man mottar folketrygdpensjon, blir det avkortet mot begge pensjonsytelsene. I tillegg kan marginalskatten bli høy med høye pensjonsinntekter i kombinasjon med arbeidsinntekter. I hvilken grad skattereglene trekker i retning av tidlig uttak vil variere og vil ikke bli sett nærmere på her.

Fra sluttlønnsordning til alleårsopptjening

I ny offentlig tjenestepensjon tjenes pensjonsrettighetene opp gitt ved 5,7 prosent av de pensjonsgivende inntektene. I tillegg gis det opptjening gitt ved 18,1 prosent av inntektene mellom 690 000 og 1 160 000 kroner, som skal kompensere for lavere dekning i folketrygden. Denne opptjeningen tilføres en pensjonsbeholdning, eller pensjonssaldo, som årlig reguleres med en faktor som tilsvarer den generelle lønnsveksten i samfunnet. Mens pensjonen i dag normalt er gitt ved 66 prosent av sluttlønnen, vil altså årene i begynnelsen telle like mye som på slutten av yrkeskarrieren i utmålingen av pensjonen.

Ved død vil de opptjente rettighetene i påslagspensjonen, i likhet med dagens pensjonsordning, tilfalle forsikringskollektivet og ikke arvingene til det forsikrede medlemmet. Dette skiller ordningen fra det som er vanlig i innskuddsordningene i privat sektor i Norge, nemlig at det er medlemmets arveberettigede som har rett på denne pensjonskapitalen. Når denne dødelighetsarven tilfaller forsikringskollektivet gir dette, for en gitt pensjonspremie, grunnlag for høyere årlig pensjon. Som det blir sett på senere, innebærer en slik fordeling av dødelighetsarven at størrelsen på formuen som kan arves blir avhengig av når uttaket skjedde.

Levealdersjustering og nøytralt uttak

Øker levealderen blir det flere år som pensjonist. For å motvirke kostnadsøkningen dette medfører, ble det med pensjonsreformen vedtatt å innføre levealdersjustering. Levealdersjusteringen innebærer altså at pensjonen for en gitt uttaksalder blir lavere desto lenger den forventede levealderen er. Det er mulig å motvirke denne effekten ved å ta ut pensjonen senere.

Med pensjonsreformen ble det også innført såkalt nøytralt uttak av folketrygdpensjonen. Nøytralt uttak innebærer at forventet samlet pensjonsutbetaling over livsløpet skal være uavhengig av uttaksalderen. Når samlet utbetaling skal være den samme, må pensjonsnivået bli lavere ved tidlig uttak ettersom pensjonen da skal fordeles over flere år. Motsatt vil pensjonen bli høyere dersom uttaket skjer senere. I folketrygden blir pensjonen høyere ved utsatt uttak helt fram til 75 år. Levealdersjustering ble innført også i offentlig tjenestepensjon fra 2011, mens nøytralt uttak altså først blir innført fra 2025.

Det er som nevnt de samme delingstallene som skal sikre at pensjonsuttaket er nøytralt, både i folketrygden og i påslagspensjonen. For å oppnå dette må delingstallene reflektere den forventede utbetalingstiden[1]. Denne er gitt ved differansen mellom den forventede levealderen og uttaksalderen. I tillegg må delingstallene reflektere hvor mye pensjonen øker i verdi dersom den blir "stående" i folketrygden[2] og hva reguleringen blir dersom pensjonen i stedet tas ut. Dette er gitt ved henholdsvis lønnsveksten og lønnsveksten med et fratrekk på 0,75 prosent. Lønnsveksten er faktoren som også blir benyttet i diskonteringen av de framtidige pensjonsutbetalinger. At man legger til grunn samme faktor, forenkler beregningen av delingstallene. Med en slik forutsetning blir også kostnadene, sett fra samfunnets side, uavhengig av uttaksalderen.

Kostnadene blir imidlertid ikke uavhengig av uttakstidspunkt dersom strategisk tilpasning av pensjonsuttaket finner sted. Dersom det faktisk er slik at tidspunktet for når pensjonsuttaket skal starte blir valgt ut i fra ens egen forventede levealder, vil kostnadene bli høyere. I private ytelsesordninger er det åpnet opp for å gjøre et særskilt fradrag ved tidliguttak som skal dempe de økte kostnadene som følger av slik tilpasning. Videre i artikkelen vil fokuset rettes mot det enkelte medlem og ikke de økonomiske konsekvensene for pensjonsleverandørene.

Om det det å ta ut pensjon tidlig vil framstå som attraktivt for den enkelte, vil blant annet avhenge av forholdet mellom diskonteringsfaktoren i pensjonssystemet og den enkeltes diskonteringsfaktor. En individuell diskonteringsrente som er høyere enn lønnsveksten, innebærer en høyere verdsettelse av en krone i dag enn det som er lagt til grunn i delingstallene. Isolert sett trekker dette i retning av tidlig uttak. I de fleste tilfeller har man imidlertid også annen formue eller mulighet til å ta opp lån. Dersom målet er å oppnå høyest mulig personlig konsum over livsløpet, blir det i så fall avkastningen/rentene (justert for skatt og risiko) som en bør ta hensyn til i valget av når uttaket skal starte. Er den lavere enn reguleringen (dvs. lønnsveksten) av pensjonen[3], vil konsumet kunne bli høyere ved å vente med uttaket.

De samlede pensjonsutbetalingene er avhengig av levealderen

Med nøytralt uttak må pensjonen ved tidlig uttak bli lavere enn ved sent uttak ettersom utbetalingsperioden da er lengre. Summerer man opp pensjonsutbetalingene ved en gitt alder vil summen være bestemt av når uttaket starter og nivået på pensjonen. En som starter uttaket tidlig vil ha flere år med utbetaling, men til gjengjeld en lavere årlig pensjon sammenlignet med en som tar ut pensjonen sent. I sammenligningen mellom to uttaksaldre er det altså to effekter som drar i hver sin retning, og som bestemmer hvilken av de to uttaksaldrene som gir høyest samlet utbetaling.

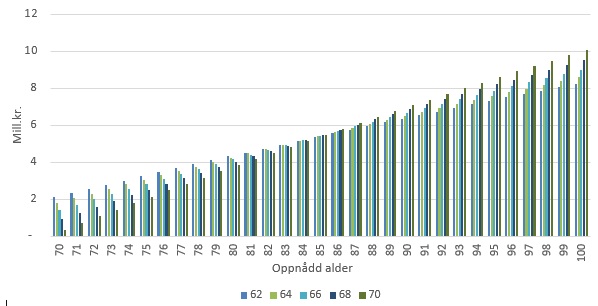

I figur 1 er de akkumulerte pensjonsutbetalingene illustrert ved ulike aldre når pensjonsuttaket starter tidlig (62 år) og når det starter senere. Vi ser her at en som starter tidlig vil ha høyere akkumulerte pensjonsutbetalinger enn en som starter senere helt fram til alderen er omtrent 84 år. Dette er alderen hvor uttaket kan sies å være nøytralt ettersom det er ved denne alderen at de samlede pensjonsutbetalingene blir uavhengig av uttaksalderen. Blir man eldre enn 84 år dominerer effekten av utsatt uttak over effekten av at utbetalingsperioden er lengre ved tidlig uttak. For yngre kohorter (her er det sett på 1956-kullet) med lengre forventet levealder vil dette "break-even" punktet flyttes til høyere aldre. Fra figuren går det fram at hva som gir høyest samlet utbetaling er svært avhengig av levealderen.

I figuren er det sett bort fra skatt og eventuelt andre inntekter som også påvirker de økonomiske konsekvensene ved å utsette uttaket. Det valget mange 62-åringer i dag står overfor, er om de skal ta ut pensjonen mens de er i arbeid, eller om de skal vente med uttaket til de har sluttet. Teoretiske analyser av denne problemstillingen utført av NAV og Finansdepartementet (se Lien(2012) og Indahl(2012)) viste at det å kombinere pensjon og arbeid i de fleste tilfeller gir lavere samlet utbetaling over livsløpet. I disse analysene ble også andre relevante faktorer som skatt og avkastning inkludert. Men slik som figur 1 viser, så blir ikke forskjellene i de samlede utbetalingene veldig store, dersom man ser på de som faller fra rundt den forventede levealderen. Tilsvarende beregninger med like forutsetninger ser ut til å gi relativt like svar i dag. En viktig årsak til at det generelt sett framstår som ulønnsomt å ta ut tidlig, er at den faktisk forventede levealderen er høyere enn det som legges til grunn i delingstallene. Dette skyldes at delingstallene er basert på historisk dødelighet for eldre årskull.

Figur 1: akkumulerte brutto pensjonsutbetalinger ved oppnådd alder dersom pensjonen tas ut ved ved ulike aldre. Målt i faste lønninger.

Utsatt uttak som en økonomisk livsforsikring

I praksis innebærer det å utsette uttaket at man oppgir pensjon i dag i bytte mot et livsvarig tillegg til pensjonen fra et senere tidspunkt. Utsatt uttak representerer slik sett en økonomisk forsikring mot å falle under et ønsket konsumnivå eller velstandsnivå sent i livet. Fra figur 1 går det fram at denne forsikringen blir mer attraktiv jo lengre man forventer å leve.

Det å utsette pensjonsuttaket kan sammenlignes med valget om å kjøpe en annuitet eller livrente, dvs. en pensjonsforsikring som gir livsvarig utbetaling. Dette er pensjonsprodukt som er mer kjent i land hvor dekningsgraden i de obligatoriske pensjonsordningene er lavere enn i Norden. En viktig forskjell fra det å utsette et pensjonsuttak, er imidlertid at et slikt privat pensjonsprodukt vil selges i et privat marked på individuell basis. Dette innebærer at man må legge til en margin på de "rene" aktuariske pensjonsberegningene som følger av delingstallene, noe som gjør et slikt produkt dyrere.

I den samfunnsøkonomiske forskningslitteraturen har kjøp av annuiteter, eller rettere sagt mangelen på kjøp av annuiteter, fått en del oppmerksomhet. Ved å være dekket av en slik forsikring reduseres risikoen for en anstrengt økonomi i tilfelle lang levealder, noe som for en risikoavers aktør muliggjør høyere konsum. Den lave etterspørselen etter slike forsikringer har slik sett vært vanskelig å forklare ut i fra standard økonomisk teori der aktøren har et ønske om å maksimere sitt konsum over hele livsløpet. Det er spesielt i USA at dette har vært et forskningstema, hvor 5 prosent av pensjonistene er dekket av slike forsikringer. Dette har blitt sett på som lavt gitt den generelt lave dekningen i pensjonsordningene.

For å kunne forklare den lave etterspørselen etter annuiteter har konsumteorien blitt utvidet til også å inkludere et ønske om å etterlate seg arv (Lockwood, 2012). Også andre utvidelser av teorien som kan forklare den lave etterspørselen har vært forsøkt. Med et ønske om å etterlate seg en arv, og ikke bare høyest mulig personlig konsum, er det ikke lenger like åpenbart at kilden til konsum i sen alder bør være i form av annuiteter. Spørsmålet er derfor om ønsket om å etterlate seg en arv kan ha en tilsvarende betydning for valget av når pensjonsuttaket bør starte.

For å illustrere dette poenget er det i figur 2, med noen forenklinger, vist hvordan størrelsen på pensjonsformuen, altså arven, vil påvirkes dersom pensjonen tas ut ved 62 eller 67 år. Det er her antatt at konsumbehovet er det samme ved begge uttaksaldre, og fra 67 år gitt ved nivået på pensjonen ved uttak 67 år. Før 67 år mottar vedkommende en arbeidsinntekt som konsumeres løpende. Ved uttak 67 år blir dermed formuen konstant livet ut. Negative verdier illustrerer at pensjonsformuen, dersom pensjonen tas ut tidlig, må suppleres med øvrig formue eller eventuelt låneopptak for å dekke konsumbehovet. Vi ser at dette vil oppstå ved omtrent 84 år, altså der vedkommende oppnår en alder som er lik den forventede levealderen. Slik sett blir i praksis tidlig uttak en overføring av levealdersrisiko til de etterlatte.

Fra figuren går det fram at når tidligpensjonen blir spart, får vi en topp i størrelsen på formuen som kan gå til arv ved 66 år. For at familien skal oppleve en like stor nedside må levealderen være over 100 år. I avveiningen mot en høy arv tidlig, kan nok en slik potensiell kostnad eller nedside langt fram i tid framstå som liten.

Figur 2: Forskjell i arv mellom tidlig og sent pensjonsuttak (67 vs 62 år) ved oppnådd alder. Uten skatt. Avkastning på privat sparing lik reguleringen(lønnsveksten) av pensjonen ved utsatt uttak. Målt i faste lønninger.

Levealdersrisiko og potensiell avkastning

Fra figur 1 og 2 gikk det fram at de akkumulerte pensjonsutbetalingene og formuen er svært avhengig av levealderen. Selv om skatt og avkastning kan modifisere dette bildet noe, er det fortsatt slik at dette gjelder. Et viktig spørsmål den enkelte må ta stilling til ved valg av uttakstidspunkt blir derfor hva ens egen forventede levealder er. Her vil det være store individuelle variasjoner. Mange vil ha en ganske høy sannsynlighet for å dø før 75 år. Har man da ventet lenge med å ta ut pensjonen kan formuen bli langt lavere enn dersom uttaket hadde startet ved 62 år.

Å vente med å ta ut pensjon vil altså øke sannsynligheten for at man får ingen eller svært lav utbetaling. Ved å ta ut tidlig derimot, vil denne potensielle nedsiden bli mindre. Samtidig kan muligheten til å ha et like et høyt konsum som ved sent uttak bli borte. Å ta ut pensjonen tidlig kan slik sett ses på som en måte å redusere nedsiderisikoen ved tidlig død på bekostning av en potensiell oppside ved langt liv.

Konklusjon

Denne artikkelen har sett på hvilke faktorer som bør inngå i vurderingen av når pensjonsuttaket skal starte. Når arbeid og pensjon fritt kan kombineres blir dette en finansiell beslutning som bør tas uavhengig av om man planlegger å jobbe videre. I folketrygden har dette vært mulig siden 2011. Fra 2025 vil dette gjelde også i offentlig tjenestepensjon. Det vil bli et stort behov for veiledning når de nye ordningene i offentlig sektor blir innført. Dette skyldes både den økte valgfriheten og at den samlede pensjonen vil bestå av mange elementer som hver for seg har egne beregnings- og opptjeningsregler.

Rene lønnsomhetsberegninger, der målet er å oppnå høyest mulig konsum over livsløpet, tilsier at de fleste bør vente med å ta ut pensjon til de slutter i arbeid. Lønnsomheten av dette er imidlertid kritisk avhengig av at ens egen levealder er omtrent like lang som eller høyere enn det som er lagt til grunn i delingstallene. Jo lavere ens egen levealder blir i forhold til denne, desto mer lønnsomt er det å ha tatt ut tidlig.

I praksis representerer det å utsette uttaket en forsikring mot å få lav pensjon og dårlig økonomi ved lang levealder. Men utover eget konsum og levestandard, kan den enkelte også ha et ønske om å etterlate seg arv. Dette gjør at det å utsette uttaket ikke lenger er det åpenbart mest lønnsomme selv med relativt høy levealder. I et slikt perspektiv blir forsikring mot langt liv mer et familieanliggende, ettersom levealdersrisikoen blir delt mellom pensjonsmottakeren og hans familiemedlemmer. Dette reiser spørsmålet om hensynet til arvingene er noe som bør inngå i veiledningen i det nye pensjonssystemet.

I denne artikkelen er det drøftet hvilke faktorer som bør ligge til grunn for uttaket ut i fra standard økonomisk teori med framsynte og rasjonelle aktører. Innsikt fra adferdsøkonomi viser at den faktiske adferden kan avvike fra denne teorien (Handal, 2015). For eksempel viser det seg at måten informasjonen er vinklet på('framing') har betydning for preferansene. Dette kan også være tilfelle når det gjelder pensjonsuttak (Behagel og Blau, 2012). Det kan også være at en form for tapsaversjon er en relevant forklaringsfaktor for valget av uttakstidspunkt, ettersom utsatt uttak innebærer et potensielt tap.

Ifølge tall fra NAV startet 41 prosent av de som hadde muligheten uttaket av folketrygdpensjonen allerede ved 62 år i 2017. Dette til tross for at de som har mulighet til å ta ut pensjon tidlig har bedre helse og antageligvis lengre levealder enn den øvrige befolkningen. Det er grunn til å tro at mange av de samme motivene vil gjøre seg gjeldende ved uttaket av tjenestepensjonen som for folketrygdpensjonen. I den grad skattehensyn er noe som vil inngå i vurderingen, kan imidlertid tidliguttaket bli lavere enn i folketrygden.

Referanser

Behagel, L. og D.M. Blau(2012). Framing Social Security Reform: behavorial responses to changes in the full retirement age. American Economic Journal: Economic Policy 4(4), 41-67.

Handal, J.(2015). Homo oeconomicus og pensjonsreformen. Samfunnsøkonomen 3/2015

Indahl, B. (2012). Er det lønnsomt å ta ut pensjon tidlig? Samfunnsøkonomen 2/2012, 12-16.

Lien, O.C. (2012). Når bør man ta ut alderspensjon? Arbeid og velferd nr.1-2012, Arbeids- og velferdsdirektoratet, 62-72.

Lockwood, L.M. (2012). Bequest Motives and the Annuity Puzzle, Review of Economic Dynamics, Volume 15, 2.utgave, 226-243.

[1] I tillegg er det i delingstallene innarbeidet arvegevinster fra de som dør før uttaket starter.

[2] Folketrygdpensjonene finansieres løpende over statsbudsjettet (pay as you go). Det er altså her snakk om en rettighet den enkelte har og ikke en reell pensjonskonto med en premiereserve bak.

[3] Også denne spareformen har risiko, trolig av mer politisk karakter, som det også bør tas høyde for.