Det forhold at skadesforsikringsmarkedet er cyklisk er formentlig et forhold de fleste med kendskab til forsikringsmarkedet er bekendt med. Baggrunden for cyklernes opståen, deres virkning på markedet og forsikringselskabernes mulighed for at håndtere dem er det imidlertid nok værd at fundere nærmere over.

Denne artikel, som bygger på et indlæg ved forsikringsdagene i København november 2005, vil forsøge at beskrive cyklens karakter, årsager, de problemer de skaber og vil endeligt søge at give et bud på forsikringsselskabernes mulighed for at håndtere cyklerne i forsikringsmarkedet. Afslutningsvis gives en kort vurdering af, om cyklerne vil forsvinde helt eller delvist fra forsikringsmarkedet.

Cyklerne og deres baggrund

Cyklerne i forsikringsmarkedet synes at være af 6-8 års varighed1 . D.v.s at der indenfor denne periode findes både hårde og bløde markeder. Hårde markeder med relativt lønsomme forløb af forsikringsforretningen (combined ratios som leverer afkast, der dækker forsikringsselskabernes cost of capital og en vis merpræmie til selskabernes ejere) og bløde markeder med perioder med relativt ulønsomme forløb (combined ratios der enten ikke eller kun lige dækker forsikringsselskabernes cost of capital). Figur 1 illustrerer de cykliske udsving. I virkelighedens verden er udsvingene naturligvis ikke så entydige, som denne sinuskurve viser.

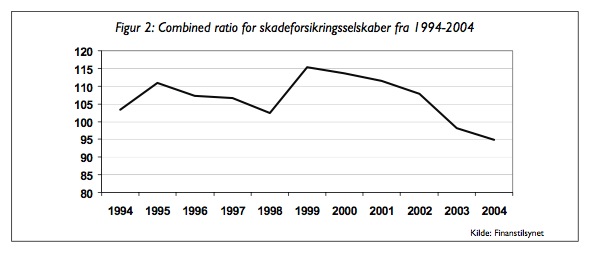

At cyklen er en kendsgerning i det danske skadeforsikringsmarked fremgår imidlertid ganske tydeligt af figur 2 (næste side), der viser de danske skadeforsikringsselskabers combined ratio i perioden 1994-2004.

Det ses af figuren at perioder med relativt lønsomme combined ratios afløses af klart ulønsomme perioder, hvor combined ratio når niveauer på mellem 110 og 115.

Årsagerne til cyklernes opståen er mange. Overordnet kan man sige, at de cykliske ud-sving i forsikringsmarkedet opstår som en ubalance mellem udbud og efterspørgsel efter kapacitet i forsikringsmarkedet. Bag denne ubalance ligger imidlertid en række forhold.

Årsagerne til cyklernes opståen er mange. Overordnet kan man sige, at de cykliske ud-sving i forsikringsmarkedet opstår som en ubalance mellem udbud og efterspørgsel efter kapacitet i forsikringsmarkedet. Bag denne ubalance ligger imidlertid en række forhold.

Asymmetrisk viden er en af årsagerne til, at der opstår cykler i markedet. I den asymmetrisk viden vil ofte ligge en tendens til overvurdering af egen viden og evne bl.a. i henseende til vurdering af, hvorvidt en given skadeudvikling er en tilfældig fluktuation eller en mere varig tendens, der skal give sig udslag i en ændring i den risikobaserede pris.

Asymmetrisk viden er en af årsagerne til, at der opstår cykler i markedet. I den asymmetrisk viden vil ofte ligge en tendens til overvurdering af egen viden og evne bl.a. i henseende til vurdering af, hvorvidt en given skadeudvikling er en tilfældig fluktuation eller en mere varig tendens, der skal give sig udslag i en ændring i den risikobaserede pris.

De ofte betydelige tidsforskydninger mellem beslutninger og indhøstede erfaringer der kendetegner forsikringsforretning er en anden årsag til, at der opstår cykler i forsikringsmarkedet. Indenfor visse brancher kan der være flere år mellem indtegningen af forsikringen og det tidspunkt, hvor skadeforløbet af forsikringen kan konstateres i forsikringsselskabets regnskab. Disse tidsforskydninger vil ofte forstærke den ovennævnte effekt af asymmetrisk viden.

Udover de ovennævnte strukturelle forhold i forsikringsmarkedet er der en række forhold af ekstern karakter, som påvirker det direkte skadesforsikringsmarked. Udviklingen på de finansielle markeder i form af renteudvikling og i et vist omfang tillige kursudvikling på aktiemarkedet påvirker forsikringsselskabernes opfattelse af hvad der er en tilfredstillende combined ratio: Lave afkast fra finansmarkedet presser det acceptable niveau for combined ratio ned, medens høje finansafkast over en periode tenderer til at få forsikringsselskabernes ledelse til at acceptere en højere combined ratio.

Tingforsikringsmarkedet er typisk stærkt afhængigt af genforsikringsmarkedet. Afhængigheden er naturligt nok størst for de dele af markedet, der er kendetegnet ved store enkeltrisici, og derfor i betydeligt omfang er ubalancerede som f. eks. industriforsikringsmarkedet. Eftersom genforsikringsmarkedet i sig selv i betydeligt omfang er cyklisk, påvirkes forsikringsmarkeds prissætning af udviklingen i genforsikringsraterne og måske ikke mindst af forventningen til disses udvikling.

Den usikkerhed der knytter sig til ny lovgivning og domstolenes fortolkning af bestående lovgivning øger usikkerhed ved prissætning af en række forsikringsprodukter. I det danske skadeforsikringsmarked gælder dette særligt indenfor ansvarsforsikring og arbejdsskadeforsikring. I løbet af de seneste 5 år er der gennemført en betydelig ændring af den danske erstatningsansvarslovs regler om opgørelse af personskader med afsmittende virkning på reglerne for opgørelse af arbejdsskadeerstatninger. På arbejdsskadefforsikringsområdet er der siden 2001 sket ændringer, der stort set har tredoblet udgiftsniveauet. Ændringerne har omfattet effekten af en dom fra 1998, der gælder indregningen af forudbestå-ende lidelser ved fastsættelsen af erstatninger for arbejdsskader, og en dom fra 1999 om tildeling af førtidspension, som har en afsmittende virkning på fastsættelsen af arbejdsskadeerstatninger. Den førnævnte ændring i erstatningsansvarloven, som påvirker fastsættelsen af méngodtgørelser efter arbejdsskadeforsikringsloven. En højesteretsdom fra 2003 om fastsættelsen af arbejdssskadeerstatninger for skadelidte på flexløn. Endeligt i 2003 en ny arbejdsskadeforsikringslov, der bl.a. udvider det hidtidige ulykkesbegreb. Disse ændringer er ikke i sig selv af cyklisk art, idet de varigt ændrer erstatningsniveauet (typisk opadgående retning), men de skaber en usikkerhed omkring forsikringsselskabernes lønsomhedsvurdereringer for disse forsikringsprodukter, der kan styrke de cykliske tendenser i markedet. For forsikringskunderne, der ikke kan forventes at følge den bagvedliggende lovgivning så tæt, som markedets professionelle aktører, vil sådanne ændringer tillige blive oplevet som cykliske udsving, der er svære at forstå.

Bag cyklerne ligger formentlig også usmidigheden i forsikringsselskabernes egen forretningsmodel. Den langt overvejende del af erhvervelses- og administrationsomkostningerne i danske skadesforsikringsselskaber er faste omkostninger. De faste omkostningers store andel af selskabernes omkostningsprocent er formentlig i sig selv med til at fremkalde i hvert fald den bløde fase i cyklen. Det skyldes at beslutningen om at reducere volumen i situationer, hvor man står overfor faldende præmieniveauer med deraf følgende lavere lønsomhed vanskeligggøres af udsigten til kraftge forringelser i omkostningsprocenten. Konsekvensen bliver at forsikringskapaciteten fastholdes langt ind i cyklens bløde forløb trods klare udsigter til forringet lønsomhed og mindsket afkast til selskabernes ejere.

Dette sidste forhold skaber en barriere mod at forlade markedet i perioder med lave afkast. Det er endog vanskeligt at foretage en relativ reduktion ved at nedsætte volumen i de mindre lønsomme forløb af cyklen.

Er cyklen i forsikringsmarkedet et problem?

Man kan spørge sig selv om det overhovedet er problem med disse cykliske udsving. Tilsvarende vilkår er trods alt kendt i en række andre markeder tænk blot på landbrugets svinepriscykler og skovbruget cykler for priser på juletræer.

Det er min påstand at cykler og den usikkerhed de skaber, formentlig er et problem i ethvert erhverv, men problemet kan tænkes at være større for forsikringserhvervet end som så. Dette skyldes, at cyklerne på skadesforsikringsmarkedet skaber usikkerhed omkring et produkt der grundlæggende er skabt til at levere stabilitet.

For kunderne opleves cyklerne som udsving i priserne for at afgive den konkrete risiko. Disse udsving er det oftest vanskeligt for kunderne at forstå baggrunden for og måske af størst betydning: udsvingene i forsikringspræmierne relaterer sig ikke til udsving i kundernes egen forretning og indtjening. De cykliske udsving nedsætter derfor værdien af forsikringsproduktet for kunderne og reducerer forsikringserhvervet troværdighed.

For forsikringsselskaberne og deres ejere betyder de cykliske udsving relativt store udsving i afkastet af den investerede kapital. Dette er problematisk, da forsikring er en ganske kapitalkrævende industri. Undersøgelser af europæisk og amerikansk2 skadeforsikring peger på, at et betydeligt antal forsikringsselskaber reelt sætter hele det hårde markeds merafkast over styr i det bløde marked og derfor leverer et middelmådigt afkast til ejerne hen over hele cyklen.

De relativt store udsving i afkastene fører til krav om højere afkast ud fra den logik der siger at høj volatilitet omsætter sig i en høj risikopræmie. Resultatet bliver en højere pris for risikokapital, end det der havde været tilfældet ved ingen eller mindre cykliske udsving.

For dele af markedet betyder disse forhold, at der tiltrækkes spekulative eller kortsigtede investorer. Dette ses mest tydeligt i genforsikringsmarkedet, hvor dele af markedet har karakter af opportunistisk kapacitet.

De cykliske udsving i forsikringsmarkedet øger således sandsynligvis forsikringsbranchens langsigtede kapitalomkostninger.

Kan cyklerne håndteres?

Stillet overfor de førnævnte negative forhold ved det cykliske marked er det naturligt at stille sig selv spørgsmålet: Er det muligt at håndtere cyklerne?

Set fra det enkelte selskabs side er det cykliske marked et vilkår, som man må underkaste sig og tage udgangspunkt i. Dette er naturligvis ikke det samme som at ledelsen blindt skal udsætte selskabet for cyklens effekter.

Det enkelte selskabs håndtering af cyklen er en udfordring for selskabets strategiske risk management (Enterprise Risk Management). Gennem processer der fastlægger niveauet for den acceptable risiko og identifikation af de risici cyklen påfører forsikringsselskabet må ledelsen udforme en strategi der definerer de forhold i selskabet forretningsmodel, der skal konkurreres på.

Strategien må munde ud i klare mål for, i hvilken udstrækning forsikringsselskabet bør eksponere sig for cyklens risici. Der må med andre ord defineres klare exitpunkter, som definerer, hvornår forsikringsselskabet ophører med at deltage i det cykliske marked. Definitionen af disse punkter afhænger af selskabet afkastkrav, omkostningsstruktur etc.

Ved etablering af effektiv forretningsmodel kan selskabet flytte punktet, der definerer, hvornår deltagelse i den bløde del af cyklen bliver urentabelt. Til den effektive foretningsmodel hører også en øgning af forretningssystemets fleksibilitet og en øgning af den variable del af omkostningsbasen således, at selskabet kan tilpasse sit forretningssystem til en lavere omsætning i de bløde dele af cyklen. Dette kan bl.a. ske gennem en større grad af outsourcing, end det man sædvanligvis ser blandt danske skadeforsikringsselskaber.

Forsikringsselskabet kan således ikke undgå cyklen, men det kan søge at styre omfanget af eksponering overfor cyklen og gennem udvikling af en effektiv foretningsmodel gøre det muligt at deltage i større dele af cyklens forløb.

Forsvinder cyklen?

Afslutningsvis kan man naturligvis stille spørgsmålet: Vil cyklen forblive et væsentligt træk ved forsikringsmarkedet?

En række forhold taler for, at de cykliske mekanismer vil afsvækkes i fremtidens forsikringsmarked. En af de mekanismer som kan tænkes at svække cyklen er den øgede fokus på opgørelse af risikokapital og forsikringsselskabernes evne til at levere et tilfredsstillende afkast af den kapital, som deres forretning eksponerer.

Solvency 2 og de tilhørende Enterprise Risk Management tiltag i forsikringsselskaberne vil øge konsistensen i selskabernes prissætningsprocesser, hvilket sandsynligvis i fremtiden vil svække nogle af de mekanismer, der fremkalder cyklerne.

Den øgede fokus på shareholder value og de ofte tydelige udmeldinger til markedet om afkastkrav vil formentlig også have en disciplinerende virkning, som på sigt må forventes at svække de mekanismer, der skaber cyklerne.

Noter

1 Se Swiss Re: Sigma no 5/2001, Profitability of the non-life insurance industry: its back-to-basics time, s 23ff

2 Se f.eks. McKinsey and Company: The Journey, Revisited – Pathways to Underwriting Excellence, 2004