KPMG har analysert årsrapportene til internasjonale og nordiske forsikringsselskaper for å forstå implementeringen av IFRS 17 og IFRS 9, med fokus på regnskapsprinsipper, vesentlige skjønnsbaserte vurderinger og nøkkeltall.

|

Struktur |

|

Intending |

|

Målemetoder |

|

Diskonteringsrente |

|

Risikojustering |

|

Fastsettelse av dekningensenheter (kontraktens fortjenestemargin) |

|

Alternativet for andre inntekter og kostnader (OCI-alternativet) |

|

Overgangsmetodikk |

|

Kontantstrømmer ved anskaffelse av forsikringer |

|

Måling av finansielle instrumenter ved implementering av IFRS 9 Finansielle instrumenter |

|

Overgang til IFRS 17 og IFRS 9: innvirkning på resultat, egenkapital og KPIs |

|

Vedlegg – liste over selskaper i undersøkelsene |

Innledning

Vi har gjennomgått årsrapportene til 57 internasjonale forsikringsselskaper og 15 nordiske herunder 10 norske. Fokusområder i våre analyser var valg av regnskapsprinsipper, omfang av opplysninger og noteinformasjon og innvirkning på nøkkeltall.

Artikkelen presenterer våre funn spesifisert på følgende temaer:

· Målemetoder

· Diskonteringsrente

· Risikojustering

· Fastsettelse av dekningensenheter (kontraktens fortjenestemargin)

· Alternativet for andre inntekter og kostnader (OCI-alternativet)

· Overgangsmetodikk

· Kontantstrømmer ved anskaffelse av forsikringer

· Måling av finansielle instrumenter ved implementering av IFRS 9 Finansielle instrumenter

· Overgang til IFRS 17 og IFRS 9: innvirkning på resultat, egenkapital og KPIs

Våre viktigste observasjoner

- Flere forsikringsselskaper gir nå mer detaljert og spesifikk informasjon om sine regnskapsprinsipper sammenlignet med tidligere år.

- Detaljnivået og presisjonen på informasjonen om IFRS 17 regnskapsprinsipper og vesentlige skjønnsmessige vurderinger varierer betydelig. Eksempler inkluderer metoder for å fastsette diskonteringsrenter og risikojustering, fastsettelse av dekningsenheter for å innregne kontraktens tjenestemargin i resultatet, og valg av målemetoder.

- Under IFRS 17 anvender forsikringsselskaper standardiserte regnskapsprinsipper og et felles sett med referanseverdier i de nye noteopplysningene. Dette muliggjør større sammenlignbarhet mellom opplysningene, men enkelte forskjeller gjenstår. Vi forventer imidlertid større klarhet i opplysningene etter hvert som selskapene og brukerne får en dypere forståelse av IFRS 17 sine krav.

- Forsikringsselskaper på tvers av bransjer integrerer IFRS 17 og IFRS 9 i sine nøkkeltall (KPIer).

- Mange liv- og helseforsikringsselskaper har inkludert kontraktens tjenestemargin (CSM) i sine KPIer, ved målinger for nye salg, lønnsomhet og selskapsverdi.

- Skadeforsikringsselskaper har stort sett videreført tidligere KPIer, men har inkorporert enkelte IFRS 17 elementer, som forsikringsinntekter og redefinerte nøkkeltall som kombinasjonen av kostnadsprosent og skadeprosent (combined ratio).

- Forsikringsselskapene rapporterte en reduksjon i regnskapsmessig mismatch og i resultatregnskapsvolatilitet etter implementeringen av IFRS 9 og IFRS 17. Dette reflekterer den konsistente målingen av forsikringsforpliktelser og tilhørende finansielle instrumenter.

Målemetoder

I henhold til IFRS 17 finnes det tre ulike metoder for måling av forsikringskontrakter som kan eller skal benyttes avhengig av gitte vilkår som fremkommer av IFRS 17-standarden.

Hovedmetoden for måling av forsikringskontrakter er den generelle målemetoden (GMM), eller byggeklossmetoden, som er basert på tre hovedkomponenter: nåverdien av forventede fremtidige kontantstrømmer, risikojusteringen og kontraktens tjenestemargin.

Variabelt honorar tilnærmingen (VFA) er en modifikasjon av den generelle metoden (GMM) for kontrakter med direkte deltakelsesfunksjoner, som gjør det mulig å estimere nåverdien av fremtidige kontantstrømmer basert på markedsverdien av de underliggende eiendelene og et variabelt honorar belastet av foretaket. VFA er pliktig å benytte ved etterfølgende måling for forsikringskontrakter som tilfredsstiller definisjonen av direkte deltakende kontrakt. Det er ikke tillatt å anvende VFA for andre kontrakter enn dette.

Den tredje metoden - premieallokeringstilnærmingen (PAA), hovedsakelig tillatt for kortsiktige kontrakter, tillater en forenkling av beregningen av forpliktelsen for gjenværende dekning basert på en opptjent premie tilnærming, som er vesentlig nærmere verdsettelsesprinsippene i IFRS 4. PAA er, til forskjell fra VFA-tilnærming, en valgfriog forenklet målemetode som kan benyttes dersom gitte kriterier er oppfylt. PAA metoden kan brukes på en gruppe av forsikringskontrakter hvor bruk av PAA med rimelighet forventes å resultere i en måling av forpliktelsen for den resterende dekningsperioden som ikke skiller seg vesentlig fra den som ville fremkommet ved anvendelse av hovedreglene, eller dekningsperioden for hver enkelt kontrakt i gruppen er ett år eller kortere.

Både under den internasjonale og norske undersøkelsen er det observert at forsikringsselskapene ga lite spesifikk informasjon om kriteriene for kvalifisering til PAA eller kvalifikasjon for VFA.

Nesten alle forsikringsselskapene ga ingen eller begrenset informasjon om hvordan de vurderte om kontrakter med en dekningsperiode på mer enn 12 måneder var kvalifisert for PAA. Dette til tross for at noen forsikringsselskaper oppgir PAA-kvalifisering som en kritisk vurdering.

Under IFRS 17 anvender forsikringsselskaper VFA når spesifikke kriterier er oppfylt, inkludert at forsikringstakerne vil motta en vesentlig andel av virkelig verdi-avkastningen på underliggende poster. På samme måte som for kriteriene for PAA-kvalifisering, ga de fleste forsikringsselskaper lite informasjon om deres vurdering av VFA-kvalifisering. 5 av de 57 forsikringsselskapene i den internasjonale undersøkelsen uttalte at de tolker en vesentlig andel (av virkelig verdi-avkastningen på underliggende poster ) til å bety mer enn 50 %; et annet forsikringsselskap anså en deltakelse på 80 % eller mer som tilsvarende en vesentlig andel.

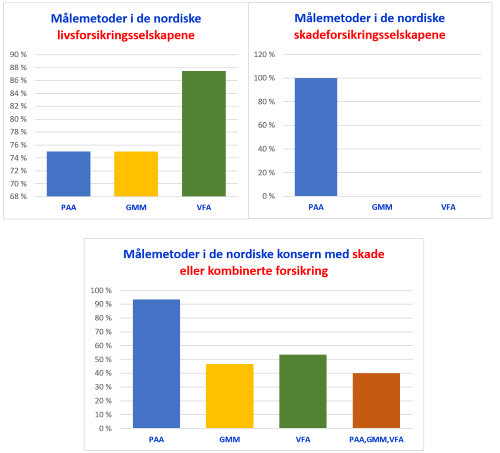

Valg av verdsettelsesmetoder avhenger tydelig av typen virksomhet, med livsforsikring som klart heller mot VFA (86,4 %) og skadeforsikring mot PAA (90,4 %) i henhold til den internasjonale statistikken. For helseforsikring er valget av metoder mer jevnt fordelt, sannsynligvis avhengig av om virksomhetens underliggende natur ligger nærmere livsforsikring eller skadeforsikring.

Figurene MM1 og MM2 viser anvendelser av de ulike metodene blant internasjonale og nordiske forsikringsselskapene:

Figur MM1 Forsikringsforpliktelser etter målemetode i den internasjonale undersøkelsen

Figur MM2 Målemetoder anvendt i de nordiske forsikringsselskapene

I den nordiske undersøkelsen har alle skadeforsikringsselskapene valgt å benytte seg av den forenklede PAA metoden for de fleste av sine forsikringskontraker. For livsforsikringsselskapene er det naturlig nok større variasjon i valg av metode, hvor VFA i hovedsak er benyttet på pensjonsprodukter med betydelige investeringskomponenter. PAA er benyttet på kontrakter med dekningsperiode under ett år og GMM er benyttet på resterende kontrakter.

Det er noe variasjon i hvor utfyllende informasjon om begrunnelse for valg av metode fremkommer fra selskapets noteinformasjon, men selskaper som benytter seg av PAA på kontrakter med dekningsperiode under ett år har beskrevet dette. Der hvor PAA er benyttet på kontrakter med dekningsperiode over ett år er det i de fleste tilfeller gitt noe begrenset informasjon om oppfyllelse av kriteriet fra standarden. Selskapene nevner i de fleste tilfeller at de har gjennomført en test for å påse at kriteriet er oppfylt uten å gå nærmere i detalj på hvordan testen er gjennomført. Ved benyttelse av VFA opplyser selskapene som hovedregel at kriteriet for bruk at denne metoden er oppfylt uten å gi informasjonen om hvilke vurderinger og forutsetninger som har vært gjenstand for skjønn.

Diskonteringsrente

Diskonteringsrente - Regnskapsprinsipper og vesentlige vurderinger

Hovedobservasjoner om metodikken for diskonteringsrenten som rapportert av forsikringsselskaper inkluderer følgende:

· Store variasjoner i opplysningsmengde fra et par setninger som gjentar bestemmelsene i standard til en detaljert selskapsspesifikk beskrivelse.

· De fleste anvender en blandet approach (bunn-opp og topp-ned)

· Største variasjon i opplysninger er relatert til fastsettelse av illikviditetspremien

· Få av regnskapsprodusentene beskriver utfordringer ved estimeringsusikkerhet knyttet til fastsette av en relevant diskonteringsrente

Ved fastsettelse av diskonteringsrenten, tillater IFRS 17 et valg mellom bunn-opp- og topp-ned-tilnærmingen.

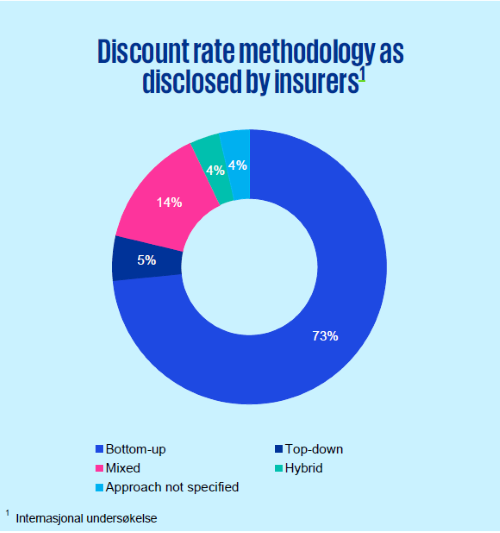

De fleste internasjonale forsikringsselskaper oppga at de benyttet en bunn-opp («bottom-up») tilnærming. Noen forsikringsselskaper anvendte forskjellige tilnærminger for forskjellige produkter (en "blandet" tilnærming). Andre forsikringsselskaper oppga at de brukte elementer av begge tilnærminger (en "hybrid" tilnærming) ved fastsettelse av diskonteringsrentene.

Figur DR1 Metodikk for diskonteringsrente slik den er opplyst av forsikringsselskaper i den internasjonale undersøkelsen

Alle de nordiske forsikringsselskapene har opplyst om benyttet bunn-opp-tilnærming og er beskrevet som å slå sammen risiko-fri rente og illikviditetspremie. De forsikringsselskapene som har gitt informasjonen om fastsettelse av illikvidtetspremier har opplyst om bruk av topp-ned-tilnærming («top-down»).

Det er kanskje mer presis å si at selskapene bruker blandet tilnærming som innebærer bruk av top-down til å fastsette hver for seg risiko-fri rente og illikviditetspremie, og deretter å slå sammen risikofri rente og illikviditetspremie (bottom-up).

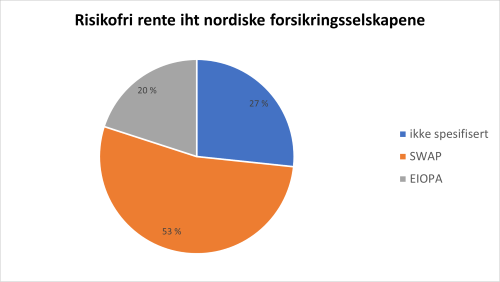

Bruk av swaprenter var en populær metode for å fastsette den risikofrie renten (RFR) under bunn-opp-tilnærmingen både i den internasjonale og nordiske undersøkelsen.

3 av 15 i den nordiske undersøkelsen opplyste om anvendelse av EIOPA (The European Insurance and Occupational Pensions Authority) rente med eller uten volatilitetsjusteringer.

Figur DR6 Risikofri rente iht nordiske forsikringsselskapene

Mens bruk av swaprenter var en mest anvendt metode hos internasjonale og nordiske forsikringsselskapene, viser EIOPA’s rapport om implementeringen av IFRS 17 og synergiene og forskjellene med Solvency II (Report on the implementation of IFRS 17 - Insurance contracts - European Union (europa.eu)) en annen praksis blant europeiske selskaper

EIOPA’s rapport presiserer følgende: «Forsikringsselskaper bruker diskonteringsrenter for å fastsette nåverdien av fremtidige kontantstrømmer. Mens dette i Solvens II er en forhåndsdefinert rente beregnet og publisert av EIOPA, er forsikringsselskapene under IFRS 17 ansvarlige for å avlede den risikofrie renten selv. I praksis stolte 75 % av de deltakende forsikringsselskapene på EIOPAs risikofrie rente (RFR) også i IFRS 17, selv om den endelige diskonteringsrenten i IFRS 17 ofte var høyere enn i Solvens II (54 % av tilfellene), hovedsakelig på grunn av likviditetsjusteringer i IFRS 17.»

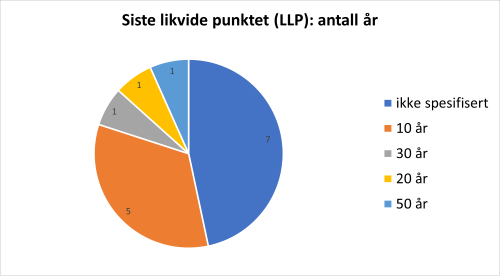

De fleste forsikringsselskaper unnlot å oppgi det siste likvide punktet (LLP) hvor de brukte observerbare markedsdata. De som gjorde det i den internasjonale undersøkelsen, brukte vanligvis 30 år som det siste likvide punktet for EUR og USD. I den nordiske undersøkelsen var den vanligste LLP på 10 år.

Figur DR7 Siste likvide punktet iht nordiske forsikringsselskapene

Smith-Wilson var en mye anvendt metode for interpolering og ekstrapolering av diskonteringsrenter til den renten lengst ute på rentekurven(ultimate forward rate, URF), basert på de forsikringsselskapene som oppga en metodikk.

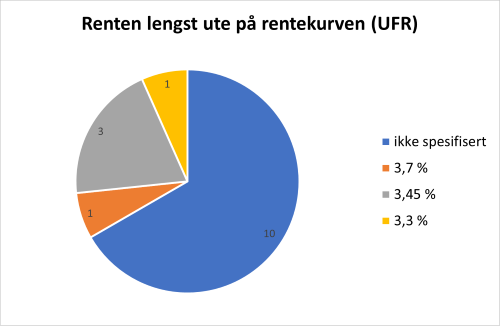

Renten lengst ute på rentekurven var generelt basert på langsiktige renter og inflasjonsrater eller hentet fra et regulatorisk rammeverk. Blant de nordiske selskapene var EIOPAs fastsatte UFR mest brukt blant de som har gitt denne informasjonen: 3,45 %.

Figur DR8 Kvantifisering av renten lengst ute på rentekurven (UFR)

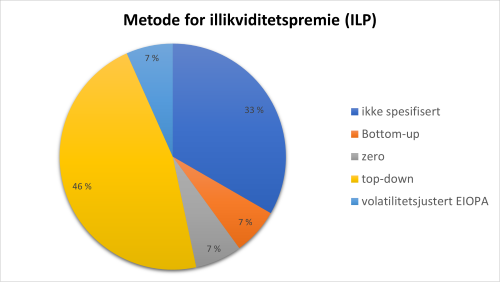

Metodikken for å fastsette illikviditetspremier (ILPs) varierte. I den internasjonale undersøkelsen rapporterte 10 forsikringsselskaper at nivået av ILP ble bestemt som konstant over tid, mens 6 rapporterte at ILP ble bestemt som en tidsstruktur (dvs. varierende ILP på forskjellige løpetider). Flere forsikringsselskaper rapporterte at de vil revurdere ILP kvartalsvis eller årlig. I den nordiske undersøkelse har vi ikke observert opplysninger om justering av ILP over tid.

Under fastsettelsen av ILP var det observert størst variasjoner: 7 selskaper opplyste om bruk av top-down tilnærming, 1 selskap om bottom-up, 1 selskap om å sette ILP til null, 1 selskap bruker EIOPAs volatilitets justering som erstatning og andre 5 har ikke spesifisert sine metoder.

Figur DR9 Metode for fastsettelse av illikviditetspremie (ILP)

Flere forsikringsselskaper rapporterte at de brukte eiendelene relatert til porteføljen av forsikringskontrakter som referanseportefølje ved fastsettelse av illikvitetspremie under topp-ned-tilnærmingen.

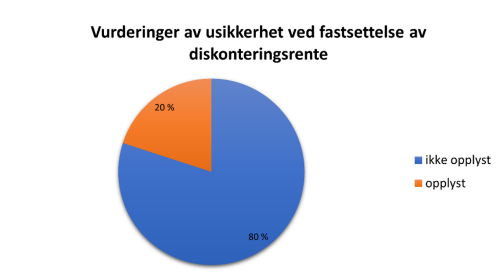

Som nevnt over er det få selskap som oppgir utfordringer ved estimeringsusikkerhet knyttet til fastsettelse av en relevant diskonteringsrente, og tilnærmingene som selskapene anvender til å addressere usikkerheten.

Figur DR9 _1 Opplysninger om vurderinger av usikkerhet ved fastsettelse av diskonteringsrente

Et godt eksempel på informasjon som forfatterne av denne artikkelen, som også er revisorer, ville anse som relevant og selskapsspesifikk, og som kan tjene som en god mal for flere selskaper, er opplysningene om regnskapsvurderinger og viktige kilder til usikkerhet ved estimater som er angitt i OP Financial Group's Financial Statements 2023, Note 2 Kritiske regnskapsvurderinger og viktige kilder til usikkerhet ved estimater:

“2.4 Måling av forsikringskontrakter

Ledelsen har utøvd skjønn ved fastsettelsen av diskonteringsrenten som brukes i beregningen av forsikringskontrakter, som følger:

- Diskonteringskurver er avledet som summen av risikofri rente og likviditetspremie avhengig av egenskapene til forsikringskontraktene. Ledelsen utøver skjønn ved definisjonen av prinsippene for parameterne for den risikofrie diskonteringskurven, likviditetspremien og maksimal løpetid. Kontantstrømmer fra forsikringskontrakter strekker seg vanligvis over en lengre periode enn likvide markedsnoteringer, så euro-swaprenter tas direkte hensyn til kun frem til den definerte maksimale løpetiden (20 år). Deretter ekstrapoleres den risikofrie kurven mot et mer langsiktig nivå. En kredittrisiko komponent fjernes fra swaprentene, hvis nødvendig.

- Likviditetspremien bestemmes ved hjelp av investeringsuniverset som tar hensyn til hver forsikringsvirksomhets eksponering. Investeringsuniverset betyr en porteføljeallokering. Når det opprettes, tas mengden av eksponering i betraktning i vektinger og indeksvalg, løpetider for eksponering og investeringskontantstrømmer samt kontantstrømmenes forutsigbarhet. Investeringsuniverset inkluderer referanseindekser og deres vekter for statsobligasjoner, IG selskapsobligasjoner (IG, kredittvurdering AAA-BBB) og høyrisiko selskapsobligasjoner (HY, kredittvurdering BB-C). Ledelsen vurderer investeringsallokeringen regelmessig.

- Bevegelsene i diskonteringsrenten påvirker resultatet gjennom verdiendringen av kontantstrømmene, og valget av rentemodell har en betydelig innvirkning på resultatet. Minst én gang i året gjennomgår OP Financial Group verdiene av parameterne som brukes i avkastningskurvemodelleringen. Parameterne kan også revideres hvis ledelsen anser det som nødvendig. I løpet av regnskapsåret ble brukte antakelser endret slik at den maksimale løpetiden for USD avkastningskurven ble satt til 30 år (tidligere 50 år) og den langsiktige likevektsrenten for EUR, USD, NOK og SEK er satt til 3,3 prosent i samsvar med EIOPAs UFR-analyse (tidligere 3,45 prosent). Endringer er ikke gjort i andre parametere. Beregningen av den langsiktige likevektsrenten har den største innvirkningen, som øker verdien av erstatningsansvar for skadeforsikringskontrakter med anslagsvis EUR 3 millioner.»

Kvantitative opplysninger om diskonteringsrenter

De høyeste og laveste rentekurvene brukt i diskontering skiller seg betydelig blant de internasjonale selskapene. Figur DR2 viser at den høyeste og laveste observerte renten i EUR rentekurvene oppgitt av de 33 forsikringsselskapene skilte seg med 246 basispunkter (bps) for ettårs-renten.

Figur DR2 Opplysninger om EUR basert diskonteringsrente blant internasjonale forsikringsselskapene

Figur DR3 viser at den høyeste og laveste observerte renten i USD rentekurvene oppgitt av de 24 forsikringsselskapene skilte seg med 264 basispunkter (bps) for ettårs-renten.

Figur DR3 Opplysninger om USD basert diskonteringsrente blant internasjonale forsikringsselskapene

I den nordiske undersøkelsen, har vi ikke observert stort gap mellom høyeste og lavest rente. For NOK-rente ligger alle forsikringsselskapene over risiko-fri rente fra EIOPA som naturligvis forklares med illikviditetspremie (Figur DR4 og Figur DR5).

Figur DR4 Opplysninger om NOK basert diskonteringsrente blant nordiske forsikringsselskaper

Figur DR5 Opplysninger om EUR basert diskonteringsrente blant nordiske forsikringsselskaper

Risikojustering

Et foretak skal etter IFRS 17 justere estimatet av nåverdien for fremtidige kontantstrømmer for å gjenspeile den kompensasjonen som foretaket krever for å påta seg usikkerheten omkring størrelsen på, og tidspunktet for, kontantstrømmene som oppstår som følge av ikke-finansiell risiko.

Foretaket har fleksibilitet til å velge en metodikk som best reflekterer kompensasjonen som kreves for ikke-finansielle risikoer. Vanlige metoder inkluderer:

· kvantilmetoden: Estimering av en risikojustering som en margin lagt til de forventede kontantstrømmene for å oppnå et visst konfidensnivå;

· kapitalkostnadstilnærming: Estimerer kostnaden ved å holde kapital for å støtte risikoene som er iboende i kontantstrømmene.

Risikojusteringen representerer foretakets egen vurdering av kompensasjonen de vil kreve for å bære usikkerheten knyttet til størrelsen og timingen av kontantstrømmene som kommer fra ikke-finansiell risiko. Valg av metode og forutsetninger innebærer dermed betydelig grad av skjønn. Foretaket skal derfor opplyse om hvilke inndata, forutsetninger og estimeringsmetoder som er benyttet ved fastsettelsen. Her skal foretaket blant annet opplyse om hvilke konfidensnivå som er brukt til å fastsette risikojusteringen for ikke-finansiell risiko. Dersom foretaket benytter en annen metode enn konfidensnivåmetoden, skal det opplyses om metoden som er brukt, og hvilket konfidensnivå som svarer til resultatene av denne metoden. Disse opplysningene skal gi regnskapsbrukerne en forståelse av foretakets risikoappetitt.

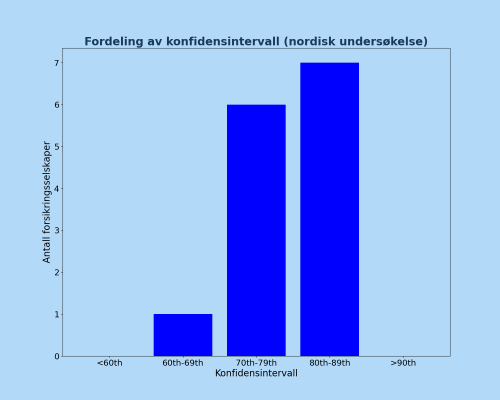

Forsikringsselskapene i både den internasjonale og nordiske undersøkelsen rapporterer en bred variasjon av ulike konfidensnivåer, samt forskjellige beregningsgrunnlag og metoder.

Konfidensnivåer

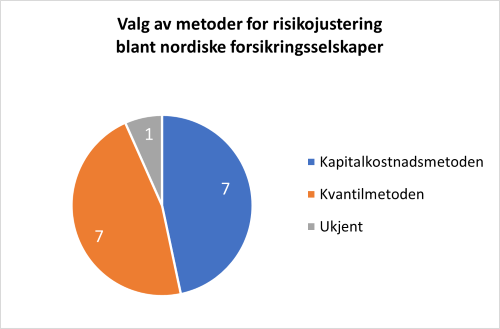

Figur RA1 og RA2 demonstrerer fordeling av konfindensintervall henholdsvis i den internasjonale og nordiske undersøkelsene

Figur RA1 Fordeling av konfindensintervall i den internasjonale undersøkelsen

Figur RA2 Fordeling av konfindensintervall i den nordiske undersøkelsen

Aggregeringsnivå

15 foretak i den nordiske undersøkelsen opplyste konfidensnivået for det rapporterende foretaket, mens 2 foretak opplyste om konfidensnivået for livsforsikringsforetakene separat for skadeforsikring segmentet. Mens i den internasjonale undersøkelsen opplyst 39 forsikringsforetak om konfidensnivået for det rapporterende foretaket mens 18 opplyste om konfidensnivået seperat for liv- og skadesegmentene.

Enkelt tall eller intervall

Alle foretakene i den nordiske analysen oppgir et enkelt tall for konfidensintervallet. I den internasjonale analysen rapporterte 40 foretak konfidensnivået som et enkelt tall mens 17 har oppgitt konfidensnivået som et intervall (intervall).

Tidshorisont

Blant de nordiske foretakene opplyser 4 stykker at konfidensnivået er basert på en årlig kalibrering. Resterende foretak opplyser ikke om konfidensnivået er basert på en ettårig eller full horisont på forpliktelsene. I den internasjonale analysen opplyser 6 foretak at konfidensnivået er basert på en årlig kalibrering, 12 foretak har opplyst at konfidensnivået var på full horisont på forpliktelsene og 33 foretak har ikke gitt informasjonen om tidshorisonten.

Metode anvendt

For de nordiske foretakene opplyser 7 stykker at konfidensnivået er fastsatt ved hjelp av samme metode som for å beregne risikomarginen under Solvens II (kapitalkostnadsmetoden). Denne metoden estimerer den kapitalen som en tredjepart krever som en buffer mot de underliggende risikoene knyttet til kontraktene. Videre opplyser 7 foretak at kvantilmetoden benyttes for å komme fram til konfidensnivået. Der hvor kvantilmetoden er valgt, representerer risikojusteringen med et konfidensnivå på en gitt persentil den endelige sannsynlighetsfordelingen for erstatningsavsetningene. Ett foretak opplyser ikke om hvilken metode som er anvendt for å komme fram til konfidensnivået.

Figur RA3 Valg av metoder for risikojustering blant de nordiske foretakene.

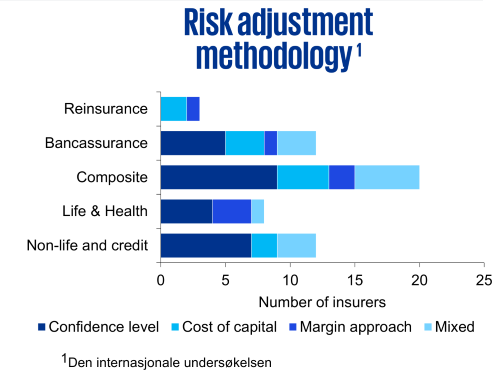

Blant de internasjonale forsikringsselskapene var opplysningene om metoder for fastsettelse av risikojustering mer detaljert per bransje enn for de nordiske selskapene.

Man kunne identifisere bruk av margin-tilnærming blant de internasjonale forsikringsselskapene, som man ikke kunne observere blant de nordiske selskaper. Under margin-tilnærming legges spesifikke marginer til forutsetninger eller kontantstrømmer. Risikojusteringen beregnes deretter som forskjellen mellom forventet nåverdi av fremtidige kontantstrømmer beregnet ved bruk av grunnforutsetningene eller kontantstrømmene, og forventet nåverdi av fremtidige kontantstrømmer beregnet ved bruk av forutsetningene eller kontantstrømmene inkludert marginene.

Figur RA4 Valg av metoder for risikojustering i den internasjonale undersøkelsen

Fastsettelse av dekningensenheter

Kontraktens tjenestemargin (CSM) representerer den uopptjente fortjenesten for gruppen av forsikringskontrakter, og et beløp av kontraktens tjenestemargin innregnes i resultatregnskapet i hver periode for å reflektere de forsikringskontraktstjenester som er levert under gruppen av forsikringskontrakter i den perioden. Dersom kontantstrømmene i forbindelse med oppfyllelse av kontrakten derimot overstiger den balanseførte verdien av kontraktens tjenestemargin, vil dette gi opphav til et tap som innregnes i resultatregnskapet.

Beløpet av kontraktens tjenestemargin som innregnes i resultatregnskapet, bestemmes ved:

- å identifisere dekningenhetene i gruppen av forsikringskontrakter.

- å allokere kontraktens tjenestemargin ved slutten av perioden (før innregning av beløp i resultatregnskapet for å reflektere forsikringskontraktstjenester levert i perioden) likt til hver dekningenhet levert i inneværende periode og forventet levert i fremtiden;

- å innregne i resultatregnskapet det beløp som er allokert til dekningenheter levert i perioden.

Frigjøring av den kontraktsmessige tjenestemarginen og grunnlaget for dekningenhetene varierer etter forsikringsbransjer. Grunnlaget er utviklingen av mengden av eiendeler for kapitalforsikringsprodukter og utviklingen av risikoeksponeringen for dødsfallsforsikringer. Skadeforsikringskontrakter har hovedsakelig en varighet på ett år. I livsforsikring frigjøres den kontraktsmessige tjenestemarginen i resultatet gjennom langtidskontrakter, også over flere tiår. En ny kontraktsmessig tjenestemargin opprettes også ved anskaffelser av porteføljer.

Ledelsen utøver skjønn i defineringen av dekningenheter som bestemmer innregningen av kontraktens tjenestemargin.

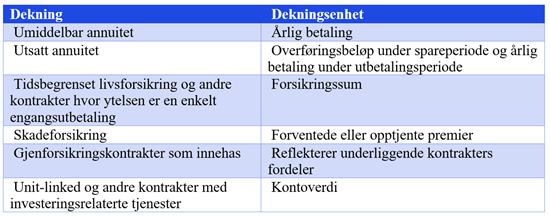

Dekningsenheter beskriver mengden av forsikringskontraktstjenester levert av kontraktene i gruppen, bestemt ved å vurdere for hver kontrakt mengden av ytelsene levert under en kontrakt og kontraktens varighet.

For typiske skadeforsikringskontrakter av kort varighet tolkes forsikringstjenesten som levert jevnt i løpet av dekningsperioden, og forsikringspremier mottatt fra kontrakter i samme forsikringsgruppe brukes som grunnlag for dekningenheten på forsikringsgruppens nivå.

Den forventede livssyklusinnregningen av kontraktens tjenestemargin for livsforsikringsprodukter i resultatregnskapet, avhengig av kontraktstype, påvirkes av det oppsparte beløpet per gruppe, forventet varighet av kontrakten, kompensasjons- eller sparebeløp, bortfall og fremtidige forsikringspremier.

Forsikringsselskaper presenterte varierende grad av detaljer om fastsettelse av dekningensenheter. I den internasjonale undersøkelsen observerte vi at 65 % av forsikringsselskaper ga spesifikk informasjon om hvordan de fastsatte dekningsenheter mens 25 % av forsikringsselskaper ga kun standardinformasjon (ikke selskapsspesifikk).

Vekting brukt for å fastsette dekningsenheter

IFRS 17 krever opplysninger om den relative vektingen brukt for å fastsette dekningsenheter for forsikringskontrakter som gir både forsikringsdekning og investeringstjenester. Den brukte vektingen må reflektere forsikrings- og investeringstjenestene som en forsikringsgiver gir.

Vanlige tilnærminger rapportert for 2023 inkluderer vekting i henhold til:

- den forventede nåverdien av fremtidige kontantstrømmer for hver tjeneste; og

- mengden av ytelser for hver tjeneste og den forventede varigheten.

Tabellen nedenfor oppsummerer de vanligste dekningsenhetene fastsatt av forsikringsselskapene for hvert produkt, basert på deres rapportering for 2023.

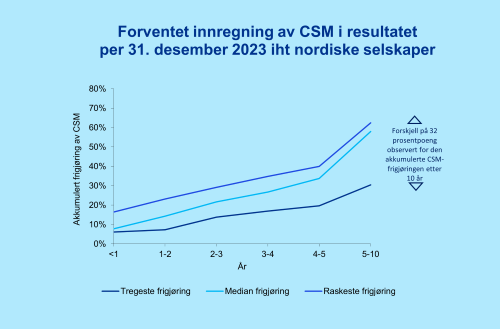

Årsrapportene for 2023 viser forskjeller i forventede resultatføringsprofiler for fortjeneste blant forsikringsselskapene. Forsikringsselskaper som anvender den generelle målemetoden (GMM) eller variabel honorar tilnærming (VFA) er pålagt å opplyse om beløpene av kontraktens tjenestemargin (CSM) de forventer å resultatføre i fremtidige år. Forsikringsselskapenes opplysninger varierte i de tidssprangene som ble oppgitt som følger:

• Kort sikt: Noen oppga forventet CSM-oppløsning for hvert enkelt år opp til år 5.Andre oppga CSM-oppløsning for tidsintervaller på mindre enn ett år, 1–3 år og 3–5 år. Noen oppga tidsintervaller på mindre enn ett år og 1–5 år.

• Lang sikt: Noen oppga kun et enkelt tidsintervall for 10+ år; andre ga mer detalj – f.eks. 10–20 år og 20+ år.

I Figur CSM1 og Figur CSM2 er tidssprangene normalisert for å illustrere forsikringsselskapenes høyeste, laveste og median forventede CSM-resultatføring for de første 10 årene. Hver linje representerer den høyeste/laveste/median forventede oppløsningen for det spesifikke året.

Figur CSM1 Forventet innregning av CSM i resultatet per 31. desember 2023 i den internasjonale undersøkelsen

Figur CSM2 Forventet innregning av CSM i resultatet per 31. desember 2023 i den nordiske undersøkelsen

Alternativet for andre inntekter og kostnader (OCI-alternativet)

Resultatregnskap for langsiktige forretningsmodeller, slik som forsikringsvirksomhet, kan reflektere kortsiktig volatilitet fra endringer i markedspriser, noe som ikke er relevant for det langsiktige perspektivet i den typiske forsikringsforretningsmodellen. Et av tiltakene for å redusere den kortsiktige volatiliteten i resultatregnskapet er IFRS 17 alternativet for å regnskapsføre virkningen av endringer i finansielle forutsetninger gjennom andre inntekter og kostnader (OCI) i stedet for gjennom resultatregnskapet.

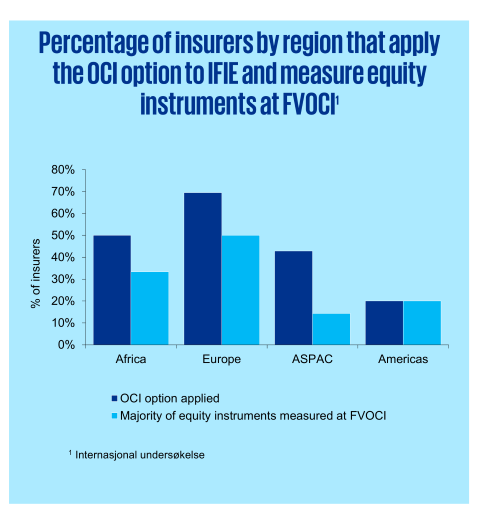

56% av de internasjonale forsikringsselskapene benyttet OCI-alternativet for forsikringsforpliktelser, og dettevarierte etter region. For eksempel har forsikringsselskapene i Europa en tendens til å benytte OCI-alternativet. 39% av forsikringsselskapene målte majoriteten av investeringene i egenkapitalinstrumenter til virkelig verdi gjennom OCI.

Noen av forsikringsselskapene rapporterte eksplisitt en reduksjon i både regnskapsmessige misforhold og volatilitet i resultatregnskapet som følge av endringer i finansielle forutsetninger. Forsikringsselskapene rapporterte at dette skyldes følgende:

o De fleste forsikringskontrakter og finansielle eiendeler måles nå ved bruk av markedsbaserte finansielle forutsetninger, inkludert diskonteringsrenter. Dette reduserer misforhold både i måling og i resultatregnskapet.

o Anvendelse av OCI-alternativet for å innregne deler av finansielle forsikringsinntekter eller -kostnader (IFIE) i OCI i stedet for i resultatet.

o Muligheten til å reklassifisere finansielle eiendeler ved implementering av IFRS 9.

o De fleste forsikringsselskapene i den internasjonale undersøkelsen anvender sikringsbokføring. Dette gjelder generelt finansielle eiendeler og forpliktelser, og valutaeksponeringer. Noen forsikringsselskaper har utpekt sikringsforhold med hensyn til renterisiko og inflasjonsrisiko som oppstår fra forsikringskontrakter.

o Effekten av å innregne et forventet kredittap (ECL) var ikke signifikant, med tapsavsetningen tilsvarende mindre enn 1 % av de finansielle eiendelene per 1. januar 2022 for de forsikringsselskapene som oppgir denne informasjonen. Dette reflekterer at majoriteten av forsikringsselskapenes investeringer i gjeldspapirer er rentepapirer med lav kredittrisiko.

Figur OCI1 Andel av forsikringsselskaper etter region som anvender OCI-alternativet for finansielle forsikringsinntekter eller -kostnader og måler egenkapitalinstrumenter til FVOCI

Vi har ikke observert foretak i den nordiske undersøkelsen som opplyste om anvendelsen av OCI-alternativet for å innregne deler av finansielle forsikringsinntekter eller -kostnader (IFIE) i OCI i stedet for i resultatet.

Overgangsmetodikk

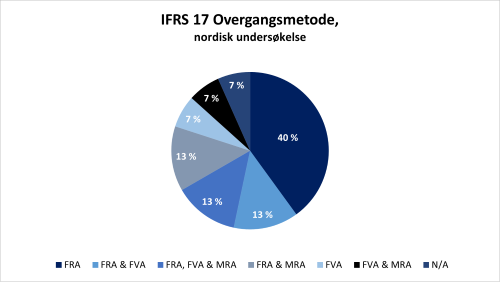

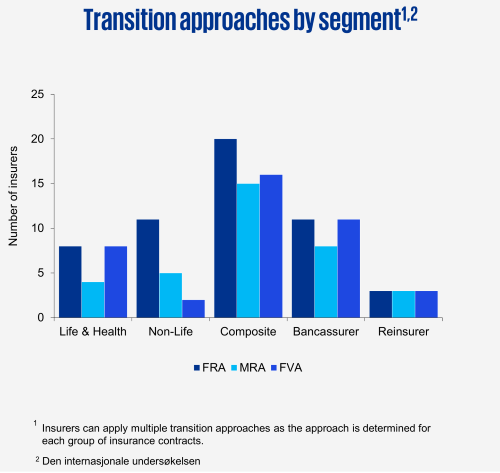

I henhold til IFRS 17 skal et foretak anvende standarden med full retrospektiv kraft (FRA) med mindre dette ikke er praktisk mulig. Dersom det ikke er praktisk mulig skal foretaket anvende én av følgende metoder i stedet: den endrede tilbakevirkende metoden (MRA) eller metoden med virkelig verdi (FVA).

Vi finner i den nordiske undersøkelsen at alle selskapene har benyttet seg av full tilbakevirkende metode så langt dette har vært mulig. Grunnet blant annet manglende data, og for å ikke påta seg urimelig kostnad og innsats, har flere foretak benyttet seg av flere metoder ved overgangen. 5 foretak har kun benyttet seg av den full retrospektive metoden (FRA), og 1 foretak har kun benyttet seg av den modifiserte tilbakevirkende metoden (MRA). De resterende foretakene har supplert den full retrospektive metoden med en av de andre metodene (modifiserte tilbakevirkende metoden (MRA) eller virkelig verdi metode (FVM), eller benyttet alle metodene der hvor det har vært manglende data på forsikringskontraktene.

Figur TR1 Den nordiske undersøkelsen

Figur TR2 Den internasjonale undersøkelse

Kontantstrømmer ved anskaffelse av forsikringer

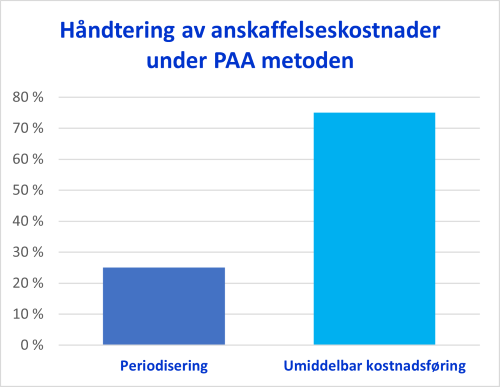

Det fremkommer av standarden at et foretak skal fordele kontantstrømmer ved anskaffelse av forsikringer på grupper av forsikringskontrakter ved hjelp av en systematisk og rasjonell metode ved anvendelse, med mindre det velger å innregne dem som kostnader ved anvendelse av unntaket ved anvendelse av PAA metoden.

For selskapene gjennomgått i den nordiske undersøkelsen er det en klar overvekt av selskaper som faller under PAA-metoden som har valgt å benytte seg av dette unntaket og kostnadsfører anskaffelseskostnadene ettersom de oppstår. Der hvor selskapet benytter seg av andre målemetoder enn PAA er det gitt begrensede opplysninger om hvordan anskaffelseskostnadene er fordelt. Det er også enkelte tilfeller hvor selskapene har opplyst at anskaffelseskostnadene som ikke er tilknyttet en ettårig kontrakt er av en slik størrelsesorden at det ikke er vesentlig nok til å balanseføre.

Figur Acq1 Håndtering av askaffelseskostnader under anvendelse av PAA-metoden

Måling av finansielle instrumenter ved implementering av IFRS 9 Finansielle instrumenter

IFRS 9 trådte i kraft i 2018, men det var gitt adgang til at forsikringsselskap kunne utsette implementeringen av IFRS 9 til samme periode som IFRS 17. Standarden introduserer nye krav knyttet til klassifikasjon og måling, en ny nedskrivningsmodell og sikringsbokføring. Vi har i vår undersøkelse funnet at 10 av foretakene har implementert IFRS 9 i regnskapsåret 2023, hvor de resterende selskapene er konsern med bankvirksomhet og har følgelig implementert IFRS 9 i tidligere årganger. Videre finner vi at alle foretakene som implementerte IFRS 9 i 2023 har utarbeidet sammenligningstall for finansielle instrumentene i 2022.

En av bakgrunnene for at forsikringsselskap har kunnet utsette implementeringen av IFRS 9 til samme periode som IFRS 17, er knyttet til elimineringen eller reduseringen av regnskapsmessige misforhold («accounting mismatches»). 60 % av foretakene i den nordiske undersøkelsen opplyste om bruken av virkelig verdi over resultatet-opsjonen for å oppnå reduksjon i «accounting mismatches».

Overgang til IFRS 17 og IFRS 9: innvirkning på resultat, egenkapital og KPIs

Virkning på egenkapital i åpningsbalanse

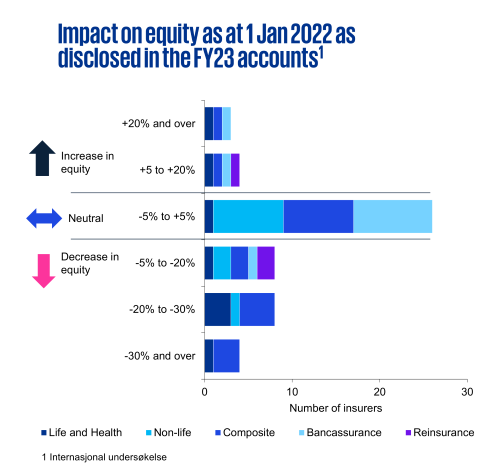

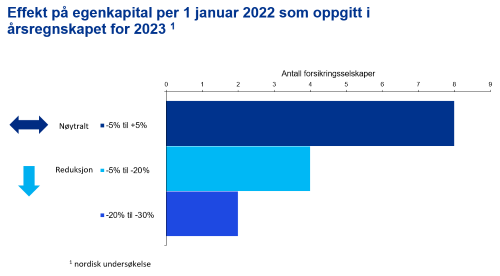

Overgangen til IFRS 17 og IFRS 9 påvirket livsforsikringsselskapenes egenkapital i åpningsbalanse betydelig, mens virkningen for skadeforsikringsselskapene var mindre betydelig.

68 % av de internasjonale og 86 % av de nordiske forsikringsselskapene opplevde en nedgang i egenkapital i åpningsbalanse.

Tilnærmet 100 % av forsikringsselskapene i den internasjonale og nordiske undersøkelsen har gitt en punktestimat på virkningen av å ta i bruk IFRS 17 på deres egenkapital i åpningsbalansen per 1. januar 2022. Flere forsikringsselskaper presenterte ikke en åpningsbalanse per 1. januar 2022 i sin balanse. De fleste av disse selskapene hadde i stedet en avstemming som viste virkningen av å ta i bruk IFRS 17 og IFRS 9 i notene til regnskapet.

Virkning på egenkapital per 1. januar 2022 som oppgitt i årsregnskapene for 2023 vises i figurene for internasjonale (Figur EK1) og nordiske (Figur EK1_NO) undersøkelsen.

Figur EK1 Virkning på egenkapital per 1. januar 2022 i den internasjonale undersøkelsen

Figur EK1_NO Virkning på egenkapital per 1. januar 2022 i den nordiske undersøkelsen

Virkning på resultatet for 2022

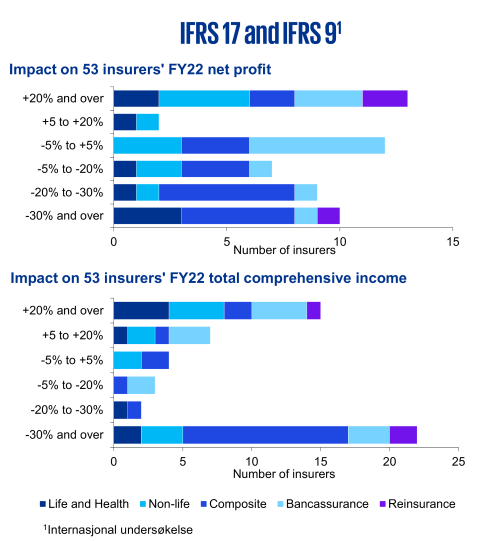

Forsikringsselskapenes rapportering viser en omfattende innvirkning fra innføringen av IFRS 17 og IFRS 9 på nettoresultatet for 2022 sammenlignet med beløpene rapportert under IFRS 4 Forsikringskontrakter og IAS 39 Finansielle instrumenter: Innregning og måling.

36 % i den internasjonale undersøkelsen opplevde en økning i nettoresultatet. I den nordiske undersøkelsen var det få forsikringsselskaper som oppga effektene på en eksplisitt måte og blant disse, opplevde halvparten økning og den andre halvparten – reduksjon.

Virkningen av IFRS 17 og IFRS 9 på nettoresultatet for 2022 varierte mellom forsikringsselskapene, inkludert mellom de i samme segment. Forsikringsselskapenes rapporter identifiserer følgende viktigste driverne for endringer i nettoresultatet under IFRS 17 og IFRS 9:

- Diskontering av forsikringsforpliktelser: dette har blitt forsterket i det nylig økende rentemiljøet og påvirker både skade- og livsforsikringsselskaper, spesielt hvis de har langsiktige forpliktelser.

- Innføring av CSM: Dette vil resultere i forsinket resultatføring for mange produkter avhengig av tidligere regnskapsprinsipper, selv om fremtidig lønnsomhet kan bli mer forutsigbar.

- Reklassifisering av finansielle eiendeler: Enten fra virkelig verdi over resultatet til virkelig verdi over OCI eller omvendt. Dette inkluderer regnskapsprinsippet om å innregne endringer i virkelig verdi av egenkapitalinstrumenter enten i resultatet eller i OCI.

- Rapportert virkning på totalresultatet: Dette var også betydelig med flertallet av forsikringsselskaper som rapporterte enten en økning på over 20 % eller en reduksjon på over 30 %, som vist i grafen nederst til høyre.

Figur EK2 Virkning på forsikringsselskapers netto- og totalresultat

Virkningen på gjensidige forsikringsforetak

Den nordiske undersøkelsen har identifisert den spesielle effekten av den nye standarden på gjensidig eide forsikringsforetak ift tidligere standard (IFRS 4). Den spesielle effekten innebærer at det under IFRS 17 tas hensyn til det faktum at forsikringstakerne har rett til all inntjening i selskapet og at tidligere opptjent egenkapital presenteres nå som en forsikringsforpliktelse. Dette betyr at gjensidige forsikringsforetak i henhold til IFRS 17 ikke har egenkapital, og at resultatet vil være null.

Dermed har gjensidige forsikringsforetak ikke en kontraktsregulert tjenestemargin (CSM), ettersom det ikke er noen fortjeneste for virksomheten. I stedet for egenkapital og CSM viser slike foretak en residualverdi i balansen som representerer forsikringstakernes kapital utover beste estimat av forpliktelsene inkludert risikojustering. Endringer i residualverdi representerer forsikringstakernes fortjeneste.

Virkningen på nøkkeltall (KPI)

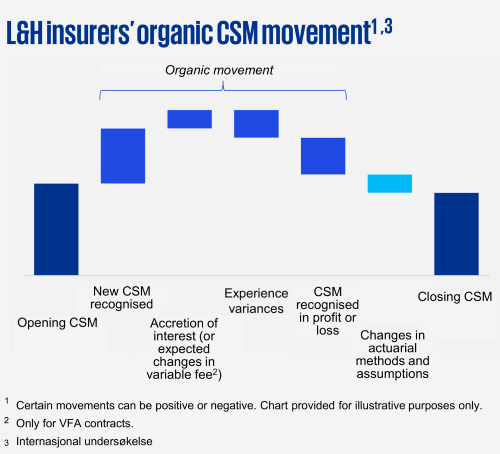

Mange livs- og helseforsikringsselskaper (L&H) har integrert CSM i sine KPIer. Dette innebærer at CSM inkluderes i måleparametere for omsetning, lønnsomhet og selskapsverdi:

· CSM opprinnelig innregnet i perioden inkluderes i premieinntekter (den sentrale KPI som brukes for å gi informasjon om volumet av transaksjoner og om brutto omsetning; og

· CSM inkluderes i total egenkapital – dvs. bokført egenkapital pluss CSM.

Mens de fleste skadeforsikringsselskaper bruker samme grunnlag for å rapportere vekst i bruttopremier som de gjorde under IFRS 4.

Noen forsikringsselskaper i Amerika har introdusert konseptet "organisk bevegelse i kontraktsregulert tjenestemargin". Dette konseptet illustreres i Figur_EK3.

Den organiske bevegelsen inkluderer:

+ tilgang av CSM ved nye kontrakter,

+ periodens kapitalisering av CSM,

‘- endringer i CSM som følge av erfaringsbaserte avvik,

‘- perioden innregning av CSM i resultatet

I andre deler av verden blir bevegelser i kontraktsregulert tjenestemargin noen ganger delt inn i tilbakevendende og ikke-tilbakevendende poster. Tilbakevendende poster er generelt like organisk bevegelse i kontraktsregulert tjenestemargin, selv om noen ekskluderer erfaringsbaserte avvik.

Figur EK3 Organisk bevegelse i kontraktsregulert tjenestemargin

Vedlegg - liste over forsikringsselskapene som inngår i undersøkelsene

|

Selskapene i den nordiske undersøkelsen |

Bransje |

Region |

|

ALM. BRAND GROUP |

Skadeforsikring |

Norden |

|

DNB Group |

Livsforsikring |

Norden |

|

Fremtind Forsikring AS |

Kombinert skade og liv |

Norden |

|

Gjensidige Forsikring |

Kombinert skade og liv |

Norden |

|

If |

Skadeforsikring |

Norden |

|

KLP Group |

Livsforsikring |

Norden |

|

Nordea |

Livsforsikring |

Norden |

|

OP Financial Group |

Kombinert skade og liv |

Norden |

|

PROTECTOR FORSIKRING |

Skadeforsikring |

Norden |

|

SpareBank 1 Group AS |

Kombinert skade og liv |

Norden |

|

Storebrand ASA |

Kombinert skade og liv |

Norden |

|

SEB |

Skadeforsikring |

Norden |

|

The Talanx Group |

Kombinert skade og liv |

Norden |

|

Topdanmark |

Skadeforsikring |

Norden |

|

Tryg A/S |

Skadeforsikring |

Norden |

|

Selskapene i den internasjonale undersøkelsen |

Bransje |

Region |

|

Absa Group Limited |

Bankforsikring |

Africa |

|

Admiral Group |

Skadeforsikring |

Europe |

|

Aegon |

Kombinert skade og liv |

Europe |

|

Allianz |

Kombinert skade og liv |

Europe |

|

ASR Nederland |

Kombinert skade og liv |

Europe |

|

Assicurazioni Generali |

Kombinert skade og liv |

Europe |

|

Aviva |

Kombinert skade og liv |

Europe |

|

AXA |

Kombinert skade og liv |

Europe |

|

Baloise Holding |

Kombinert skade og liv |

Europe |

|

Banco Bradesco |

Bankforsikring |

America |

|

BNP Paribas |

Bankforsikring |

Europe |

|

CaixaBank |

Bankforsikring |

Europe |

|

Grupo Catalana Occidente |

Skadeforsikring |

Europe |

|

CNP Assurances |

Kombinert skade og liv |

Europe |

|

Coface |

Skadeforsikring |

Europe |

|

Credit Agricole |

Bankforsikring |

Europe |

|

Desjardins Group |

Bankforsikring |

America |

|

Direct Line Insurance Group |

Skadeforsikring |

Europe |

|

Discovery Limited (HY report) |

Kombinert skade og liv |

Africa |

|

Deutsche Zentral-Genossenschaftsbank (DZ Bank) |

Bankforsikring |

Europe |

|

Fairfax Financial Holdings Limited |

Skadeforsikring |

America |

|

Gjensidige Forsikring |

Kombinert skade og liv |

Europe |

|

Great Eastern |

Liv og Helse |

America |

|

Great West Life |

Liv og Helse |

America |

|

Hannover Ruck (Hannover Re) |

Gjenforsikring |

Europe |

|

Helia |

Skadeforsikring |

ASPAC |

|

Hiscox |

Skadeforsikring |

America |

|

HSBC |

Bankforsikring |

Europe |

|

iA Financial Corporation |

Kombinert skade og liv |

America |

|

Insurance Australia Group Limited (HY report) |

Skadeforsikring |

ASPAC |

|

Intact Financial |

Skadeforsikring |

America |

|

KBC Group |

Bankforsikring |

Europe |

|

Lancashire |

Skadeforsikring |

America |

|

Legal and General |

Liv og Helse |

Europe |

|

Lloyds Banking Group |

Bankforsikring |

Europe |

|

M&G |

Liv og Helse |

Europe |

|

Manulife Financial |

Liv og Helse |

America |

|

Mapfre SA |

Kombinert skade og liv |

Europe |

|

Münchener Rückversicherungs-Gesellschaft (Munich Re) |

Gjenforsikring |

Europe |

|

NN Group |

Kombinert skade og liv |

Africa |

|

OUTsurance Insurance Company (HY report) |

Kombinert skade og liv |

Europe |

|

Phoenix group Holdings Plc |

Liv og Helse |

ASPAC |

|

PICC Property and Casualty Company Limited |

Skadeforsikring |

ASPAC |

|

Ping An Insurance (Group) Company of China |

Kombinert skade og liv |

Europe |

|

Prudential |

Liv og Helse |

ASPAC |

|

QBE Insurance Group |

Kombinert skade og liv |

Europe |

|

Sampo |

Kombinert skade og liv |

Europe |

|

Sanlam Limited |

Kombinert skade og liv |

Africa |

|

SCOR |

Kombinert skade og liv |

Europe |

|

Storebrand |

Gjenforsikring |

Europe |

|

Suncorp Group Limited (HY report) |

Kombinert skade og liv |

ASPAC |

|

SunLife Financial |

Bankforsikring |

America |

|

Talanx |

Liv og Helse |

Europe |

|

Tryg |

Kombinert skade og liv |

Europe |

|

Unipol Gruppo |

Skadeforsikring |

Europe |

|

Wüstenrot & Württembergische (W&W) |

Kombinert skade og liv |

Europe |

|

Zurich Insurance Group |

Bankforsikring |

Europe |