Innledning

Som en del av tariffoppgjøret i 2018 ble Næringslivets Hovedorganisasjon (NHO) og Landsorganisasjonen i Norge (LO) enige om å gjennomføre en utredning av en reformert ordning for avtalefestet pensjon (AFP) i privat sektor.

Utredningen ble lagt fram i mai, og viser at det er mulig å legge om til en modell med egenskaper som beskrevet i protokollen fra oppgjøret, men det er fortsatt uavklart hvordan finansieringen skal løses. Partene står langt fra hverandre når det gjelder økonomi og fordeling av ansvar for framtidig bærekraft, og staten har presisert at de ikke vil øke sitt bidrag.

Et viktig mål med en ny modell er at den skal være mer rettferdig og forutsigbar. En omlegging som skissert vil bidra til et bedre samsvar mellom tid i AFP bedrift og framtidig pensjon, noe som gjør at ordningen også vil være verdifull for de som jobber i AFP-bedrift mens de er unge. Videre vil den "tette hull" som i dag gjør at man kan miste muligheten til AFP hvis man for eksempel må slutte i jobben like før fylte 62 år. På lang sikt vil en slik omlegging kunne medføre at rundt tre ganger så mange vil få AFP.

En ny modell vil også bidra til større mobilitet blant eldre arbeidstakere og støtte opp under at flere står lenger i jobb. Arbeidstakerne kan bytte jobb og sektor uten å være redd for å miste all AFP.

Siden de økonomiske forholdene rundt skissen til reformert AFP-modell ikke er landet har utredningen foretatt beregninger på ytterpunktene – hva blir ytelsene hvis premienivået skal holdes uendret og hva blir premien hvis dagens opptjeningssats videreføres. Det er også lagt til grunn at de juridiske forpliktelsene i ordningen skal fullfonderes på sikt, og det er i beregningene lagt inn at dette skal skje i 2043.

NHO er opptatt av at alle skal ha en god pensjon å leve av, både fra folketrygden og arbeidsgiver. Samtidig må vi sikre arbeidsplasser, norske bedrifters eksportmuligheter og konkurransekraften, derfor må kostnadsnivået til bedriftene holdes nede. Hvis kostnadene til AFP blir for høye kan det føre til at bedrifter ikke ønsker å organisere seg, noe som vil være et resultat stikk i strid med et viktig mål for reformert AFP, nemlig en ordning som skal bygge opp under det organiserte arbeidslivet.

Både LO og NHO har egne merknader i rapporten.

Mye av teksten i denne artikkelen er basert på kortversjonen av utredningen.

Om dagens AFP i privat sektor

AFP er en tariffbasert pensjonsordning for ansatte i privat sektor. Det finnes også en AFP-ordning for ansatte i offentlig sektor.

Figur 1 gir en oversikt over utviklingen av privat AFP.

Den opprinnelige avtalen om AFP fra 1988 var en tidligpensjonsordning som kom til utbetaling i årene før mottak av folketrygdens alderspensjon. Formålet med den opprinnelige AFP-ordningen var å gi slitne arbeidstakere mulighet til å trappe ned. For å få opprinnelig AFP måtte man slutte i arbeid, alternativt ble ytelsen avkortet forholdsvis hvis man gikk ned til redusert stilling.

Som en del av pensjonsreformen ble AFP tilpasset ny alderspensjon i folketrygden, og vi fikk dagens AFP. Avtalen om en ny AFP i privat sektor ble inngått mellom LO og NHO i tariffoppgjøret i 2008, og innført i 2011.

Fra å være en tidligpensjonsordning som ga ytelser i alderen 62 til 67 år, ble AFP en ordning med livsvarige utbetalinger som kom i tillegg til alderspensjon fra folketrygden. Den enkelte kan selv velge å jobbe ved siden av uten at dette medfører avkortning av pensjonen. Det var en forutsetning at ny (dagens) AFP skulle støtte opp om målsettingene i pensjonsreformen, og framfor alt at det skulle lønne seg å arbeide.

AFP-ordningen har hele tiden vært en kvalifiseringsordning. Arbeidstaker må oppfylle gitte vilkår på uttakstidspunktet for å ha rett til ytelsen. Det detaljerte regelverket bidrar til at det kan være vanskelig å vite om man vil komme til å fylle vilkårene eller ikke. Viktige krav i dag er blant annet ansettelse i AFP-bedrift minst 7 av de siste 9 årene før fylte 62 år, og ulike krav til de siste tre årene før uttaksdato.

Konsekvensene av å ikke oppfylle vilkårene er at retten til AFP bortfaller helt. Fyller man derimot kravene til AFP får man en ytelse som er beregnet på all inntekt til og med 61 år, uavhengig av hvor man har jobbet.

Tilsluttede bedrifter betaler inn premie til AFP-ordningen tilsvarende 2,5 prosent av den ansattes lønn mellom 1 og 7,1 G (1 G er pr 1. mai 2021 106 399 kroner) til og med det året arbeidstakeren fyller 61 år. Innbetalt premie, vil sammen med fondets avkastning, brukes til å betale løpende AFP-ytelser, til å bygge opp et fond som bidrar til å sikre framtidige forpliktelser, og til å dekke utgifter til administrasjon av ordningen. De omfattede bedriftene skal dekke to tredeler av samlet AFP-ytelse, mens statens bidrag er en utbetaling til AFP-pensjonisten tilsvarende en tredjedel. I tillegg dekker staten et kompensasjonstillegg.

AFP vil for mange være en viktig del av en samlet pensjon. Folketrygden danner grunnsikringen, mens tjenestepensjon og eventuell AFP kommer som tillegg til denne. Figur 2 gir en illustrasjon av AFP som en del av den samlede pensjonsutbetalingen.

Figur 2. Skissen er med utgangsp unkt i lønn rundt 4,5 G, født 1963 jobber fra 25 år til 67 år. Tjenestepensjonen er innskuddspensjon med 2 pst. sparing for lønn over 1 G (tilsvarer nivå på obligatorisk tjenestepensjon - OTP),2 pst. avkastning og utbetaling over 10 år.

Ordningens vedtekter og mer informasjon om ordningen kan finnes på https://www.afp.no

Erfaringer med dagens AFP – partenes felles evaluering i 2017

Det ble i oppgjøret 2008 avtalt at ordningen skulle evalueres innen utgangen av 2017. Evalueringen viste at de fleste av hovedmålene med reformen er oppfylt, men også at det er noen utfordringer med dagens ordning.

Hovedutfordringene kan oppsummeres slik:

- Manglende forutsigbarhet - kan oppleves urettferdig. Komplisert regelverk.

- Ytelsen har ikke direkte sammenheng med tid i AFP-bedrift.

- Systemet medfører at noen mister ytelsen selv etter mange år i en AFP-bedrift.

- Yngre verdsetter ofte AFP lavt (kun årene etter 53 år som teller med i kravene).

- Usikkerheten knyttet til om man vil fylle kravene gjør det vanskelig å hensynta AFP i pensjonsplanen.

- Støtter ikke godt nok opp under det organiserte arbeidslivet. Årsak til at bedrifter ikke organiserer seg. Ikke sammenheng mellom hva bedriften betaler, og hva de ansatte får.

- Bidrar ikke til et mobilt arbeidsliv. Eldre ansatte med AFP vil ikke bytte til en bedrift som ikke har AFP, i frykt for å miste pensjonen. Tilsvarende vil ansatte i offentlig sektor som skifter til privat sektor etter fylte 55 år ikke få AFP, og dermed kvie seg for slikt jobbskifte.

- Risiko knyttet til framtidig bærekraft.

Tariffoppgjøret i 2018

Erfaringer fra evalueringen av AFP ga en erkjennelse av at det kan være et behov for å endre ordningen.

I tariffoppgjøret 2018 ble det avtalt en felles utredning om en reformert AFP. Som ramme for utredningen ble det sagt at en ny ordning skal være en kvalifiseringsordning, samt at utredningen skal vurdere om kvalifiseringsordningen på sikt kan erstattes med en opptjeningsordning.

Protokollen definerer videre felles mål med en ny ordning som (bl.a.)

- bedre samsvar mellom tid i AFP-bedrift og hva man får utbetalt i pensjon

- full opptjening i ordningen skal gi en ytelse på linje med dagens nivå

- en økonomisk kostnad for bedriftene på samme nivå som i dag

- være mer rettferdig og forutsigbar for både arbeidstakere og arbeidsgivere

- bidra til høy organisasjonsgrad

videre omtaler protokollen en ny ordnings økonomiske bærekraft som følgende:

… Partene er derfor enige om å øke fonderingsgraden i ordningen samt avtale et regelverk som kan skjerme ordningen mot risiko. Dette må ivaretas gjennom en kombinasjon av fondering og risikoregulering. Dette er et felles ansvar.

I statsministerens brev til riksmekleren den 8. april 2018 ble det presisert:

… Videre betinger bistand fra regjeringen at arbeidet skal legge til grunn at statens økonomiske bidrag begrenses til det som med realistiske forutsetninger følger av en videreføring av dagens ordning.

Partene mottok senere (oktober 2020) et brev fra statsråden der det er forutsatt at partene kommer til enighet om en utforming av en reformert AFP som sikrer et bærekraftig forhold mellom premie og ytelse og etablerer en plan for opptrapping av fondsgraden i ordningen som sikrer fondering av de juridiske forpliktelsene. Det vises i brevet videre til at etablering av en risikoregulerende mekanisme som knytter premiens og ytelsens størrelse til ordningens forventede inntekter og utgifter, vurderes å gi grunnlag for å tillate en lengre tidshorisont for oppbygging av fondet, enn dersom det ikke etableres en slik mekanisme.

Skisse til reformert AFP

AFP er en tariffbasert pensjonsordning, og både dagens utforming og skissen til en mulig reformert AFP har egenskaper videreført fra tidligere ordning.

Å gå fra en pensjonsordning til en ny modell er krevende. Man skal finne en ny modell med gode egenskaper som er tilpasset framtiden, samtidig må overgangen fra ett årskull til neste ikke blir for stor. Det var derfor nødvendig å foreslå både en framtidig AFP-modell (AFP2) og en overgangsmodell (AFP1). Behovet for overgangsmodell er også begrunnet i at det ikke er tilstrekkelig detaljerte inntektsdata lenger tilbake enn til 2015.

Dagens AFP er en pay-as-you-go ordning, der ordningens fond sammen med arbeidsgivernes erkjente plikt til fortsatt premiebetaling etter avtalenes eventuelle opphør skal gi tilstrekkelig sikkerhet for dekning av arbeidsgivernes forventede framtidige forpliktelser. Dette sammen med det faktum at ordningen er, og fortsatt skal være, en kvalifiseringsordning har også satt rammer for utforming av en mulig reformert AFP. Videre er det en sentral forutsetning at ordningen ikke skal medføre krav om balanseføring av framtidige forpliktelser.

Partenes felles mål for en framtidig AFP framgår som nevnt av protokollen fra tariffoppgjøret 2018, og disse dannet rammen for utredningen.

Sentrale mål er at AFP-ordningen skal bli mer rettferdig og forutsigbar, og oppleves som attraktiv både for flere arbeidsgivere og flere arbeidstakere. Det er derfor enighet om at en reformert AFP-ytelse skal kobles til tid ansatt i AFP-bedrift, slik at AFP-ytelsen blir et resultat av arbeidsinnsats i AFP-bedrifter gjennom hele yrkeskarrieren, og ikke som i dag bare knyttet til ansettelse noen få år før pensjonsalder. Risikoen for uforskyldt å falle ut av ordningen, selv etter mange år i AFP-bedrift vil bli betydelig redusert. Dette kan bidra til å sikre oppslutningen om AFP framover gjennom høyere organisasjonsgrad både på arbeidsgiver- og arbeidstakersiden.

En viktig målsetting for en reformert AFP-ordning er også at den skal støtte opp under pensjonsreformen ved at det skal lønne seg å være i arbeid, at den skal fungere godt som en del av et helhetlig pensjonssystem og bidra til å fremme mobilitet.

Dersom AFP-ordningen i offentlig sektor legges om på tilsvarende måte som skissert for privat sektor vil dette kunne bidra til ytterligere å styrke helheten i pensjonssystemet og fremme mobilitet på tvers av sektorene i den organiserte delen av arbeidsmarkedet.

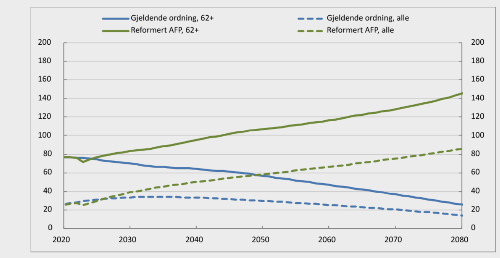

I 2019 var det om lag 85 600 som fikk utbetalt AFP, og om lag 835 000 arbeidstakere som var omfattet av ordningen i privat sektor. En omlegging av modell som skissert i utredningen vil kunne medføre at det på lang sikt vil være en nær tre ganger så høy andel av alle alderspensjonister som får privat AFP, sammenliknet med i dag.

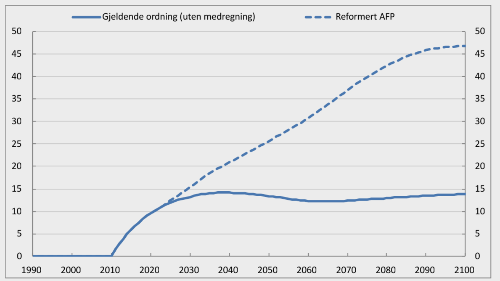

Figur 3. Andel av alle alderspensjonister med gjeldende og reformert AFP.1 Framskrevet 2023–2100. Prosent

1 Eventuelle krav til minstetid i ordningen er ikke hensyntatt. Andelen med AFP-ytelse er beregnet med utgangspunkt i alle alderspensjonister, inkludert utenlandsboende. Andelen vil være noe høyere, og antallet noe lavere, dersom en begrenser populasjonen til personer som har en viss botid i Norge, enten ved langvarig arbeid i Norge før utvandring, eller ved et noe kortere arbeidsliv i Norge i kombinasjon med bosatthet etter pensjonering.

Kilde: Utredningen / Statistisk sentralbyrå

Dette er en konsekvens av at all opptjening i AFP-bedrift uansett på hvilket tidspunkt i yrkeskarrieren den har funnet sted beholdes i den reformerte AFP-ordningen, og av at det ikke vil stilles andre vilkår enn ikke-uførhet ved og etter 62 år for å kunne ta ut AFP. I tillegg har utredningen sett på alternativ der det innføres minstekrav til samlet tid i ordningen (eller minstekrav til opptjening). Innføring av minstekrav til tid i ordningen vil redusere andelen noe, avhengig av kriteriene som velges.

Nærmere om skissen til modell

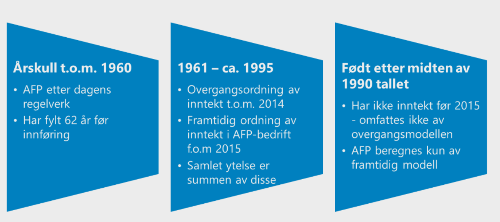

Skissen til modell består av en overgangsordning (AFP1) og en framtidig ordning (AFP2).

Det er i utredningen tatt utgangspunkt i at en reformert AFP kan innføres fra 2023, for årskull født i 1961 og senere, mens årskull født i 1960 og tidligere blir værende i den gjeldende ordningen.

Skissen legger til grunn at opptjeningsgrunnlaget i framtidig AFP skal være AFP-inntekt, det vil si lønnsinntekt fra ansettelsesforhold i AFP-bedrift, med enkelte tillegg direkte knyttet til arbeid i AFP-bedrift. Før 2015 finnes ikke tilstrekkelig pålitelig informasjon om lønnsgrunnlaget i AFP-tilknyttede bedrifter, derfor må opptjening før dette baseres på dagens opptjeningsgrunnlag (folketrygdens beregningsgrunnlag), kombinert med informasjon om AFP-tilknytning fra og med 2015. For å håndtere dette lages det derfor en egen overgangsordning for opptjening før 2015. Samlet AFP-ytelse vil bestå av summen av AFP1 og AFP2.

Utformingen av overgangsordningens vekt vil bidra til at nivået på ytelsen fra ett årskull til neste ikke vil innebære for plutselige endringer.

Overgangsordningen vil utgjøre mye av samlet AFP for de eldste årskullene. For en person som er født i 1961, og startet i jobb som 22 åring, vil 80 prosent av inntektsårene være knyttet til tiden før 2015 og beregning etter AFP1, mens 20 prosent av inntektsårene inngår i grunnlaget for beregning av AFP2.

Videre vil en overgangsordning leve lenge. Den skal gi livsvarige ytelser til de som har hatt inntekt før 2015, kanskje helt til rundt 2090. For årskull født etter midten av 1990-tallet vil det for de fleste kun være framtidig AFP modell som gjelder, da få vil ha hatt inntekt før 2015.

Skissen i figur 4 illustrerer hvilke årskull som vil omfattes av de ulike modellene gitt innføring i 2023.

Figur 4 Skisse til reformert AFP for ulike årskull

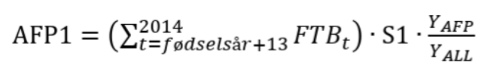

Overgangsordningen AFP1 vil være beregnet ut fra folketrygdens beregningsgrunnlag (FTB) i alle år t til og med 2014, multiplisert med en sats S1, samt forholdet mellom tiden (antall måneder) en har vært ansatt i AFP-bedrift fra og med 2015 (YAFP) og tiden (antall måneder) en maksimalt kunne ha vært ansatt i AFP-bedrift etter dette tidspunktet og fram til og med fylte 61 år (YALL).

I folketrygdens beregningsgrunnlag inngår, i tillegg til arbeidsinntekt både i og utenfor AFP-bedrift, annen arbeidsinntekt (inkludert næringsinntekt), pensjonsgivende trygdeytelser, herunder sykepenger, foreldrepenger, arbeidsavklaringspenger og dagpenger, og pensjonsopptjening for førstegangstjeneste og omsorgsarbeid. Det er lagt til grunn at AFP1 skal tjenes opp som i dagens AFP, det vil si som en andel av en årlig pensjonsytelse hvert år.

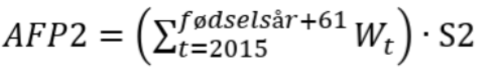

Den framtidige ordningen AFP2 vil være basert på inntekt (med enkelte tillegg) i AFP-bedrift (W) i alle år t fra og med 2015, multiplisert med en sats S2. AFP2 vil tjenes opp som en andel av lønn hvert år og akkumuleres i en pensjonsbeholdning.

Reformert AFP skal fortsatt være en kvalifiseringsordning. AFP-ytelsen vil tjenes opp gradvis gjennom yrkeskarrieren, men vil ikke utgjøre en rettighet for den enkelte før tidligst ved 62 år, og forutsatt at en fyller fastsatte kvalifiseringskrav.

Når det gjelder kvalifiseringskrav for både AFP1 og AFP2 vil det ikke stilles andre vilkår enn ikke-uførhet ved og etter 62 år for å kunne ta ut AFP. I tillegg har utredningen sett på alternativ med minstekrav til samlet tid eller opptjening for å få utbetalt en ytelse.

Ordene opptjening/tjenes opp må med andre ord ikke leses bokstavelig som opptjening av en rettighet.

Blant øvrige forutsetninger i skissen kan nevnes:

- AFP beregnes med utgangspunkt i inntekt / beregningsgrunnlaget mellom 0 og 7,1 G i alderen 13–61 år

- Reguleres årlig med henholdsvis lønnsvekst i opptjeningstiden og lønnsvekst fratrukket 0,75 prosent i utbetalingstiden

- AFP-ytelsen levealdersjusteres og justeres for fleksibelt uttak. Levealdersjustering og justering for fleksibelt uttak gjennomføres med folketrygdens forholdstall for AFP1 og med folketrygdens delingstall for AFP2.

- Ett-nivå-uttak (dagens AFP har to-nivåuttak der ytelsen i alderen 62–66 år høyere enn den livsvarige ytelsen fra 67 år, men utformet slik at uttakstidspunktet ikke påvirker samlet utbetalt pensjon over livsløpet.)

- Premien utgjør en prosentandel av lønnsinntekt mellom 1 og 7,1 G

Det er i utredningen lagt til grunn en innføring av reformert AFP i 2023 – men endelig tidspunkt vil avhenge av enighet og nødvendig tid for implementering.

Overgangsordning på ytelsesform kan i en endelig versjon eventuelt velges gjort om til beholdningsform.

Beregninger – økonomi

Siden protokollens formuleringer om økonomi ikke går i hop, er det i rapporten regnet på ytterpunktene. Beregninger av modellen rendyrker derfor målene i protokollen med sikte på å synliggjøre konsekvensene av å

- benytte opptjeningssatser som med full opptjening i ordningen gir en ytelse på linje med dagens nivå

- holde bedriftenes økonomiske kostnad til ordningen på samme nivå som i dag

Videre forutsetter beregningene full fondering av forpliktelsene i 2043. Dagens ordning har et bufferfond uten krav til fullfondering.

Beregningene er gjort med en antakelse om nettorente lik 1,0 prosent.

Man finner ikke uventet at hvis premien skal være lik blir ytelsene lavere, og hvis ytelsen skal være på linje med dagens vil premien blir høyere. Krav til fonderingsgrad vil dessuten medføre at mer av premien må brukes til fondering, noe som igjen vil innebærer ytterligere lavere ytelser eller høyere premie.

Beregninger viser at hvis premienivået fortsatt skal ligge på 2,5 prosent, må satsene for ytelsen ned 36 prosent. Og hvis opptjeningssatsene skal ligge på samme nivå som i dag må premien opp 64 prosent. Dette forutsatt fullfondering av juridiske forpliktelser i 2043.

Tabell 1 oppsummerer resultater av beregninger som er gjennomført. Her inngår også beregninger som illustrerer tilfellet der utviklingen i fonderingsgrad er som i dagens ordning.

Det nederste alternativet med satser 0,314 / 5,0 har NHO i sin merknad sagt at vi oppfatter som utenfor protokollenigheten. Med disse satsene vil de som har hele sin yrkeskarriere i AFP-bedrifter få mer enn med dagens ordning.

Tabell 1 Ulike kombinasjoner av premie og opptjeningssatser i reformert AFP, gitt mål om utvikling i fonderingsgrad. Prosent

|

|

Opptjeningssatser AFP1/AFP2 |

Premie |

|

Videreføring av premie

|

0,202/2,9 |

2,5 |

|

0,272/3,9 |

2,5 |

|

|

|

|

|

Videreføring av sats

|

0,314/4,5 |

4,1 |

|

0,314/4,5 |

3,1 |

|

Videreføring av ytelsesnivå for flere

|

0,314/5,0 0,314/5,0 |

4,5 3,4 |

Forskjellene i størrelse på opptjeningssatsene for AFP1 og AFP2 skyldes at AFP1 er på ytelsesform mens AFP2 er på beholdningsform.

Kilde: Utredningen

Beregningene viser at kostnadene øker betydelig hvis man skulle videreføre dagens opptjeningssatser. Selv om ingen av de som fyller kravene til dagens AFP vil kunne få mer, og de som ikke har alle sine arbeidsår etter 2015 og før fylte 62 år i AFP-bedrift vil få mindre, oppveier ikke dette kostnaden ved at antallet mottakere vil øke betydelig over tid. Videre er det i beregningene forutsatt at statens bidrag ikke skal øke, noe som vil medføre at Fellesordningen overtar en større andel.

Det at man i beregningene av ytterpunkt også har lagt inn at man skal "tette hullene" fra første dag er også med på å øke kostnadene ved overgangsordningen.

Det kan vurderes ulike justeringer som vil dempe kostnadene, som for eksempel innføring av minstekrav til tid i ordningen, flere kvalifiseringskrav i overgangsordningen eller justering av beregningsgrunnlaget for ytelsene.

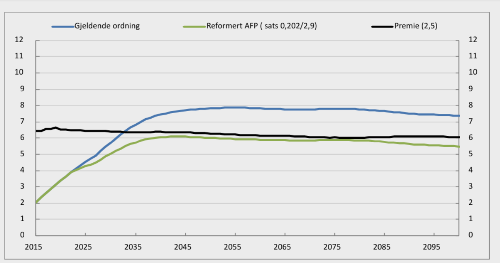

Nærmere om premienøytral omlegging

For det alternativet der premien beholdes på dagens nivå, viser beregningene at satsene for AFP1 og AFP2 må settes til henholdsvis 0,202 og 2,9 prosent, som følge av omleggingen til reformert AFP og forutsatt at fondet skal bygges opp til å dekke de juridiske forpliktelsene i 2043. Dette vil innebære en nedjustering av opptjeningssatsene med om lag 36 prosent.

Figur 5 viser anslag på Fellesordningens andel av de løpende pensjonsutbetalingene sammenholdt med de løpende premieinnbetalingene. Forutsatt satser på 0,202 prosent for AFP1 og 2,9 prosent for AFP2, viser beregninger at utgiftsnivået i reformert AFP blir vesentlig lavere enn med en videreføring av gjeldende ordning. Differansen skyldes at ytelsen i dette alternativet må reduseres for at fondet samtidig skal bygges opp til å dekke de juridiske forpliktelsene i 2043 mens premien er uendret.

Figur 5 Anslag på Fellesordningens utgifter til reformert AFP med opptjeningssats 0,202 for AFP1 og 2,9 for AFP2 sammenholdt med gjeldende ordning og innbetalinger av medlemspremie. Milliarder kroner i 2020-G1

1 Videre forutsetninger: Premie 2,5 prosent, nettorente 1 prosent, middelalternativet i SSBs befolkningsframskrivinger 2020.

Kilde: Utredningen / Statistisk sentralbyrå

Figur 6 viser AFP-fondet som andel av bedriftenes juridiske forpliktelser[1] og forventede samlede utbetalinger ("totalforpliktelser"[2]) for det tilfellet premien holdes uendret på 2,5 prosent og satsene for AFP1 og AFP2 justeres ned for å finansiere omleggingen og oppbygging av fonderingsgraden i ordning til å dekke de juridiske forpliktelsene i 2043.

Forutsatt at fonderingsgraden for de juridiske forpliktelsene i en reformert AFP skal bygges opp til hundre prosent i 2043, innebærer dette samtidig en dekningsgrad for "totalforpliktelsene" på vel 53 prosent på samme tidspunkt.

Figur 6 AFP-fondet som andel av bedriftenes juridiske forpliktelser (62+) som heltrukken linje og forventede samlede utbetalinger, inkludert personer under 62 år ("totalforpliktelser") som stiplet linje. 2020–2080. Prosent.1

1 Videre forutsetninger: Premie 2,5 prosent, nettorente 1 prosent, middelalternativet i SSBs befolkningsframskrivinger 2020. Opptjeningssats 0,202 for AFP1 og 2,9 for AFP2.

Kilde: Utredningen / Statistisk sentralbyrå

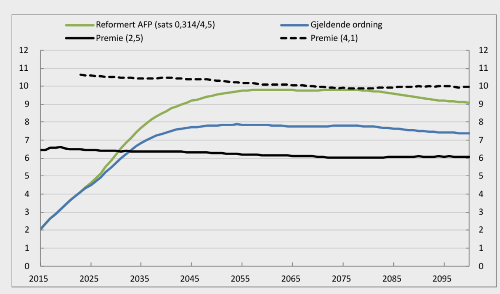

Nærmere om satsnøytral omlegging

For det alternativet der satsen i gjeldende AFP-ordning videreføres, viser beregningene at premien må settes til 4,1 prosent forutsatt at det skal bygges opp fond til å dekke de juridiske forpliktelsene innen 2043, det vil si en økning på om lag 64 prosent.

Alternativet er beregnet med en forutsetning om at statens kostnad skal være som ved en videreføring av gjeldende ordning.

Figur 7 viser anslag på Fellesordningens andel av de løpende pensjonsutbetalingene, forutsatt en videreføring av satsen i dagens AFP-ordning. Dette er sammenholdt med de løpende premieinnbetalingene, gitt dagens premiesats på 2,5 prosent fram til 2023 og en premiesats på 4,1 prosent etter dette. Premie beregnes av lønn mellom 1 og 7,1 G.

Figur 7 Anslag på Fellesordningens utgifter til reformert AFP med opptjeningssats 0,314 prosent for AFP1 og 4,5 prosent for AFP2, sammenholdt med gjeldende ordning og innbetalinger av medlemspremie. Milliarder kroner i 2020-G1

1 Videre forutsetninger: Premie 2,5 prosent til og med 2022, deretter 4,1 prosent, nettorente 1 prosent, middelalternativet i SSBs befolkningsframskrivinger 2020.

Kilde: Utredningen / Statistisk sentralbyrå

De første årene etter omleggingen vil premieinnbetalingene ligge på om lag 10,5 milliarder kroner, som er mer enn det dobbelte av de løpende utgiftene. De økte inntektene muliggjør en oppbygging av AFP-fondet som forutsatt.

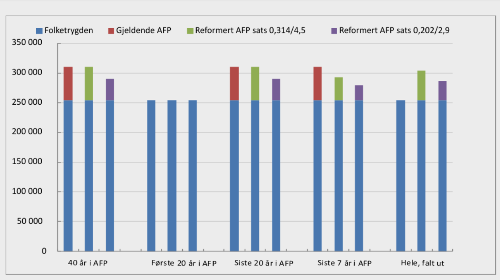

Konsekvenser for den enkelte

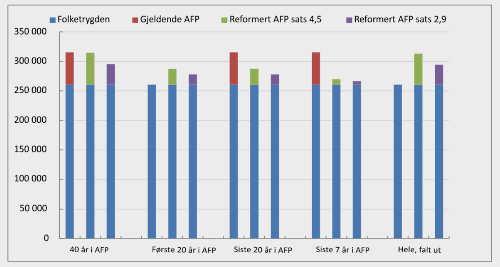

Figur 8 og 9 illustrerer effekten på ytelsesnivå av en omlegging for personer født i henholdsvis 1963 og i 1993 for ulike tidspunkt og lengder i AFP-bedrift.

Grønne søyler viser satsnøytral omlegging, mens lilla viser premienøytral omlegging.

I eksemplene er det forutsatt at en starter i arbeid ved 22 år og har jevn inntekt på 5 G i hele karrieren. Alder for avgang og pensjonering er satt til 67 år for 1963-kullet fordi 1951-kullet har median avgangsalder 65 år, og 1963-kullet må stå to år lenger for å kompensere for levealdersjusteringen for å oppnå samme pensjonsnivå. For 1993-kullet er den satt til 70 år fordi disse må stå om lag 3 år lengre i arbeid for å kompensere for effekten av levealdersjusteringen, sammenliknet med 1963-kullet.

Begge figurene viser kun ytelse fra en privat reformert AFP. Hvis offentlig AFP legges om tilsvarende vil offentlig AFP for år i offentlig sektor komme i tillegg på søylene for reformert AFP (grønn og lilla), og bidra til høyere samlet ytelse. I dag vil en person kun få AFP enten fra offentlig eller privat AFP, gitt at de respektive vilkårene fylles.

Figurene viser at en reformert AFP vil gi en ytelse med bedre samsvar med tid i AFP-bedrift, og uavhengig av om tid i AFP-bedrift er tidlig eller sent i karrieren. Ytelsen vil komme til utbetaling til mange flere.

Figur 8 pensjon i 2020-kroner etter tilknytning til AFP-bedrift med gjeldende AFP og reformert AFP med ulike satser. Årskull 19631

1 Videre forutsetninger: Pensjonering ved 67 år, fast inntekt lik 5 G og 45 opptjeningsår i folketrygden.

Kilde: Utredningen

Figur 9 viser tilsvarende årlig pensjon med dagens AFP-ordning, samt reformert AFP med ulike satser for personer født 1993. I dette eksempelet vil all inntekt komme etter 2014, og personen vil dermed ikke få noe fra overgangsordningen AFP1.

Figur 9 Årlig pensjon i 2020-kroner etter tilknytning til AFP-bedrift med gjeldende AFP, samt reformert AFP med ulike satser. Årskull 1993.1

1 Videre forutsetninger: Pensjonering ved 70 år, fast inntekt lik 5 G og 48 opptjeningsår i folketrygden.

Kilde: Utredningen

Mobilitet

Modellen til reformert AFP ventes bidra til økt mobilitet mellom sektorene. I dag er det slik at man enten får privat AFP eller offentlig AFP, og man kan ende uten AFP hvis man skifter jobb sent i livet. Dette hindrer mobilitet. Skissen til en reformert AFP kan fungere som byggeklosser hvis offentlig AFP legges om tilsvarende (fra 1963-kullet). Samlet AFP blir da summen av begge.

Også for de som bytter jobb sent i livet innen privat sektor vil omleggingen kunne bidra til bedre mobilitet. I dag vil seniorer i AFP-bedrifter søke å holde på jobben sin i AFP-bedrift, for å unngå å miste hele ytelsen. Med en omlegging vil man få en ytelse beregnet for de årene man har vært i ordningen, og utslaget av sent jobbskifte til bedrift som ikke har AFP blir begrenset.

Kjønn og utdannelse

Beregninger viser at reformert AFP ikke vil endre kjønnsbalansen vesentlig hvis man ser på andel av løpende utgifter, forutsatt dagens organisasjonsmønster og oppslutning. I den grad omleggingen bidra til økt organisasjonsgrad og dette i særlig grad skjer i typisk kvinnedominerte yrker og bransjer som i dag har lav organisasjonsgrad vil den kjønnsmessige balansen bli bedret.

I en beregning med videreføring av dagens opptjeningssats, kommer alle utdanningsgrupper samlet sett bedre ut med reformert AFP enn med en videreføring av dagens ordning, mens grupper med lav utdanning (grunnskole og videregående skole) kommer relativt bedre ut enn grupper med høyere utdanning (bachelor og master).

Økonomisk bærekraft

Det er i protokollen fra 2018 lagt stor vekt på framtidig økonomisk bærekraft, jf.

… Partene er derfor enige om å øke fonderingsgraden i ordningen samt avtale et regelverk som kan skjerme ordningen mot risiko. Dette må ivaretas gjennom en kombinasjon av fondering og risikoregulering. Dette er et felles ansvar.

Usikkerhet

Det er i utredningen understreket at det er stor usikkerhet knyttet til beregningene.

I hovedalternativene forutsettes en nettorente på 1 prosent. Ulike forutsetninger om nettorente vil ha stor betydning for beregningsresultatene. Fondenes utvikling vil blant annet være svært avhengige av framtidig avkastning. Videre vil for eksempel endrede forutsetninger i befolkningsutvikling og organisasjonsgrad ha betydning.

AFP-forpliktelsene

Av AFP-tilskottsloven følger det at premien må fastsettes slik at den er tilstrekkelig til å dekke løpende utgifter og dessuten gi grunnlag for opplegg av et pensjonsfond. Videre heter det i loven at pensjonsfondet, sammen med arbeidsgivernes erkjente plikt til fortsatt premiebetaling etter avtalens eventuelle opphør, skal gi tilstrekkelig sikkerhet for dekning av arbeidsgivernes forventede framtidige forpliktelser. De juridiske forpliktelsene er begrenset til forventede framtidige pensjonsutbetalinger til arbeidstakere som er tilstått eller som antas å fylle vilkårene for AFP, herunder at arbeidstakeren er over 62 år.

Det er ikke fastsatt konkrete krav til størrelsen på fondet for dagens AFP-ordning, verken absolutt eller i forhold til forpliktelsene.

Ved arbeids- og sosialministerens brev til partene 22. oktober 2020 er det presisert at utformingen av en reformert AFP må sikre et bærekraftig forhold mellom premie og ytelse og en plan for opptrapping av fondsgraden i ordningen som sikrer fondering av ordningens juridiske forpliktelser.

Som et alternativ eller supplement til en målsetting om en viss fondsutvikling, kan en ha en målsetting om en maksimal periode med fortsatt premieinnbetaling. Verdien av den erkjente plikten, beregnet som antall år med premieinnbetaling før 100 prosent fonderingsgrad (62+) oppnås, er svært avhengig både av når en avvikling finner sted og den nettorenten som legges til grunn. Forventet antall år med fortsatt premieinnbetalinger ved avvikling av ordningen vil, under ellers like forutsetninger, være færre jo høyere fondsgraden er. Dersom det fastsettes en målsetting om at antall år med fortsatt premieinnbetaling ikke skal overstige et visst antall år for et gitt tidspunkt for avvikling, har dette direkte implikasjoner for hvor stort pensjonsfondet må være til enhver tid.

Risikoregulerende mekanismer

Det er i utredningen presentert en modell for risikoregulering i tråd med protokollen.

Fondering av en pensjonsordning er en opplagt måte å skape tillit til ordningen på. Det antas likevel at på forhånd avtalte regler om hvilke tiltak som skal iverksettes dersom det inntreffer hendelser som setter finansieringsgrunnlaget for ordningen under press også vil kunne bidra til å øke tilliten til en ordning.

Hendelser som vil kunne medføre behov for tiltak er for eksempel svikt i oppslutningen om ordningen, eller hvis en får en vedvarende lavkonjunktur. Sentrale problemstillinger er hva som skal utløse handlinger eller justeringer, hvor detaljert tiltak må beskrives for de skal bidra til å skape den nødvendige tilliten til pensjonsordningens bæreevne, og hvor stor grad av automatikk det bør være for å skape tillit til at nødvendige tiltak faktisk vil iverksettes. Videre om justeringene skal skje på ytelsen og/eller premien.

Balanseringsmekanismen som er beskrevet er et risikoregulerende instrument som kan tre inn for å håndtere avvik fra en fastsatt opptrappingsplan for fonderingsgraden. Etableringen av en mekanisme som knytter premiens og ytelsens størrelse til ordningens forventede inntekter og utgifter forventes generelt å kunne gi økt oppslutning om AFP-ordningen ved at den bidrar til økt sikkerhet for at framtidige forpliktelser kan innfris.

Etablering av en forpliktende balanseringsmekanisme gir også grunnlag for å tillate en lengre tidshorisont for oppbygging av fondet, enn dersom det ikke etableres en slik mekanisme, jf. arbeids- og sosialministerens brev til partene 22. oktober 2020.

Balanseringsmekanismen er illustrert med et mål om at det skal bygges opp fond til å dekke 100 prosent av de juridiske forpliktelsene innen et gitt år. Det legges til grunn at det må være en målsetting at balanseringsmekanismen sjelden eller aldri skal utløses.

Mekanismen virker slik at dersom fonderingsgraden kommer under en definert nedre korridorgrense, skal det foretas justeringer i premien og/eller i ytelsen, med sikte på å komme tilbake til nedre grense i korridoren, alternativt tilbake til opptrappingsplanens hovedbane, i løpet av et visst antall år (siktlengden). Hvis fall i fonderingsgrad med påfølgende igangsettelse av justeringer etterfølges av en positiv utvikling, forutsetter mekanismen at justeringene helt eller delvis kan reverseres. Perioden med justeringer pågår inntil premienivå og ytelsesnivå er tilbake til det de ville vært uten justeringer.

NHO har i sin merknad i utredningen skrevet:

Med en mer rettferdig og forutsigbar ordning vil flere kunne legge en framtidig AFP-ytelse til grunn for sine pensjoneringsplaner og øvrige sparebeslutninger. Da er det helt grunnleggende at ordningen faktisk er økonomisk i stand til å innfri sine forpliktelser.

…

Utredningens beregninger legger til grunn fullfondering av de juridiske forpliktelsene i 2043. NHO støtter ambisjonen om en slik fullfondering. I tråd med protokollen belyser utredningen en modell for risikoregulering med mekanismer som kan håndtere eventuelle avvik fra den ønskede fonderingsbanen. En slik risikoregulerende mekanisme vil fungere som en avtalt del av en reformert AFP. Før en reformert modell kan vedtas må partene enes om risikoregulerende mekanismer som en integrert del av en helhetlig modell, med likedelt økonomisk ansvar for eventuelle tiltak etter forhåndsdefinerte, automatiske kriterier. Bare slik kan bærekraften og tilliten til ordningen sikres. Med slike mekanismer på plass kan dessuten tidspunktet for fullfondering trolig skyves noe ut i tid, noe som også vil redusere gapet mellom de to ytterpunktene i rapporten.

Uten at slike risikoregulerende mekanismer er avtalt som en integrert del av reformert AFP, kan ikke NHO anbefale sine medlemmer å gi sin tilslutning til en omlegging.

Hva skjer nå?

Teksten i dette kapittelet er NHOs utgangspunkt.

Utredningen av en mulig reformert AFP-modell i privat sektor beskriver en modell som er mer fornuftig enn den vi har i dag. Rapporten viser hvilket handlingsrom vi har, men partene står langt fra hverandre når det gjelder økonomi og risikofordeling. Skal en omlegging la seg gjennomføre må begge parter være villige til å strekke seg. Hvis betydelig flere arbeidstakere skal få privat AFP, kan ikke alle få like mye som i dag uten at det vil bli svært dyrt for bedriftene. Det er derfor ikke mulig å finne en løsning uten at det samtidig skjer en omfordeling.

NHO er opptatt av at alle skal ha en god pensjon å leve av, både fra folketrygden og arbeidsgiver. Samtidig må vi sikre arbeidsplasser, norske bedrifters eksportmuligheter og konkurransekraften, derfor må kostnadsnivået i bedriftene holdes nede. Hvis kostnadene for bedriftene blir for høye kan det sette arbeidsplasser i fare.

Økte kostnader til AFP kan også føre til at bedrifter ikke ønsker å organisere seg fordi det blir for dyrt, og forskjellen til bedrifter som ikke er organisert blir for stor. Dette er stikk i strid med et viktig mål for reformert AFP, nemlig en ordning som skal bygge opp under det organiserte arbeidslivet.

Det er ventet at spørsmålet om reformert AFP kan bli en del av tariffoppgjøret i 2022. NHO har p.t. ikke utformet vår posisjon, men vil jobbe med dette framover. NHOs forhandlingsfullmakt for oppgjøret 2022 vil bli behandlet i vårt representantskap mars 2022.

Link til utredningen:

Kortversjon: https://www.nho.no/siteassets/arbeidsliv/utredning-av-en-mulig-reformert-afp-ordning-i-privat-sektor-kortversjon.pdf

Mer informasjon om dagens AFP: www.afp.no

[1] De juridiske forpliktelsene er begrenset til forventede framtidige pensjonsutbetalinger til arbeidstakere som er tilstått eller som antas å fylle vilkårene for AFP, herunder at arbeidstakeren er over 62 år.

[2] "Totalforpliktelser" er summen av de juridiske forpliktelsene og de forventede framtidige utbetalingene til de som er under 62 år (disse siste har ordningen ingen forpliktelse for)