Hur det fungerar och varför försäkringsbolagen måste förbereda sig redan nu

Inom EU pågår arbetet med att ta fram det kommande, riskbaserade, solvensregelverket Solvens 2, som förväntas träda i kraft 2010. Kärnan i ett riskbaserat solvenssystem är att verksamhetens risk mäts, och att solvenskapitalet står i direkt relation till försäkringsbolagets risknivå. Inom systemet kommer man att tillåta interna riskklassificeringsmodeller. Dessa kan fånga det unika i varje bolags verksamhet, effektivisera riskhanteringen och göra att effekten av optimal återförsäkring tillgodoräknas och eventuellt minska solvenskravet. För att finna den optimala risköverföringsstrategin bör försäkringsbolaget sträva mot samordnad riskhantering på ledningsnivå.

Ett viktigt steg på vägen mot Solvens 2 för de nordiska försäkringsbolagen är ’Quantitative Impact Study 3’ (QIS 3), som kommer pågå under perioden april till juni 2007. De försäkringsbolag som deltar i QIS 3 påverkar den slutliga utformningen och kalibreringen av standardmodellen, och skaffar sig samtidigt god intern förståelse för det framtida solvenssystemets utformning. En stor nordisk uppslutning förbättrar möjligheten att Solvens 2 kommer att passa nordisk försäkringsverksamhet.

Riskbaserad solvensmodell

Försäkringsverksamhet syftar till att utjämna risker för försäkringstagare och möjliggöra ekonomisk samhällsutveckling genom den stabilitet verksamheten skapar. Både skadeutfall bland de försäkrade och utvecklingen på världens finansiella marknader, där bolagens tillgångar är investerade, är okända på förhand. Därför är det naturligt att resultatet för försäkringsbolagen som ansvarar för denna riskutjämning kan variera kraftigt från år till år.

De europeiska tillsynsmyndigheternas uppgift är att skydda försäkringstagarna, genom att säkerställa att försäkringsbolagen är kapabla att helt och hållet ersätta skadekostnader och betala ut pensioner. Tillsynsmyndigheterna kräver därför att försäkringsbolagen håller en ekonomisk marginal för att möta exceptionella händelser. Genom en solvensdeklaration visar försäkringsbolagen att tillgångarna är ”tillräckligt” mycket högre är skulderna till försäkringstagarna. Den stora frågan är dock hur stor denna marginal, solvenskapitalet (eng. Solvency Capital Requirement), bör vara och hur man ska beräkna beloppet för att med en mätbar säkerhet skydda försäkringstagarna. Det gäller att finna en balans där den önskvärda stabiliteten på försäkringsmarknaden uppnås, men utan att för stor marginal krävs. För höga solvenskrav innebär att försäkringar inom EU blir dyra, och att möjligheten till bra avkastning på pensionsförsäkringar minskar.

Ekonomisk balansräkning – utgångspunkten för framtida solvenssystem

För närvarande arbetar försäkringsbolagen inom EU med solvensregler (Solvens 1) vilka inte är väl anpassade till modern försäkringsverksamhet. Målsättningen med Solvens 2 är ett solvensregelverk där försäkringsbolagen håller solvenskapital i direkt relation till sin faktiska riskprofil. Det första steget i en sådan analys är att studera risknivån i bolagets ekonomiska balansräkning, som innehåller en sammanställning över aktuella marknadsvärden på tillgångar och skulder. Tillgångarnas marknadsvärden kan avläsas på de finansiella marknaderna, medan marknadsvärden för exempelvis försäkringstekniska avsättningar, som inte köps och säljs i någon större omfattning, ibland måste beräknas med en approximativ metod.

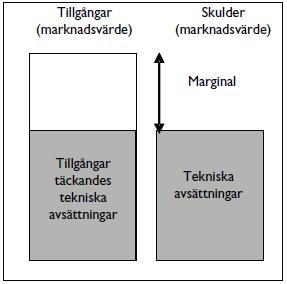

Figur 1 visar en ekonomisk balansräkning i början på ett år. Eftersom marknadsvärdet på tillgångarna i början på året överstiger marknadsvärdet på skulderna till försäkringstagarna är bolaget vid detta tillfälle solvent och kapabelt att möta sina åtaganden mot försäkringstagarna. Förändrade marknadsvärden på tillgångarna, likväl som ett positivt eller negativt avvecklingsresultat bland skulderna, samt en ogynnsam utveckling för kommande försäkringsavtal kan dock förändra denna balans. Målet med en riskbaserad solvensmodell är att bestämma vilken marginal som krävs i början av året för att bolaget med stor sannolikhet skall vara solvent under hela det kommande året.

Figur 1: Ekonomisk balansräkning

Solvenskrav – en enkel modell

I en mycket förenklad och orealistisk modell skulle vi kunna anta att bolagets alla tillgångar är investerade i en aktieportfölj. Vi bortser från nya försäkringsavtal, och antar att marknadsvärdet på skulderna (huvudsakligen avsättning för utestående skador inom skadeförsäkring och försäkringsteknisk avsättning för pensionsutbetalningar inom livförsäkring) är helt korrekt beräknat och utan osäkerhet. Därmed antas att skadereglerare och aktuarier tillsammans redan från början har gjort en helt korrekt bedömning av den slutliga skadekostnaden och att denna skadekostnad inte påverkas av effekter på de finansiella marknaderna.

I situationen i Figur 1, där marknadsvärdet på tillgångarna överstiger skulderna till försäkringstagarna i början på året, är då frågan om den positiva marginalen är tillräcklig. Eftersom skulderna antas korrekt beräknade och utan osäkerhet är den enda riskfaktorn i balansräkningen marknadsrisken att aktieportföljen tappar i värde. För att kvantifiera hur stort solvenskapital vi behöver för att marknadsvärdet på aktietillgångarna i 199 av 200 fall under det kommande året inte skall understiga skulderna, krävs en kvalificerad analys av aktiers rörlighet. Aktieanalysen kan leda till slutsatsen att det stresstestscenario som skall användas är att en aktieportfölj faller till 60 procent av sitt nuvarande värde. Enligt denna riskbaserade solvensmodell krävs då att bolaget i början på året har aktietillgångar som även efter ett sådant aktiefall överstiger marknadsvärdet på skulderna.

Att solvenskravet blir så pass högt beror på att tillgången aktier, som bolaget har investerat alla sina tillgångar i, bedöms vara mycket riskfylld med stora värdesvängningar. Att på detta sätt lägga alla sina tillgångar i ett och samma, dessutom väldigt riskfyllda, tillgångsslag utan att skydda sitt innehav med t.ex. derivatinstrument leder i ett riskbaserat solvensregelverk till ett högt solvenskrav. Då solvensregelverk dessutom innehåller kapitaltäckningsregler, vilka sätter upp regler för vilka tillgångar som får användas till att täcka marknadsvärderade skulder respektive solvenskapital, är det dessutom möjligt att det inte är tillåtet. Med pengar på banken, eller obligationer med en duration perfekt anpassad till utbetalningen av skulderna till försäkringstagarna, skulle risken på tillgångssidan vara mycket mindre och den riskbaserade solvensmodellen resultera i ett betydligt lägre kapitalkrav, men då till priset av att möjligheten till en hög aktieavkastning försvinner. Solvenskapital i förhållande till risknivå alltså.

Solvenskrav – en mer realistisk modell

Identifiera riskkategorier

Den ekonomiska balansräkningen med fullständig kännedom över utvecklingen bland de försäkringstekniska avsättningarna, och där den enda osäkerhetsfaktorn som påverkade bolagets finansiella ställning var utvecklingen på aktiemarknaden, är naturligtvis grovt förenklad. I verkligheten finns det betydligt fler osäkerhetsfaktorer än så. Ett första steg för att bygga en mer realistisk riskbaserad solvensmodell är alltså att identifiera och kvantifiera alla relevanta riskkategorier.1

I det arbete som bedrivs av CEIOPS (de europeiska finansinspektionernas samarbetsorganisation) vid utformningen av Solvens 2 har man identifierat ett antal huvudsakliga riskkategorier: försäkringsrisker inom skadeoch livförsäkring, motparters kreditrisker, marknadsrisker, samt operativa risker. Dessa beskrivs i avsnittet om CEIOPS QIS 2- och QIS 3-modeller som följer.

Samverkan mellan riskkategorier

Det vi är ute efter när vi mäter solvenskapitalbehov är totaleffekten på ett bolags finansiella ställning, vilken i högsta grad beror på samverkan mellan olika riskkategorier. Det räcker alltså inte med att ”bara” bestämma det kapital som krävs för att fånga upp effekten av ogynnsamma utfall för varje enskild riskkategori. Vi måste dessutom göra antaganden om samspelet mellan de olika riskkategorierna, för dessa sällsynta och ogynsamma händelser.

Frågeställningen är exempelvis vilken, om någon, effekt som förväntas i de övriga riskkategorierna under det år då bolagets aktieportfölj upplever den sämsta utvecklingen på tvåhundra år. Samverkar riskkategorierna på ett sådant sätt att den negativa totaleffekten på bolagets finansiella ställning förstärks (positivt korrelerade riskkategorier), att totaleffekten blir försumbar då ogynsamma utfall i en riskkategori motsvaras av gynsamma i en annan riskkategori (negativt korrelerade), eller finns det ingen samverkaneffekt alls så att utfallen inom en riskkategori inte samvarierar med utfallet inom en annan riskkategori (okorrelerade). Man kan tänka sig att ogynnsamma utfall på aktie- och fastighetsmarknaden till stor del sammanfaller och tillsammans försämrar den ekonomiska ställningen för ett företag, men att ett försämrat ekonomiskt resultat för livslånga pensionsutbetalningar som följer av ökad livslängd till viss del vägs upp av minskade utbetalningar på dödsfallsförsäkringar. I solvensavseende är det därför bra med en väldiversifierad portfölj av lönsamma produkter.

Bruttorisk och nettorisk efter återförsäkring

Solvenskrav för försäkringsbolag beräknas med utgångspunkt från försäkringsbolagets egna nettorisk. Försäkringsbolaget kan, mot en riskpremie, föra över delar av verksamhetens risk till olika motparter. Skadeutvecklingen kan skyddas med återförsäkring, och tillgångar som aktier och utländsk valutaexponering kan skyddas finansiellt med hjälp av derivatinstrument.

Ett av de vanligaste sätten för ett försäkringsbolag att förändra sin nettorisk och anpassa sin riskprofil är att använda sig av återförsäkring. Vid återförsäkring avsäger sig försäkringsbolaget en del av försäkringspremierna till återförsäkringsbolaget, som i ett avtal med försäkringsbolaget tar på sig ansvaret för att betala en viss del av uppkomna skador.Återförsäkringen kan vara proportionell, där återförsäkringsbolaget tar en viss andel av premierna och betalar en viss andel av varje skada, icke-proportionell där återförsäkringsbolaget betalar den del av skadan som ligger inom vissa gränser, eller en kombination av dessa.

Eftersom återförsäkring minskar försäkringsbolagets förväntade nettoskadeutbetalningar minskar även det solvenskapital som behövs för riskkategorin försäkringsrisker, och återförsäkring leder alltså i ett första steg till att solvenskapitalbehovet minskar. Samtidigt som bolaget genom återförsäkring minskar sin försäkringsrisk tar det dock på sig en ny risk, den att motparten (återförsäkringsbolaget) inte kan uppfylla sina åtaganden. Därför kommer delar av den solvenskapitallindring återförsäkringen ger motsvaras av en ökning av solvenskapitalbehov från kreditriskkategorin. Storleken på solvenskapitalet från kreditriskmodulen beror på en bedömning av motparternas betalningsförmåga, och ju högre kreditvärdighet desto lägre kapitalkrav från kreditriskmodulen.

Riskbaserade solvensberäkningar metodiksammanfattning

Arbetsgången vid riskbaserad solvensberäkning kan nu sammanfattas i följande steg: (i) identifiera och kvantifiera varje separat riskkategori, (ii) mät hur riskkategorierna samverkar, (iii) bestäm möjliga ekonomiska utfall för försäkringsbolaget under det kommande året som resultat av riskkategorierna och deras samverkan, med hänsyn tagen till återförsäkring, finansiella derivatinstrument och andra risköverföringsstrategier, och (iv) väg slutligen samman detta och bestäm hur stor marginal utöver marknadsvärdet på skulderna till försäkringstagarna bolaget behöver i början på året för att risken för insolvens under det kommande året skall vara mindre än en halv procent.

Standardmodell för solvensberäkning

Under Solvens 2-regelverket är tanken att ett försäkringsbolags solvenskapital skall kunna beräknas antingen med hjälp av en så kallad standardmodell, eller med en intern modell. Beräkning med standardmodellen kommer att kräva att försäkringsbolagen rapporterar exempelvis storleken på sina avsättningar inom olika försäkringsgrenar till diskonterat verkligt värde,2 i detalj redovisar hur tillgångar är placerade, samt beskriver sin återförsäkringslösning. Dessutom kan statistik över volatiliteten i bolagets försäkringsresultat, exempelvis historisk totalkostnadsprocent, samt effekten på bolagens tillgångar och skulder som följer av vissa ogynsamma scenarier efterfrågas. Därefter kommer ett solvenskapital kunna beräknas med standardmodellen.

Standardmodellen kommer helt enkelt vara en implementering av en matematisk stokastisk modell och en approximation till en bolagsspecifik riskbaserad solvensberäkning. För att standardmodellen ska fungera för försäkringsbolag av olika storlek över hela Europa, måste naturligtvis flera förenklingar och antaganden göras. Riskkänsligheten kommer i standardmodellen till stor del att utgå från (konservativt valda) riskkänslighetsparametrar representativa för försäkringsbolag på den europeiska marknaden, eventuellt justerade med hänsyn tagen till försäkringsbolagets storlek och geografiska placering. Dessa parametrar beskriver exempelvis hur pass volatilt försäkringsresultat samt avvecklingsresultat för tekniska avsättningar är, hur stor rörlighet som kan förväntas på olika marknadstillgångar, volatiliteten i totalkostnadsprocent, nivån på en långsiktig trendförändring för dödlighet, samt korrelationen mellan olika riskkategoriers ogynsamma resultat. Dessutom kvantifieras risken för att återförsäkrare och andra motparter inte kan fullgöra sina åtaganden, och bolagets operativa risker uppskattas. Det är dock inte säkert att alla finansiella arrangemang för att värdesäkra tillgångssidan eller skuldsidan kan fångas upp i en standardmodell. Antaganden som används i den riskbaserade standardmodellen kan följaktligen vara mer eller mindre lämpliga för olika försäkringsbolag, beroende på storlek, riskprofil och hur bolaget valt att kontrollera sin risknivå.

CEIOPS QIS 2- och QIS 3-modeller

Ett första steg mot en standardmodell för Solvens 2 togs av CEIOPS med ’Quantitative Impact Study 2’ (QIS 2) som pågick bland europeiska försäkringsbolag under perioden april till juli 2006.3 Studien fokuserade på tre huvudkategorier: (i) marknadsvärdering av tillgångar och skulder, (ii) beräkning av solvenskrav med en standardmodell, och (iii) beräkning av solvenskrav med försäkringsbolagens egna interna riskklassificeringsmodeller. Utgående från QIS 2-resultatet genomför CEIOPS nödvändiga metodförändringar och kalibreringar,4 vilket kommer att resultera i en uppföljande studie, QIS 3, under perioden april till juni 2007.

I standardmodellen i QIS 2 identifieras riskkategorierna försäkringsrisker inom skadeoch livförsäkring, motparters kreditrisker, marknadsrisker, samt operativa risker. Vissa riskkategorier innehåller flera underkategorier.

Försäkringsrisker skadeförsäkring

Försäkringsriskkategorin inom skadeförsäkring delades i QIS 2 upp i underkategorierna premierisk, reservrisk och katastrofrisk. Premierisken är framåtblickande och kvantifierar risken att den premie som man tagit in för försäkringar där man nu står på risk inte är tillräcklig för att täcka de skador och omkostnader som man kommer få under försäkringarnas återstående löptid. Reservrisken är delvis tillbakablickande. Den kvantifierar risken att de avsättningar man har gjort för skador som redan har inträffat inte är tillräckliga för att täcka de framtida skadeutbetalningar och andra kostnader som dessa kommer att leda till. I QIS 2-modellen antogs små bolag ha en, relativt det förväntade värdet, större osäkerhetsfaktor för premie- och reservrisk än stora bolag. Inför QIS 3 föreslås att premierisken och reservrisken slås ihop på översta nivån till en kategori för ”normalhändelser”.5 Katastrofrisken mäter effekten på bolagets finansiella ställning efter sällsynt ogynsamma storskador som drabbar de olika försäkringsgrenarna med en återkomsttid på tvåhundra år, och stresstestar därmed till viss del bolagens återförsäkring.

Försäkringsrisker livförsäkring

Inom livförsäkring bestod försäkringsriskerna av både en tillfällig och en permanent ökning av dödligheten (negativ resultatpåverkan på riskförsäkring), en ökande livslängd (negativt för pensionsutbetalningar), samt en ökande sjuklighet. Dessutom mättes effekten av ökade kostnader och förändrad andel fribrev.

Motparters kreditrisker

Motpartsrisken mäter vad som händer med bolagets tillgångar om dess motparter inte kan fullfölja sina åtaganden. Ju bättre kreditvärdighet en motpart har, desto mindre blir kreditrisken.

Marknadsrisker

Marknadsriskkategorin mäter nettoeffekten på bolagets finansiella ställning som följer av förändringar i ränteläget (vilket påverkar både tillgångar och diskonterade skulder), en krasch på aktie- eller fastighetsmarknaden, samt förändrade valutakurser. Dessutom kommer man att ”straffa” bolag som inte diversifierar bland sina tillgångar tillräckligt mycket

Operativa risker

Operativa risker uppstår på grund av bristfälliga interna processer eller datorsystem, bedrägerier, samt på grund av den mänskliga faktorn. I QIS 2 beräknades denna risk schablonmässigt genom ett påslag motsvarande en viss andel av intjänt premie och teknisk avsättning.

Total risk sammanvägd till bolagsnivå

I QIS 2 bestämdes först och främst kapitalbehovet för varje enskild underkategori, som exempelvis reservrisk i försäkringsriskkategorin, och ränterisk i marknadsriskkategorin. Därefter aggregerades först underkategorierna bland försäkrings- och marknadsriskerna samman. I ett sista steg beräknades sedan solvenskravet på bolagsnivå, med hjälp av ett korrelationsantagande mellan försäkringsrisker, motpartsrisker, marknadsrisker och operativa risker. På det vis som korrelationer och osäkerhetsfaktorer var definierade i QIS 2, blev resultatet att små och odiversifierade bolag, med en i övrigt inom dessa försäkringsgrenar likvärdig riskprofil som ett större bolag, generellt fick ett högre solvenspåslag. Detta skulle kunna motiveras utifrån ett antagande att resultatet relativt sett kan antas variera mer för ett litet bolag än för ett stort, förutsatt att dessa tecknar samma typ av risk och har samma struktur på sin återförsäkring som ett stort försäkringsbolag. Små bolag tecknar dock oftast inte samma typ av risker som stora bolag och har dessutom ofta en

Riskbaserade solvensregelverk enligt Solvens 2-metodiken

annan form av återförsäkring, vilket innebär att antagandena som låg till grund för storlekskalibreringen i QIS 2 inte behöver vara uppfyllda.

Riskkategoriers relativa bidrag till solvenskravet i QIS 2

Ur CEIOPS QIS 2-rapport framgår att bidraget till det totala solvenskravet från respektive riskkategori varierar stort mellan livbolag och skadeförsäkringsbolag, men även mellan länder.6 Till viss del kan detta föras tillbaka till att instruktionerna i QIS 2 tolkats på olika sätt. Omfattande kalibrering kvarstår innan standardmodellen för Solvens 2 är färdigutvecklad, och det måste poängteras att QIS 2 huvudsakligen handlade om att undersöka strukturen på modellen. Trots det kan det vara intressant att studera några resultat från QIS 2, baserat på medverkan från 23 europeiska länder.

Bland de 21 deltagande länderna med skadeförsäkringsbolag bidrog försäkringsriskerna till cirka 60 procent av det totala kapitalkravet. Den resterande delen dominerades av marknadsrisken, följt av cirka 5 procent operativa risker och en liten motpartsrisk på några få procent. Den hänsyn till diversifiering mellan olika riskkategorier som togs i QIS 2modellen resulterade i en minskning av det totala solvenskapitalet på cirka 40 procent, jämfört med om varje kategoris kapitalkrav direkt hade summerats.7

Livförsäkringsbolag deltog från 18 länder, och redovisade en större resultatspridning. För merparten av länderna dominerar riskkategorin marknadsrisk dock stort, med ett bidrag i intervallet 60 till 80 procent av totalkravet. Det resterande kapitalkravet är ganska jämnt fördelat mellan försäkringsrisker, operativa risker, samt kreditrisker. Bland livförsäkringsbolagen resulterade diversifieringseffekterna mellan riskkategorierna i en minskning av det totala solvenskapitalet med cirka 25 procent.8

Förväntade modellförändringar i QIS 3 våren 2007

Efter QIS 2-genomförandet har CEIOPS, i samarbete med andra intresseorganisationer, arbetat vidare med utvecklingen av standardmodellen inför QIS 3. En modellbeskrivning samt ett Excelark som beskriver QIS 3 förväntas finnas tillgängligt på CEIOPS hemsida i april 2007, kort efter denna artikels publicering.9 Från CEIOPS korrespondens med andra intresseorganisationer10 under hösten 2006 framgår dock att uppdelningen och aggregeringen av försäkringsrisker, marknadsrisker och motparters kreditrisker kommer att bestå, men att operativa risker kommer att behandlas separat utan individuella korrelationsantaganden till övriga riskkategorier. Där det i QIS 2 för vissa riskkategorier testades flera olika metoder för beräkning av kapitalkrav, skall man innan QIS 3 påbörjas för varje kategori ha valt ut en metod, vilken i vissa fall kommer att skilja sig från QIS 2. Dessutom kommer CEIOPS i QIS 3 att välja att beräkna riskmarginalen, som tillsammans med avsättningen till verkligt värde bildar marknadsvärdet på skulden, med den så kallade ’cost of capital’-metoden. Huvudsyftet med QIS 3 kommer alltså att vara en slutlig kalibrering av de parametrar som ingår i standardmodellen i Solvens 2.11

Vikten av deltagande i QIS 3

En slutlig kalibrering av standardmodellen och dess parametrar görs efter QIS 3, och denna kalibrering kommer att leda fram till det framtida europeiska solvensregelverket Solvens 2. Standardmodellen, som skall fungera för stora och små försäkringsbolag inom hela Europa, kommer att passa försäkringsbolag mer eller mindre bra beroende på bolagets storlek, produktportfölj eller geografiska hemvist.

QIS 2 och QIS 3 ger CEIOPS en möjlighet att upptäcka tillfällen när modellen, eller dess parametrar, resulterar i orimliga solvenskrav, som exempelvis kan knytas till bolagets storlek, de försäkrades hemvist, eller landsspecifika produktvillkor. Med en stor uppslutning från nordiska liv- och skadeförsäkringsbolag, både stora och små, har den nordiska marknaden en möjlighet att påverka utformning och kalibrering av standardmodellen i Solvens 2, och se till att nordiska försäkringsprodukters egenskaper uppmärksammas. De deltagande bolagen får också redan nu utökad kunskap och möjlighet att planera de förändringar som kommer krävas i bland annat IT-systemen.

Interna och partiellt interna modeller för solvensberäkning

Det övergripande målet med Solvens 2 är alltså ett solvenssystem där solvenskapital sätts i förhållande till försäkringsbolagets risknivå. Därför är det naturligt att CEIOPS är positivt inställda till att försäkringsbolagen använder interna riskklassificerings- och riskberäkningsmodeller. En intern modell i detta sammanhang är en modell för de riskkategorier som skall ingå vid solvensberäkningen, utvecklad speciellt för bolagets egen verksamhet. Ett försäkringsbolag med riklig tillgång till kvalitetssäkrad egen statistik, förståelse för hur den egna verksamheten fungerar, en riskstrategi som styr hur ledningen kommer agera beroende på bolagets resultat, och som har kompetenta analytiker, har möjlighet att modellera verksamheten och själva beräkna bolagets solvenskapitalbehov.

En komplett intern modell avsedd att användas vid solvensberäkning och helt ersätta standardmodellen kräver att bolaget kan skapa en modell för hela försäkringsverksamheten. Modellen måste kunna värdera alla tillgångar och skulder, innehålla de riskkomponenter som ingår i standardmodellen, simulera scenarier som leder till värdeförändringar bland tillgångar och skulder, mäta den resulterande effekten på försäkringsbolagets finansiella ställning, samt beräkna solvenskapitalbehovet. Med tanke på den tid det tagit för CEIOPS att utveckla en standardmodell och påbörja kalibrering av standardavvikelser och korrelationer mellan försäkringsgrenar och riskkategorier inser man att utvecklandet av en komplett intern modell som avspeglar verksamheten och tar hänsyn till samspelet mellan olika riskkategorier är mycket tidskrävande. Som ett steg på vägen mot en sådan komplett intern modell kan man tänka sig att försäkringsbolaget stegvis väljer att bestämma kapitalkrav med en intern modell för vissa riskkategorier, och fortsätter att använda standardmodellen för övriga kategorier. En grad-vis övergång innebär att man använder en partiellt intern modell.

Interna modeller – försäkringsrisk skadeförsäkring

Skadeförsäkringsbolag, som använder så kallade katastrofmodeller för att mäta effekten på bolagets resultat som en följd av stormar, översvämningar, samt andra katastrofer, skulle kunna ersätta katastrofriskberäkningen i standardmodellen med en partiellt intern modell. Premie- och reservrisken kräver att osäkerhet i både kommande försäkringsresultat och avvecklingsresultat kan mätas, och kan baseras på statistisk analys av skadefrekvens, skadestorlek och skadeutbetalningsmönster.

Analys av försäkringsrisker och konstruktion av kompletta eller partiellt interna modeller, med målsättning att optimera återförsäkring och beräkna solvenskrav är det som den analysavdelning, Instrat, inom Guy Carpenter & Co. där jag arbetar, är specialiserad på. Med riskbaserade solvensregelverk, där försäkringsbolagen kommer att få tillgodoräkna sig full effekt av återförsäkringen, kommer vi att få ta större hänsyn till effekten på solvenskravet vid denna optimering.

Interna modeller – försäkringsrisk livförsäkring

Livförsäkringsbolag, med detaljerade kassaflödesmodeller, kan genom att ändra parametrar för dödlighet och sjuklighet i sina system mäta den finansiella effekten av förändringar i den långvariga dödligheten eller engångskatastrofer som en pandemi (spanska sjukan, fågelinfluensan) eller en tsunami.

En arbetsgrupp inom Försäkringstekniska Forskningsnämnden (”DUS 06”) har under 2006 studerat trender i dödligheten bland svenska försäkrade. Resultatet från det arbetet kan vara av intresse för stresstest av pensionsprodukters känslighet för förändrade dödlighetsantaganden.12

Interna modeller – marknadsrisk

Marknadsrisken kan mätas med simuleringar där effekten på den egna portföljen mäts som en följd av olika skeenden på de finansiella marknaderna (aktiekrascher, låga räntor, försvagade valutor). Det är nettoförändringen av skillnaden mellan bolagets tillgångar och bolagets skulder som efterfrågas, så kapitalkravet minskar eller försvinner om försäkringsbolaget har skyddat sina tillgångar med andra finansiella instrument, eller om skulderna minskar i takt med tillgångarna.

Tillsynsmyndighetens krav för användning av interna modeller

CEIOPS är alltså positivt inställt till användandet av interna riskklassificeringsmodeller, men tillsynsmyndigheterna kommer att ställa hårda krav för att godkänna dem för solvensberäkning. Försäkringsbolagen måste visa att en intern riskklassificeringsmodell, förutom för solvensberäkning, även används till och är relevant för bolagets övriga riskhanteringsstrategi (användningstestet). En intern modell skall alltså vara ett verktyg även vid ledningens övergripande riskhanteringsstrategi. Dessutom måste bolaget naturligtvis be-visa att modellen är korrekt kalibrerad, för att

Riskbaserade solvensregelverk enligt Solvens 2-metodiken

undvika konkurrensfördelar (kalibreringstestet), samt visa att modellen bygger på relevanta och kvalitetssäkrade data (det statistiska kvalitetstestet).13

Flera ansatser mot riskbaserade solvenssystem

Förberedelse inför riskbaserade solvensregelverk pågår inom flera organisationer med anknytning till försäkringsbranschen i Nor-den och övriga Europa. Under 2006 berördes svenska försäkringsbolag förutom av CEIOPS europeiska QIS 2-arbete, även av ett nationellt trafikljustest14 och en promemoria från Finansdepartementet om reformerade solvensregler.15

Solvens 1 och Solvens 2

EUs förordningar gäller direkt i medlemsstaterna. EG-direktiv måste däremot inarbetas i medlemsstaternas lagar och förordningar. Rörelsereglerna för försäkringsbolags beräkning av solvensmarginal finns huvudsakligen i EG-direktiv, och måste därför arbetas in i nordiska länders lagar, förordningar, eller föreskrifter för att bli gällande i respektive land.16 I Sverige har EGs samtliga liv- och skadedirektiv, inklusive de s.k. Solvens 1-reglerna 2002/12/EG och 2002/13/EG,17 inarbetats i försäkringsrörelselagen (FRL),18 försäkringsrörelseförordningen19 och i Finansinspektionens föreskrifter. Vid Solvens 2-införandet kommer nordiska försäkringsbolag vara skyldiga att beräkna solvenskrav samt, i solvensavseende, tillämpa de värderingsgrunder för tillgångar och skulder som fastslås av den europeiska kommissionen i Solvens 2.

Det svenska trafikljussystemet

Solvensberäkningen enligt det nuvarande Solvens 1 är inte speciellt riskkänslig. Samma riskfaktorer används för stora och små försäkringsbolag, och varken marknadsrisk, operativa risker eller motparters kreditrisker beaktas explicit. Dessutom erkänns inte effekten av återförsäkring fullt ut. Den svenska Finansinspektionen befarar att bolag, trots att de uppfyller de solvenskrav som finns under Solvens 1, kan bedriva en verksamhet med okontrollerad hög risknivå utan att det uppmärksammas och korrigeras.

Det svenska trafikljussystemet är ett tillsynsverktyg som mäter försäkringsbolagens exponering mot olika risker. Syftet är att tidigt upptäcka de bolag som har så stora riskexponeringar att de inte med fullgod säkerhet kan uppfylla sina åtaganden mot kunderna. Trafikljussystemet mäter från och med 2007 både finansiella risker och försäkringsrisker, och är i dagens läge ett komplement till Solvens 1. Om den svenska Finansinspektionen även efter införandet av det riskbaserade Solvens 2 kommer att fortsätta kräva rapportering enligt trafikljussystemet är oklart, men under förutsättning att Solvens 2 bedöms som lyckat och tillämpbart på försäkringsverksamhet i Sverige bör behovet avsevärt minska.

Svenska Finansdepartementets promemoria ”Ett reformerat Solvenssystem för försäkringsbolag”

EG-direktiven på försäkringsområdet innehåller huvudsakligen regler som syftar till minimiharmonisering, d.v.s. regler som ger medlemsländerna möjlighet till strängare regler. Finansdepartementets promemoria om reformerade svenska solvensregler, ute på remiss under hösten 2006, diskuterar nödvändiga förändringar till Försäkringsrörelselagen (FRL) som krävs för att svenska försäkringsbolag redan 2008 skall kunna gå över till ett riskbaserat solvensregelverk. Om promemorians förslag drivs igenom kommer Finansinspektionen att bli ansvarigt för att ta fram en riskbaserad standardsolvensmodell och svenska försäkringsbolag kommer i väntan på Solvens 2-direktivet få lov att uppfylla det högsta solvenskravet av Solvens 1 och den nya modellen.

Hur försäkringsbolagen kan förbereda sig för riskbaserade solvensmodeller

Den uppstramade riskhanteringsprocessen inom Solvens 2 kommer att leda till nya krav på försäkringsbolagens verksamhet och dess anställda.

Ledningen

Att metodiskt arbeta med att kontrollera och mäta risker inom hela organisationen kan sammanfattas med begreppetsamordnad riskhantering på ledningsnivå (eng. Enterprise Risk Management, ERM). En samordnad riskhantering på ledningsnivå kräver att kvantitativa riskhanteringsstrategier utgår från ledningsnivå och att riskfilosofin därefter kommuniceras, förstås, och implementeras i hela organisationen. För att kontrollera och styra risknivån och mäta var bolagets kapital gör mest nytta krävs metodik för att kombinera individuella risker till risker på bolagsnivå. Först när de interna riskklassificeringsmodellerna används på detta sätt uppfylls användningstestet – ett av de krav som kommer att ställas på en intern modell för att den skall få användas vid solvenberäkning. En samordnad riskhanteringsprocess kräver samarbete mellan ledning, riskhanterare, kapitalplacerare och aktuarier.

Aktuarier

I samband med standardmodellen i QIS 2 har två aspekter av aktuariens arbetsuppgifter diskuterats flitigt - värdering av tekniska avsättningar till verkligt värde, samt lämplig beräkningsmetodik för att approximera marknadsvärden på skulder. Till viss del kan man hävda att värdering till verkligt värde uppgraderar aktuariens ansvar, då möjligheten till överreservering i balansräkningen för att uppnå resultatutjämning mellan olika år bör minska. Inom livförsäkring innebär också värdering till verkligt värde att aktuarien inte bara kan använda sig av standardparametrar för exempelvis dödlighet, utan aktivt måste ta ställning till vilka parametrar som är mest lämpliga för den egna portföljen.

De försäkringsbolag som vill optimera riskhanteringen med hjälp av interna riskklassificeringsmodeller får ett ökat behov av aktuariell kompetens. Riskkategorier skall identifieras, samverkan dem emellan mätas, en simuleringsmodell implementeras, och ekonomiska slutsatser därefter dras. De europeiska ländernas tillsynsmyndigheter lär också få ökat behov av personer med kompetens att bedöma om försäkringsbolagens interna modeller uppfyller de kvalitativa och kvantitativa krav som Solvens 2 kommer ställa. Kravet på samlad riskhantering på ledningsnivå bör leda till behov av aktuariell kompetens vid ledningens formulering och implementering av riskhanteringsstrategi. Efterfrågan på aktuarier kan därför öka i samband med Solvens 2. Aktuarien måste också i ökande omfattning vara beredd på att kommunicera resultat från riskanalyser och beskriva interna modellers uppbyggnad inför bolagsledningen, samt förstå vilken information ledningen behöver för att förbättra den samordnade riskhanteringen.

Skadereglerare

Skadereglerare kan precis som aktuarier komma att beröras av att skulder skall värderas till verkligt värde. Om försäkringsbolagets reservsättning bygger på skadereglerarnas skadeuppskattning skall den förväntade skadekostnaden redovisas, och inte det värsta tänkbara ekonomiska utfallet.

Kapitalplaceringsenheten

För att kapitalplacerare skall kunna åtstadkomma en bra matchning av durationer på tillgångs- och skuldsidan och därigenom minska likviditetsrisken krävs samarbete mellan dessa och aktuarien, och aktuarien måste leverera förväntade utbetalningsmönster till kapitalplaceringsenheten. De slutliga kapital-

Riskbaserade solvensregelverk enligt Solvens 2-metodiken

täckningsreglerna i Solvens 2 kommer att få stor inverkan på hur tillgångar svarande mot marknadsvärdet på skulden respektive solvenskapitalet kan placeras.

IT-ansvariga och systemutvecklare

Från QIS 2-övningen har europeiska försäkringsbolag insett att en utveckling av de nuvarande IT-systemen kommer att krävas för att utföra solvensberäkningar enligt Solvens 2metodiken.

Inom livförsäkring behöver bolagen utveckla metoder och system för att kunna beräkna tekniska avsättningar och kassaflöden med olika alternativa antaganden, inklusive antaganden om trender och förändringar i trender för dödligheten.

Även i de fall då bolagen idag har tillgång till all statistik och annan information som krävs för beräkningarna i QIS 2, finns denna ofta lagrad i skilda system och på en annan aggregationsnivå än den som behövs till beräkningarna. Skadeförsäkringsbolagen har exempelvis ”triangeldata” för betalda skador tillgängliga på bruttonivå, medan utbetalningar efter återförsäkring bedöms svårare att plocka fram. Svenska skadeförsäkringsbolag har också tvingats ta hänsyn till att försäkringsklassindelningen i QIS 2, och troligen även i det kommande Solvens 2, inte överensstämmer med dagens svenska grenindelning. Svenska försäkringsbolag som deltog i QIS 2 bedömde att det skulle ta mellan sex månader och två år att utveckla system för beräkning av solvenskravet om det skulle ta samma form som QIS 2-modellen.20

Återförsäkringsansvariga

Solvens 2 kommer att tillåta försäkringsbolagen att i solvensavseende fullt ut tillgodoräkna sig effekten av risköverföringsstrategier som återförsäkring. Att optimera återförsäkring med beaktande av effekten på solvenskapitalet ökar därmed i betydelse. Inom livförsäkring ökar behovet av att ha återförsäkring med långsiktiga åtaganden, för att skydda sig mot effekten av långsiktiga förändringar i dödlighetstrenden.

En icke-proportionell skadeexcessåterförsäkring med högt självbehåll, vars effekt på den förväntade årliga nettoskadekostnaden kan vara liten, kan däremot ha avsevärd betydelse för den förväntade nettoskadan vid en återkomstperiod på 200 år, vilket är den tidsperiod som diskuteras vid Solvens 2-kalibreringen. Bland skadeförsäkringsbolagen ser vi nu försäkringsbolag som börjar positionera sig för Solvens 2, eller för att höja sin kreditvärdighet. Genom simuleringar och med användning av QIS 2-modellen eller kreditvärderingsinstitutens riskbaserade modeller mäter vi effekten på deras solvensposition för olika återförsäkringsalternativ. Det finns helt enkelt ett ökande kompetensbehov hos försäkringsbolagen att kombinera modellering med innovativa återförsäkringslösningar som tar hänsyn till riskbaserade solvensregelverk.

Erkännanden

Ett stort tack för klargöranden och värdefulla synpunkter som förbättrat artikeln, både språkoch faktamässigt, riktas till Erik Alm, Björn Anderberg, Bengt von Bahr, Erik Ekström, Erik Elvers, Olof Fält, Katarina Höller, Arne Sandström, Elisabeth Sundström och Patric Thomsson.

Noter

1 Sandström (2005) ger en mycket bra översikt över utvecklingen av solvensregelverk i Europa och beskriver i detalj hur en matematisk solvensmodell kan konstrueras.

2 Med verkligt värde (eng. Best Estimate) menas en skulds förväntade kostnad när detta värde beräknats utgående från vad man anser vara en realistisk diskonterad kassaflödesmodell. Vid bestämning av ett verkligt värde bör man använda en aktuariell metod som bedöms som tillämplig av de aktuariella samfunden, samt komplettera en rent kvantitativ statistisk modell i de fall då det finns omständigheter man känner till om affären som inte den kvantitativa metoden fångar upp, t.ex. att skadereglerare har fått nya instruktioner om hur de ska behandla vissa skador eller att det skett någon fundamental förändring av villkor, återförsäkring eller dylikt. I CEIOPS 2006c ges i paragraf 3.74 en översikt över hur europeiska försäkringsbolag arbetade med bestämning av Best Estimate i QIS 2. I princip skall marknadsvärdet på en skuld motsvara det pris som en motpart skulle kräva för att ta över åtagandet, varför en skulds marknadsvärde förutom Best Estimate även kommer innehålla en implicit eller (helst) explicit riskmarginal, vilken skall motsvara det pris marknaden kräver för att överta risken i fråga.

3 CEIOPS 2006a; 2006b; 2006d. 4 Se bland annat diskussionerna i CEIOPS 2006c. 5 CEIOPS 2006c, 135-144. 6 CEIOPS 2006d, 24-27. 7 CEIOPS 2006d, 25. 8 CEIOPS 2006d, 26. 9 CEIOPS 2006b. 10 Huvudsakligen sammanfattat i CEIOPS 2006c. 11 CEIOPS 2006c. 12 FTN 2007; Se även Olsén 2005 för en förstudie till DUS 06 som innehåller en översikt av modeller och trendningsmetodik för dödlighetsintensitet. 13 CEIOPS 2006c, 159-183. 14 FI 2006a. 15 FD 2006. 16 Danmark, Finland, och Sverige är medlemmar i EU. Norge och Island följer Europeiska Ekonomiska Samarbetsområdets (EES) avtal från 1992. Genom EES-avtalet skapas en gemensam rättslig ordning som är identisk med EUs på de områden som avtalet omfattar. 17 COM 2002a; 2002b. Solvens 1-reglerna för livförsäkring finns konsoliderat i direktiv 2002/ 83/EG, vilket innehåller all tidigare text. För skadeförsäkring gäller förutom ändringarna i direktivet från 2002 även alla äldre direktiv. 18 SFS 1982:713. 19 SFS 1982:790. 20 FI 2006b, 60.

Litteraturförteckning

CEIOPS 2006a: QIS2 Technical Specifications, CEIOPS april 2006. CEIOPS 2006b: http://www.ceiops.org/content/ view/118/124. Hemsida för ’Quantitative Impact Studies’ hos den rådgivande kommittén för de europeiska ländernas tillsynsmyndigheter, CEIOPS. CEIOPS 2006c: Consultation Paper No. 20 - Draft Advice to the European Commission in the Framework of the Solvency II Project on Pillar I Issues - Further Advice, Arbetsdokument för diskussion, CEIOPS 2006-11-10. CEIOPS 2006d: QIS2 Summary Report, CEIOPS december 2006. COM 2002a: Europaparlamentets och rådets direktiv 2002/12/EG av den 5 mars 2002 om ändring av rådets direktiv 79/267/EEG när det gäller solvensmarginalkraven för livförsäkringsföretag. COM 2002b: Europaparlamentets och rådets direktiv 2002/13/EG av den 5 mars 2002 om ändring av rådets direktiv 73/239/EEG när det gäller solvensmarginalkraven för skadeförsäkringsföretag.

FD 2006: Ett reformerat solvenssystem för försäkringsbolag, Promemoria från Finansdepartementet, Regeringskansliet 2006-09-04. FI 2006a: Utvidgad trafikljusmodell på remiss, Arbetsdokument för diskussion, Finansinspektionen 2006-11-08. FI 2006b: Finanssektorns stabilitet 2006 (2006:14), Finansinspektionen 2006-10-13. FTN 2007: Kommande rapport. Försäkringstekniska Forskningsnämnden, Sveriges Försäkringsförbund, Stockholm 2007. Olsén 2005: J. Olsén, Modeller och projektioner för dödlighetsintensitet – en anpassning till svensk populationsdata 1974-2004, Rapport nr 9 i Meddelanden, Försäkringstekniska Forskningsnämnden, Sveriges Försäkringsförbund, Stockholm 2005. Sandström 2005: A. Sandström, Solvency: Models, Assessment and Regulation, Chapman & Hall, Boca Raton 2005, ISBN: 1-58488-554-8. SFS 1982:713: Försäkringsrörelselag 1982:713. Senast ändrad i SFS 2006:1374. SFS 1982:790: Försäkringsrörelseförordning SFS 1982:790. Senast ändrad i SFS 2006:921.