Första gången jag såg uttrycket ”Big Bang” i samband med Mifid II var 2014 då The Economist någon månad efter att EU-parlamentet antagit direktivet skrev en artikel med ”A bigger bang” som rubrik och med underrubrik som beskrev en djärv lag som förändrar Europas kapitalmarknader. Därefter har jag sett och hört uttrycket vid flertalet tillfällen vilket fått mig att fundera.

Om syftet med regleringen är att bland annat ”…sörja för en hög nivå på skyddet av investerarna…”, så borde en av effekterna i slutändan efter ett fullt ut implementerat direktiv i respektive lands lagstiftning innebära att konsumenterna är tryggare och nöjdare. Det borde göra det enklare och effektivare för alla att investera sitt kapital över hela Europa på en gemensam marknad. Detta får framtiden utvisa.

Under många år fram till år 2010 arbetade jag som rådgivare i en storbank och var delaktig i implementering och tillämpning av Mifid I. Därefter har jag i olika roller fördjupat mig i den flora av finansiella regelverk som uppkommit som en följd av finanskrisen. När det kommer till konsumentskydd och Mifid II i praktisk tillämpning, i affären, i mötet med investeraren/kunden, ställs höga krav på rådgivaren men i praktiken även på investeraren/kunden. Detta skapar utmaningar.

Hur ska en investerare/konsument få en bättre förståelse och därmed bättre skydd?

EU-kommissionen och EU-parlamentet antar direktiv, tillhörande förordningar och delegerade akter som EU:s tillsynsmyndigheter därefter förtydligar med riktlinjer. Varje medlemsland implementerar reglerna i nationell lagstiftning och anpassar dem, i den mån det tillåts, till respektive lands marknad. Kort sagt så medför ett nytt direktiv med all reglering som finns runt omkring att det ställs höga krav på de som skall tillämpa det, t.ex. banker, värdepappersbolag och försäkringsförmedlare. Dessutom samspelar Mifid II med andra EU-regleringar, t.ex. Försäkringsförmedlardirektivet (IDD).

Förberedelserna inför genomförandet av Mifid II är självklart av varierande karaktär hos de bolag jag är i kontakt med genom mitt arbete på KPMG. De stora bankerna har sedan flera år pågående projekt för att möta den omfattande nya regleringen medan de mindre aktörerna inte har kommit lika långt. När direktivet antogs 2014 skulle det träda ikraft 3 januari 2017. EU:s värdepapper och marknadsmyndighet (ESMA) ansåg dock att medlemsländernas myndigheter och marknadsaktörer inte hade kapacitet att bistå ESMA med nödvändiga uppgifter inom denna tidsram och beslöt att skjuta ikraftträdandet till 3 januari 2018.

Mifid II är en omfattande reglering som ställer krav på kapitalmarknadens aktörer och reglerar allt ifrån mer tekniska bitar som algoritmhandel och transaktionsrapportering till organisationsfrågor som krav på ledningsorgan och bestämmelser om investerarskydd.

De utökade kraven i Mifid II ställer högre krav på rådgivaren att leva upp till regler avseende Investerarskydd. Regleringen ställer dessutom krav på rådgivarens kompetens. Detta är i grund och botten något positivt. Men har investeraren/konsumenten den kunskap och kompetens som krävs för att ta till sig all information oavsett hur duktig rådgivaren än är på att förmedla informationen? Framför allt, har de den tid som krävs för att ta till sig informationen? Det åligger ju rådgivaren att förvissa sig om att investeraren förstår innebörden av förslaget.

Frågeställningen var aktuell redan vid implementeringen av Mifid I 2007 och lösningen blev att i samband med kundmötet tillhandahålla investeraren/konsumenten mängder av information i pappersform. Jag drar mig till minnes ett kundmöte där jag utifrån ett förslag på investering fördelad mellan ett flertal produkter lämnade ut över 100 sidor information. Det är mycket information att ta till sig som investerare och det är även en pedagogisk utmaning för rådgivaren att i möte med kunden få denne att bli insatt i all väsentlig information.

Har bolagen beaktat den pedagogiska utmaningen avseende tidsåtgång i sin analys kring rådgivningssituationen?

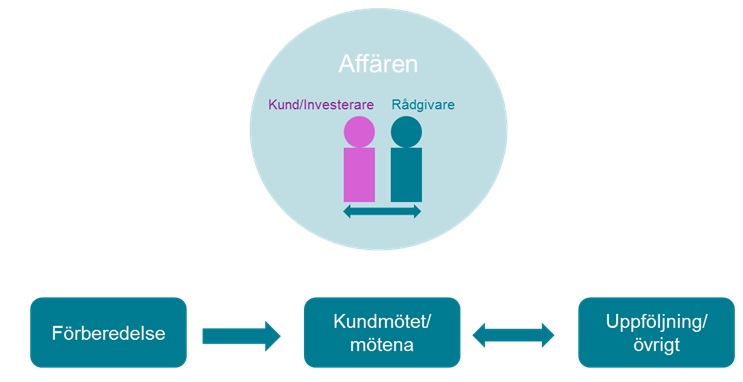

Marknadens aktörer arbetar för att de senast den 3 januari 2018 skall säkerställa att de kan leva upp till de nya regelverkskraven. Oaktat kommer de nya kraven att förändra affären, det vill säga kundmötet.

En aktör i form av en bank, ett värdepappersbolag eller en försäkringsförmedlare önskar självklart att ovanstående process är så effektiv som möjligt. I sin strävan att leva upp till detaljkraven i regelverken gör bolagen investeringar i systemstöd, utbildar personal och ser över hur de skall skapa och informera på bästa sätt. Men har de tänkt på den pedagogiska utmaningen och vad som krävs för att kunderna ska känna att de omfattas av ett starkare konsumentskydd? Har bolagen tagit höjd för denna utmaning i sina analyser avseende rådgivningsprocessen?

Förberedelse

I Mifid II ska du inte bara i din förberedelse veta vilken kundkategori din kund tillhör utan även vilken målgrupp och vilka instrument som då är relevanta för den specifika målgruppen. Enligt regelverket ska du ”i god tid” innan mötet med kunden lämna en mängd information, däribland information av kostnader och avgifter för det investeringsförslag som förväntas erbjudas kunden.

Ur investerarens perspektiv innebär detta att du skall börja sätta dig in i och lämna information för att möjliggöra mötet ”i god tid” innan själva mötet äger rum.

Kundmötet/mötena

Vid kundmötet ska en djupare analys av kundens behov förenat med den nytta ett investeringsförslag kan ge arbetas fram, produkter presenteras och mötet dokumenteras. Detta i sig är ingen större skillnad kring vad Mifid I reglerade. Dock är kraven på dokumentation större och kunden ska ha mer information.

Uppföljning

När investeraren bestämt sig och eventuella ordrar ska läggas ska rådgivaren säkerställa att det sker till ”best execution”, det vill säga på det lönsammaste sättet för kunden. Vidare finns krav på periodisk rapportering inklusive transaktionskostnader, kumulativa effekter på avkastningen och annan information.

Effektiv process

Affären som skapas mellan investerare och rådgivare bygger på förtroende. Kraven i den nya regleringen kom till för att stärka förtroendet och öka investerarskyddet. Bolagen investerar i system och kompetensutveckling för att ha så effektiva processer som möjligt avseende kundmötet. Oavsett hur snabbt ett system får fram rätt information och hur kompetent en rådgivare är så måste allt kunna förmedlas i mötet med kunden på ett pedagogiskt sätt. Har bolagen tagit med detta i sin analys och klarar de kraven utifrån befintliga resurser? Skapas mer nytta för investeraren på detta sätt eller medför det i grund och botten att de tvingas ta till sig mer information än vad de egentligen har tid till?

Det går onekligen inte att komma ifrån att kraven som ställs i Mifid II är en ”Big Bang” för aktörerna på kapitalmarknaden i positiv bemärkelse. Dock är frågan om det inte också är en ”Big Bang” för investerarna som tvingas lägga mer tid och kraft på att investera sitt kapital, kanske fler möten, i en mer hektisk och digitaliserad värld. Här tror jag att bolagen genom sina rådgivare kommer ha utmaningar att lyckas ta till sig och förmedla allt nytt så investeraren känner det förtroende som direktivet syftar till.