Konsultföretaget Capgemini har tillsammans med Efma (europeisk bank- och försäkringsförening) för elfte året i följd publicerat World Insurance Report som undersöker trender och nya fenomen i försäkringsbranschen. Rapporten baseras på 10 000 kundintervjuer i 20 länder inklusive Sverige och över 130 fokusintervjuer med högre chefer inom försäkringsbranschen. Bland de försäkringsbolag vars höga chefer har intervjuats för rapporten finns inom Norden bland andra Folksam och Trygg Hansa bland svenska föräskringsbolag samt norska bolag såsom SpareBank 1 Forsikring, Storebrand och Eika Forsikring. Därutöver finns också stora internationella försäkringsaktörer som Allianz, AXA, Generali och Zurich Insurance representerade. Tack vare svenska kundintervjuer ger rapporten också en intressant insyn i den svenska försäkringsbranschen. Rapporten har tidigare uppmärksammats i Veckans affärer, Sak & Liv och IT-finans.

Rapporten är indelad i tre olika kapitel baserade på teman om vad som krävs för att lyckas i en allt mer digitaliserad omvärld. De områden som rapporten lyfter fram är Accelererad digitalisering för att möta nya utmaningar, Digital agilitet – en nyckel till långsiktig framgång och Vägen framåt: att skapa framtidssäkrade operativa modeller.

Accelererad digitalisering för att möta nya utmaningar

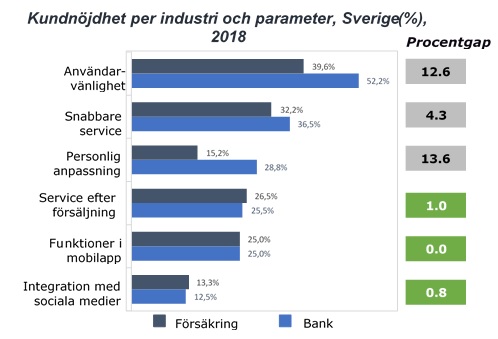

I en allt mer digitiliserad omvärld ställs försäkringsbranschen ständigt inför nya utmaningar. I takt med att digitaliseringen intensifieras förändras kundernas förväntningar på kundupplevelsen. Undersökningen pekar mot att försäkringsbranschen inte har hängt med övriga branscher när det kommer till att erbjuda kunderna bästa möjliga service. Enligt rapporten har endast 33% av de svenska försäkringskunderna en positiv upplevelse av sin försäkringsgivare. Den siffran är ännu lägre för teknikkunniga kunder och kunder födda på 80- och 90-talet där endast runt 20% säger sig ha en positiv upplevelse av sitt försäkringsgivare, för banker är den siffran istället 30%.

Försäkringsbranschen ligger efter både detaljhandel och banksektorn även inom kundservice enligt rapporten som framhåller att försäkringsbranschen måste se över hur de kan använda nya digitala lösningar för att förbättra kundupplevelsen.

Om försäkringsbranschen inte kan accelerera sin digitalisering för att svara upp till kundernas ökade förväntningar finns det andra aktörer som kan vara på väg in i branschen som kan erbjuda en digital kundupplevelse i framkant. Det är de stora globala teknikföretagen som har börjat etablera sig på försäkringsmarknaden.

Apple, Amazon, Google och Alibaba har alla gjort olika investeringar i försäkringsbranschen och ingått partnerskap med etablerade aktörer. Bland annat har Google investerat eller ingått partnerskap med startups i försäkringsbranschen såsom Oscar och Lemonade och även börjat närma sig sjukvård- och hälsomarknaden genom sitt företag Verily. Amazon har genom Amazon Protect i Storbritannien börjat erbjuda försäkringar för produkter som köpts genom deras webbplattform och har även inlett ett samarbete med Warren Buffets Berkshire Hathaway och JPMorgan kring hälsoförsäkringar.

Teknikföretagens närmanden mot försäkringsmarknaden går inte att ignorera för de etablerade försäkringsföretagen. Enligt rapporten kan 16% av svenska försäkringskunder tänka sig att köpa försäkringar från de stora teknikföretagen, en siffra som har mer än fördubblats sen 2015. I andra delar av världen är den siffran ännu högre, i Sydamerika kan hälften av försäkringskunderna tänka sig att köpa försäkringar från de stora teknikföretagen.

För att möta de nya utmaningar som försäkringsmarknaden ställs inför krävs att de etablerade aktörerna accelererar sin digitaliseringsprocess och utvecklar sitt erbjudande.

Digital agilitet – en nyckel till långsiktig framgång

När kundernas förväntningar och marknadsdynamiken förändras i allt snabbare takt blir digital agilitet viktigt för långsiktitg framgång och en del i att accelerera digitaliseringsprocessen. Försäkringsföretagen måste vara mer snabbfotade vid förändringar än de traditionellt har varit enligt Capgeminis rapport.

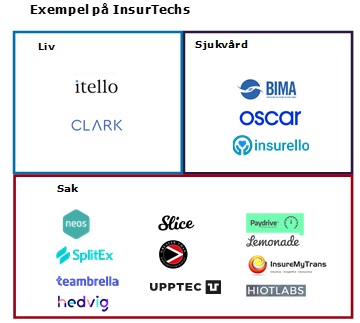

Rapporten visar att åtta av tio försäkringsbolag har implementerat eller pilottestat olika RPA-lösningar (Robotic Process Automation). Mer än hälften av företagen pilottestar eller implementerar också någon form av Artificiell intelligens-lösning. För att snabba på digitaliseringen ytterligare lyfter rapporten fram de startups som finns inom försäkringsbranschen, så kallade Insurtechs, som potentiella samarbetspartners för de etablerade försäkringsaktörerna. Även om rapporten visar att försäkringsföretagen har börjat anamma ny teknik och innovativa lösningar genom hela värdekedjan krävs det investeringar i synergisamarbeten med Insurtechs för att nå hela vägen.

Genom att skapa synergier med Insurtechs finns mycket att vinna för de etablerade försäkringsaktörerna enligt rapporten. Bland annat lyfts förmågan att fånga upp kunddata i realtid fram som en viktig framgångsfaktor för att förbättra den digitala agiliteten, ett område där Insurtechs ligger i framkant.

De stora försäkringsaktörerna har börjat implementera nya lösningar för att förbättra sin verksamhet men för att klara den framtida konkurrensen med nya aktörer som de stora teknikföretagen behöver de öka takten ytterligare. Samarbeten med Insurtechs för att hitta synergier är enligt Capgemini ett steg i rätt riktning men för att skapa en framtidssäkrad verksamhet krävs också att försäkringsaktörerna ser över sin verksamhet i grunden.

Vägen framåt: att skapa framtidssäkrade operativa modeller

En nyckelfaktor för att fortsätta vara konkurrenskraftig inför framtida förändringar på försäkringsmarknaden är att skapa framtidssäkrade operativa modeller. Enligt de försäkringsföretag som intervjuats i rapporten är det möjligheten att erbjuda personliga produkter och behovet av att integrera nya datakällor som är de viktigaste affärsutvecklingsområdena framöver.

Ytterligare en viktig aspekt för att skapa långsiktigt hållbara operativa modeller är förmågan att etablera integrerade ekosystem som snabbt kan tillvarata ny information och skapa förutsättningar för snabba beslut. Det globala bank- och försäkringsföretaget Lloyd’s har genom sitt projekt Lloyd’s Lab skapat ett ekosystem av startup-bolag som på olika sätt kan förstärka Lloyd’s erbjudande. Projektet är uppbyggt som en tävling där Insurtech-företag presenterar sina idéer för Lloyd’s koncernledning som därefter väljer ut de bästa idéerna till att under tio veckor samarbeta intensivt med Lloyd’s Lab för att ta fram olika förslag. Avslutningsvis får de tio företagen presentera sina förslag för framtida samarbete med Lloyd’s.

Förmåga att förändra operativa modeller kommer vara avgörande för försäkringsföretagen för att kunna etablera ekosystem och vara tillräckligt snabbrörlig för att möta kundernas behov. Framtidens försäkringskunder kommer att ställa högre krav på personliga produkter och högkvalitativ service och försäkringsföretagen behöver hitta nya lösningar för att kunna konkurrera med nya aktörer där digital agilitet och kundupplevelse redan är kärnan i verksamheten.