Finansportalen (www.finansportalen.no) ble lansert i 2008 og er en tjeneste fra Forbrukerrådet. Finansportalen skal gi forbrukerne makt og mulighet til å ta gode valg i markedet for finansielle tjenester. Portalen består av digitale verktøy som hjelper forbrukerne til å sammenlikne bank-, pensjons-, forsikrings- og investeringsprodukter. Både banker og forsikringsselskaper har innrapporteringsplikt til Finansportalen, med hjemmel i prisopplysningsforskriften og forskrift om finansforetak og finanskonsern (finansforetaksforskriften).

For en nærmere beskrivelse av selve ordningen med Egen pensjonskonto viser jeg til gode artikler av Tone Meldalen i Nordisk Forsikringstidsskrift nr. 4/2020 og Trond Tørstad i Nordisk Forsikringstidsskrift nr. 4/2020.

Norsk Pensjon + Finansportalen = et godt beslutningsgrunnlag

Reservasjonsløsningen hos Norsk Pensjon gir forbrukeren god informasjon om sine eksisterende avtaler, inkludert pris på forvaltning der avtale ligger i dag, men inneholder ingen informasjon om konkurrerende tilbud. For å kunne gjøre et opplyst valg knyttet til valg av leverandør for Egen pensjonskonto, bør forbrukeren skaffe seg oversikt over hvilke andre tilbud som finnes i markedet. Det er i denne sammenheng Finansportalens oversikt over selskaper som tilbyr Egen pensjonskonto som selvvalgt leverandør blir relevant. En arbeidstaker som skal skaffe seg et godt beslutningsgrunnlag bør derfor logge seg inn hos både Norsk Pensjon og Finansportalen. Først da vil han få oversikt over eksisterende avtaler og betingelser (Norsk Pensjon), samt alternative muligheter (Finansportalen).

Egen pensjonskonto på Finansportalen

I januar 2017 lanserte Finansportalen Gebyrsjekken for pensjonsprodukter. Her sammenliknes pensjonsprodukter rettet mot privatmarkedet. Fra 1. februar 2021 ble Gebyrsjekken utvidet til også å omfatte Egen pensjonskonto. Gebyrsjekken på Finansportalen har etter dette sammenlikningsverktøy for følgende pensjonsprodukter med investeringsvalg:

- Egen pensjonskonto (selvvalgte leverandører)

- Pensjonskapitalbevis

- Kapitalforsikring (Fondskonto, Ekstrapensjon, Flexipensjon mv.)

- IPS 2017

- IPS 2008

- IPA

- Livrente

- Fripolise med investeringsvalg

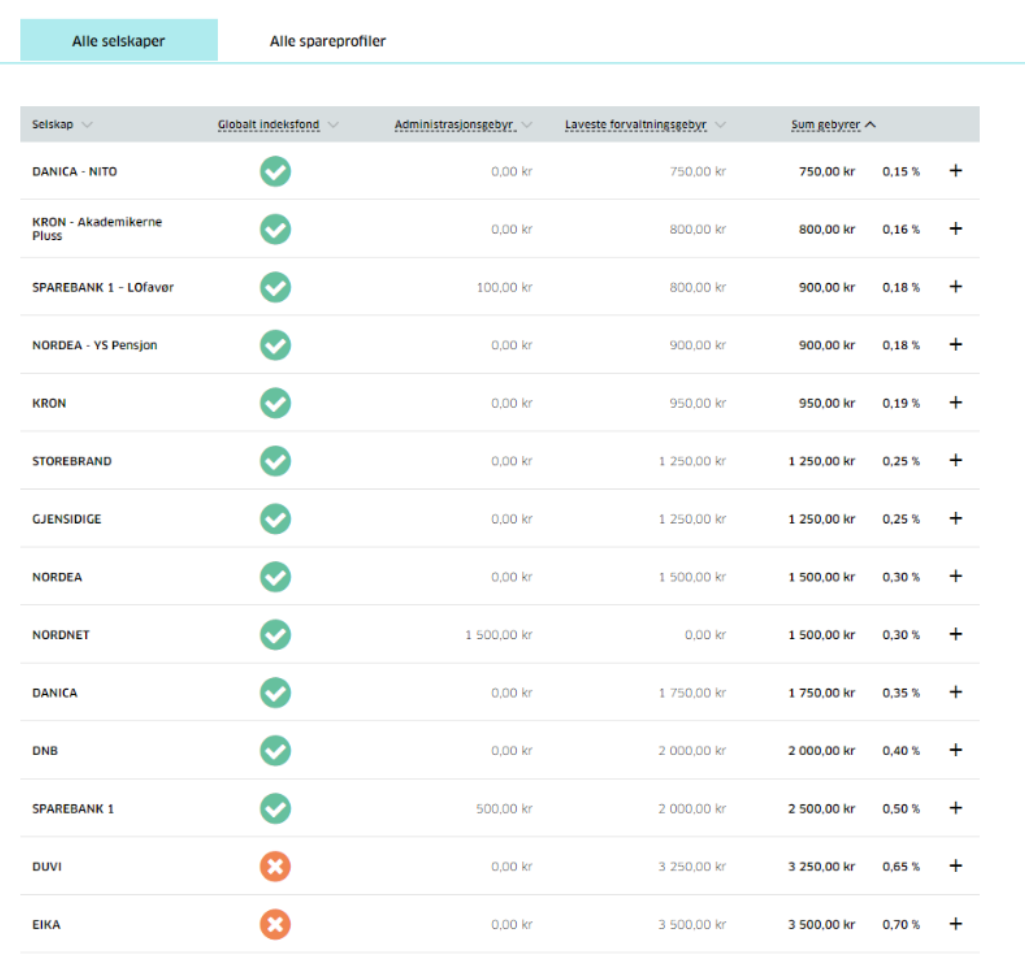

Finansportalens oversikt over aktører som tilbyr Egen pensjonskonto viser hvilke selskaper arbeidstakerne kan velge som selvvalgte leverandører. Oversikten er et vesentlig bidrag til at konkurransen i markedet for Egen pensjonskonto skal fungere. Den gir arbeidstakerne oversikt over aktørene i markedet og deres priser.

Slik sammenliknes selskapene

Selskapene som inngår i oversiktene på Finansportalen er selv ansvarlig for å rapportere inn sine priser til Finansportalen. Prisene blir deretter publisert på Finansportalen, etter å ha blitt verifisert opp mot prisene som er oppgitt på selskapenes nettsider.

Rangeringen av selskapene gjøres i utgangspunktet på bakgrunn av «sum gebyrer», som er summen av administrasjonsgebyrer/plattformavgifter og forvaltningsgebyrer for en gitt saldo. Brukeren angir selv relevant saldo i verktøyet. Det er sum gebyrer for billigste globale aksjefond i produktet som legges til grunn for sammenlikningen. Valget av globalt aksjefond som sammenlikningsdimensjon er begrunnet i at et globalt aksjefond som kjent vil være meget godt diversifisert, og derfor gi en god avkastning i forhold til risiko for langsiktig pensjonssparing i aksjemarkedet.

Informasjonen som ligger under fliken «Alle spareprofiler» er primært hentet i datafeed fra Norsk Pensjons database. Dette gjelder avkastningstall, forvaltningsgebyr, risikoklasse mv. for de enkelte spareprofilene. Informasjon om administrasjonsgebyr/plattformavgift er rapportert dirkete til Finansportalen fra selskapene. Det bør presiseres at når det på Finansportalen heter «Alle spareprofiler», så gjelder det i praksis kun alle spareprofiler som rapporteres av selskapene gjennom Norsk Pensjons database.

Per 1. mars 2021 så oversikten over Egen pensjonskonto (saldo angitt til kr 500.000,-) ut som følger:

Det er større innkjøpefellesskap i regi av ulike arbeidstakerorganisasjoner som topper listen på Finansportalens oversikt over Egne pensjonskonto, men også arbeidstakere uten tilknytning til fagforeninger kan oppnå gode priser hos flere av tilbyderne av Egen pensjonskonto (selvvalgte leverandører). Per 1. mars varierer sum gebyrer mellom 0,19% og 0,70% for de tilbudene som ikke krever medlemskap hos fagforeninger. Som medlem av NITO vil man kunne oppnå beste pris på 0,15%.

Statistikken viser økt interesse for pensjon på Finansportalen

Brukerstatistikken for Finansportalen viser en tydelig interesse for Egen pensjonskonto fra lansering 1. februar 2021. I hele 2020 hadde Finansportalen gjennomsnittlig 29.300 ukentlige brukere. I februar 2021 hadde Finansportalen gjennomsnittlig 38.200 ukentlige brukere, altså en økning på over 30% sammenliknet med snittet for 2020. Andelen av trafikken på Finansportalen som er knyttet til pensjonsmodulen økte fra normalt i overkant av 10% (gjennomsnitt for 2020) til drøyt 32% i februar 2021. Pensjonsmodulen på Finansportalen hadde dermed for første gang større trafikk enn bankmodulen, som måtte nøye seg med 29% av totaltrafikken på Finansportalen i februar 2021. Det er imidlertid rimelig å anta at trafikken på pensjonsmodulen til en viss grad har nytt godt av nyhetens interesse med lansering av Egen pensjonskonto i februar, og at forholdene vil normalisere seg gjennom våren.

Hvordan burde arbeidstaker forholde seg?

Finansportalen har ingen mening om hvorvidt en arbeidstaker burde bli værende hos arbeidsgivers leverandør eller velge en selvvalgt leverandør. Finansportalen ønsker imidlertid å bidra til at arbeidstakerne kan gjøre et så opplyst valg som mulig, og vi oppfordrer derfor arbeidstakerne til å orientere seg og gjøre relevante sammenlikninger; så langt det er mulig. Vi har derfor laget en 1-2-3 guide for våre brukere. Guiden gjengis under. Vi hadde gjerne også sett at Norsk Pensjons reservasjonsløsning ble videreutviklet, slik at arbeidstakerne kunne se helt konkret informasjon om standardkompensasjon ved valg av selvvalgt leverandør. Da tenker jeg konkret på hvilken prosentsats som gjelder for standardkompensasjon i den enkeltes tilfelle. Per i dag vises kun pris på forvaltningen arbeidstaker har hos arbeidsgivers leverandør, mens standardkompenasjonen er ukjent for brukerne av Norsk Pensjons reservasjonsløsning. I dag må arbeidstakerne ta direkte kontakt med arbeidsgivers leverandør for å få oppgitt satsen for standardkompensasjon.

Finansportalens 1-2-3-Guide til Egen pensjonskonto

For å kunne gjøre en meningsfull sammenlikning og ta et opplyst valg trenger du opplysninger fra både Norsk Pensjon og Finansportalen. Vi anbefaler deg derfor å gjøre følgende:

1. Logg på Norsk Pensjon

Hos Norsk Pensjon finner du reservasjonsportalen (www.norskpensjon.no/reservasjon) Der kan du reservere deg mot flytting av pensjonskapitalbevis til Egen pensjonskonto, og se saldo og andre detaljer på dine avtaler. Du vil finne svar på følgende:

Hvem er arbeidsgivers leverandør av Egen pensjonskonto?

- Hos Norsk Pensjon vil du vi kunne se hvilket selskap som er arbeidsgivers leverandør av Egen pensjonskonto (innskuddspensjon). Din Egen pensjonskonto vil bli værende hos dette selskapet, hvis du ikke aktivt velger et annet selskap.

Hva er forvaltningsgebyret hos arbeidsgivers leverandør?

- Hos Norsk Pensjon vil du kunne se hva som er dine forvaltningsgebyrer (pris på forvaltning) i Egen pensjonskonto hos arbeidsgivers leverandør. Pensjonsopptjening i pensjonskapitalbevis fra tidligere arbeidsforhold, som automatisk flyttes inn i Egen pensjonskonto, vil få samme forvaltningsgebyr.

2. Sammenlign med andre selskaper på Finansportalen

I oversikten her på Finansportalen finner du alle selskapene du kan velge som selvvalgt leverandør av Egen pensjonskonto. Her fremgår det hvilke gebyrer som gjelder for de enkelte selskapene, og du kan dermed sammenlikne disse med forvaltningsgebyrene som gjelder hos arbeidsgivers leverandør av Egen pensjonskonto.

3. Ta aktivt stilling til Egen pensjonskonto

På bakgrunn av opplysninger fra Norsk Pensjon og Finansportalen skal du nå ha et bedre beslutningsgrunnlag for å kunne ta et opplyst valg. Dersom du ønsker å bli hos din arbeidsgivers leverandør, behøver du ikke foreta deg noe. Da vil sammenslåingen skje automatisk i løpet av året. Dersom du ønsker å ha Egen pensjonskonto hos et annet selskap, må du ta direkte kontakt med det aktuelle selskapet.

Uansett om du velger å bli hos arbeidstakers leverandør eller velge en selvvalgt leverandør, bør du benytte anledningen til også å ta stilling til hvordan din pensjonsportefølje er satt sammen. Har du lang tid igjen til pensjonsalder, vil det som regel være en fordel å ha en relativt høy aksjeandel i porteføljen. Dette vil sikre at du får med det den meravkastningen som aksjemarkedet gir, sammenliknet med helt trygge renteplasseringer. For langsiktig sparing vil som regel et globalt aksjefond være å foretrekke, fordi det gir den høyeste forventede avkastningen i forhold til den risikoen man tar.